ダウ平均とS&P500、終値ベースで最高値を更新しました。

決定打は10日引け後、バーナンキ米連邦準備制度理事会(FRB)議長による「失業率が6.5%を大幅に下回るまで委員会はFFレートを引き上げないだろう」との言葉。2012年12月のFOMCで導入した低金利政策のメドである数値目標の一つである失業率6.5%まであと約1%に迫るなか、立ち込めつつある利上げ警戒を払拭させました。ミネアポリス連銀のコチャラコタ総裁が4月頃から「5.5%まで低金利を維持すべき」と発言していたとはいえ、まさかの流動性相場ゴーサインに狂喜乱舞したかのようです。

それもそのはず。6月FOMCの経済見通しによると2015年初めに数値目標の6.5%に届く見通しな上、米6月雇用統計も3ヵ月連続で20万人近い水準を維持していたため、市場は出口政策入りに戦々恐々としていたのです。ムーディーズ・アナリティックスのマーク・ザンディ主席エコノミストも、米6月雇用統計後に「利上げは時期は2015年夏よりも同年春」と前倒ししていましたっけ。

18日に旧ハンフリー・ホーキンス証言を控え、バーナンキFRB議長は三つのポイントを意識しマーケットの見通しを軌道修正したかったのでしょう。その三つとは……。

1)米債利回り動向

米10年債利回りは、2011年8月以来の水準まで急騰しましたよね。エコノミストの間では、金利上昇を受け住宅の駆け込み需要を見込む声が聞かれていました。

ところが、MBA住宅ローン申請件数指数を振り返ると……。

7月5日週の米MBA住宅ローン申請件数指数は、前週比4.0%低下の533.3と4週続落。新規購入指数が3.1%低下の201.7と続落したほか、借換指数も4.4%低下の2454.6と、4週続けてマイナスだったんです。新規購入の指数は急伸しておらず、住宅市場の回復が景気回復をけん引するかは不透明になってきております。

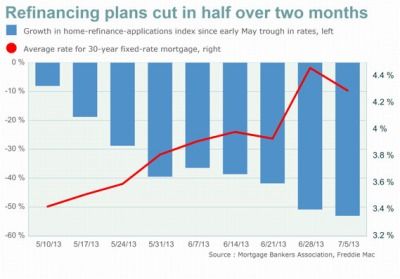

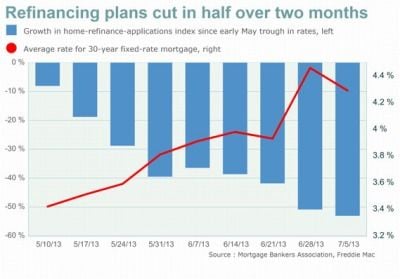

借り換えにいたっては、以下のような状態。ローン返済が軽くなって消費に回す余地すら狭まっているんです。

赤の折れ線グラフが住宅ローン30年物金利(右)、青の棒グラフ(左)が件数指数の動向

(出所:Marketwatch)

2)失業率

失業率を占う重要なカギの一つが、労働参加率ですよね。労働参加率は6月に63.5%と前月の63.4%から上昇しました。1979年以来の最低をつけた3~4月からゆっくりと上向いてます。同時に失業率は6月に7.6%と、5月の7.5%を上回っていました。小数点第1位の変化が、失業率を上昇させる一因となったわけです。ここで気になるのは、リセッション入りした2007年12月時点の数字。労働参加率は66.3%、失業率は5.0%だったんです。労働参加率が順調に回復してくれば失業率の低下に歯止めが掛かると見込まれ、しかも財政引き締めの効果も気になる……とあっては、タカ派になりきれないのが本音でしょう。

3)伝統的なマクロ経済分析モデルと実体経済の乖離

バーナンキFRB議長は10日、現状の失業率の低下スピードについて「労働市場の健全性が誇張されているか、あるいは労働市場の弱さが過小評価されている」と発言していたんです。JPモルガン・チェースのマイケル・フェローリ主席エコノミストは、この発言に注目。最新のFedの調査を振り返り、自然失業率(NAIRU)は5.6%でFF金利は4.0%だったと指摘します。つまり、伝統的なマクロ経済分析モデルに基づくと2014年末頃に失業率が6.5%に達した後、失業率が約1%低下する間にざっと375bpの利上げが必要になるというワケ。もちろん、現状は未曾有の危機を経て労働参加率が異常に低水準にあるため、こんなモデルが適用されるはずがありません。

従ってフェローリ氏は、バーナンキ議長の発言は伝統的なマクロ経済分析への餞別の言葉だったと論じているんです。Fedスタッフのクリス・アルセグ氏、アンディ・レビン氏も、現状の労働参加率を考慮すれば失業率がインフレを引き起こさない失業率の下限へ低下しても、FF金利は中立水準を下回る水準を維持すべきとレポートで指摘しておりました。

バーナンキFRB議長は恐らく2014年1月末で退任し、エリザベス・デューク理事も辞任を提出し、2015年にFOMC投票メンバーの面子も変わります(シカゴ連銀のエバンス総裁のみ2013年の投票メンバー、他アトランタ連銀のロックハート総裁、リッチモンド連銀のラッカー総裁、サンフランシスコ連銀のウィリアムズ総裁)。しかし、Fedスタッフは変わらない。そう考えると、こうしたFedの分析レポートは見捨てておけません。

ちなみに。

ウォールストリート・ジャーナル(WSJ)紙でFed番として知られるジョン・ヒルセンラス記者は11日、NY時間の正午頃(日本時間の午前1時近く)CNBCに出演し6月FOMCの議事録につき「タカ派寄り」といった認識した上で、バーナンキ議長の10日引け後の発言は「6月18~19日米連邦公開市場委員会(FOMC)後の記者会見に近い内容」と語りました。また、「政策の変更を意味するような発言と受け止めていない」とも言及していたんです。

ヒルセンラス記者の発言に、一部のマーケット関係者は驚きを禁じえませんでした。だって前日、WSJ紙では同記者の名前で「議長は神経質なマーケットに対し、量的緩和(QE)縮小に踏み切っても緩和政策を終了させないことを確信させた」といった記事を配信していたんですから。CNBCの出演時で「QE縮小を行っても金利引き上げは別物」という文脈でタカ派を示唆する言葉を用いたとしても、マーケット参加者を混乱させるに十分だったんです。

だからこそCNBC出演終了後のNY時間午後2時半頃(日本時間午前3時半頃)、市場では同記者があらためてWSJ紙で自身の発言に関する記事を掲載するとの噂が浮上。FOMCが長期的にわたって低金利を維持するといった内容の記事を期待したらしく、米株・米債は一段高、ドルには売りが再燃しました。ヒルセンラス記者は6月21日もFOMC声明文をタカ派と解釈したマーケットの見方を巻き戻す救世主となりましたが、今回は米株を最高値に押し上げる立役者となったわけです。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2013年7月12日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。