ポルトガルが再び、マーケットのかく乱要因としてスポットライトを浴びています。

エスピリト・サント銀行は10日、一時17%以上も急落。社債も過去最安値を更新し、それぞれ取引停止を余儀なくされました。親会社のエスピリト・サント・インターナショナル(ESI)が短期債務の返済見送りを決定したため、傘下の銀行の脆弱性への懸念が台頭してきました。2011—12年に後戻りしたかのようです。

ウォールストリート・ジャーナル(WSJ)紙が2013年12月に報じたところ、そもそも発端は欧州にソブリン危機が吹き荒れた2011年。ポルトガルの巨大コングロマリットであるESIは資金調達に瀕し、一計を案じました。わずか21ヵ月の間に60億ユーロのコマーシャル・ペーパー(CP)を発行し、子会社のエスピリト・サント銀行などに売りつけたのです。

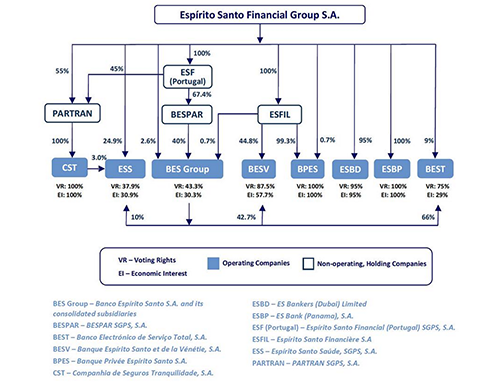

ESIはエスピリト・サント・フィナンシャル・グループ(ESFG)の株式を49%保有、ESFGはエスピリト・サント銀の株式を25%保有しています。ESFG自体の構図は、以下の通り。

金融子会社だけでも、これだけのぶら下がり状態。

(出所 : Forbes)

事態を重くみて、格付け会社ムーディーズは9日にESFGの格付けを「B2」から投資適格級を8段階下回る水準「Caa2」へ引き下げました。引き下げに際し、ムーディーズは「エスピリト・サント・グループの財務状況の不透明性と内部リンクの複雑性」を指摘。格下げにとどまらず、今後は巨額の評価損計上、エスピリト・サント銀をはじめ子会社の銀行を通じてCPを取得した投資家による訴訟へ発展するのでしょう。

金融不安の「コンテージョン=感染」をにらみ、ポルトガルの株式指数PSI20は4.2%安。他の欧州株市場は以下の通りです。

ドイツ : DAX 1.5%安

フランス : CAC 1.3%安

イギリス : FTSE 0.7%安

イタリア : FTSE MIB 1.9%安

スペイン : IBEX35 2.0%安

翻って米株相場を振り返ってみましょう。

ダウ平均 16915.07 -70.54 -0.42%

S&P500 1964.68 -8.15 -0.41%

NASDAQ 4396.20 -22.83 -0.52%

ダウ平均の出来高 6750万枚 前日6710万枚 10日移動平均 7010万枚

ダウのチャートをみると、朝方に出来高を伴って急落した後に盛り返しました。

(出所 : Yahoo! Finance)

180ドル安から切り返し、一時は30ドル安程度まで怒濤のカムバックを果たしたのです。S&P500のセクター動向では金融株は0.6%安。間違いなくポルトガルの影が差したのでしょう。それにしては・・・襲いかかる「コンテージョン」の波を食い止めたようにみえます。

特に本日、米株市場に悪材料が飛び出していたのですから、なおさらです。

床材加工・販売大手ランバー・リクイデーターズ・ホールディングスが10日、25.3%安の急落で引けました。4-6月(第2四半期)決算発表が嫌気されたと同時に、2014年通期見通しが重しとなりました。2014年度の1株当たり利益見通しは従来の3.25~3.60ドルから2.65~3.0ドルへ下方修正。アナリスト予想の3.33ドルを大幅に下回っています。売上高も従来の11億5000万~12億ドルから、10億5000万~11億ドルへ引き下げました。アナリスト予想の11億6000万ドルに遠く及ばなかったわけです。大寒波を受け潜在顧客の購買意欲が低下した余波もあり、同社は今年の住宅販売件数は前年比割れを予想。床の改修需要も鈍化している上に、在庫不足もたたって減速を見込んでいます。

結果を受けジェフリーズは、内容を受け同社の投資判断を従来の「買い」から「保有」、目標株価も従来115ドルから57ドルへ大幅に引き下げました。クレディ・スイスも、投資判断を従来の「アウトパフォーム」から「中立」、目標株価も100ドルから65ドルへ引き下げています。

もろに影響を被ったのが、住宅リフォーム関連小売のホーム・デポで1.7%安。ロウズも1.4%安で引けました。

ドイツ銀行は、ホームデポとロウズの5~7月(第2四半期)見通しを下方修正しています。ランバー・リクイデーターズの業績と56~57%の相関関係があるため、ホームデポの1株当たり利益見通しを従来の1.45ドルから1.44ドル、既存店売上高予想も5%増から4.5%増へ引き下げました。ロウズも1株当たり利益予想を従来の1.03ドルから1.02ドルへ、既存店売上高も4.5%増から4.0%増へ下方修正した。(アナリスト予想平均は、ホームデポで1株当たり利益が1.45ドル、既存店売上高は4.5%増、ロウズは1株当たり利益が1.03ドル、既存店売上高が4.3%増)。

また小売関連ではLブランズが6月既存店売上高が予想以下にとどまったほか、決算ではディスカウント小売大手ファミリー・ダラーもさえない結果だったんです。こうした悪材料を踏まえれば、健闘したといえるでしょう。

エマージング市場はどうだったのでしょうか。

ワールドカップ準決勝で世紀の大敗北を喫したブラジルは、「革命記念日」による休場を経てまさかの1.8%高。ルーセフ大統領の再選の可能性が低下したとの判断から買いで反応し、終値では約2週間半ぶりの高値を示しています。肝心の金融セクターは、ブラデスコ銀行が4.2%高と支え2.9%高と好調でした。

インドは、0.5%安で引け。モディ新政権が発表した2014~2015年度予算案がほぼ織り込み済みで、売りが出たためです。金融株が下落したとはいえ、予算案で証券取引税引き下げが盛り込まれず、防衛・保険セクターの外資上限引き上げも49%までにとどまったことが材料視されています。

エマージング株式市場をみると、依然としてリスク選好度の強さが見え隠れしています。6月FOMC議事録を受け、早期利上げ懸念が後退したことも一因でしょう。

全体的に初期反応こそ劇的でしたが、現時点で「コンテージョン」リスクは限定的と読み取れます。ひとまず、11日寄り前に発表されるウェルズ・ファーゴで、米株の方向性を見極める必要がありそうです。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2014年7月11日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。