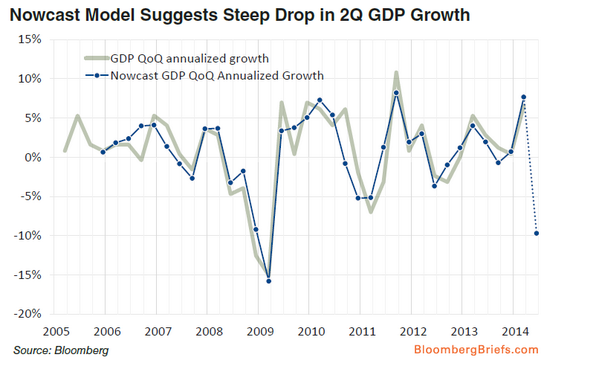

世界のマーケットでは、こういう情報が飛び交っているようだ。ロイター(-7.1%)や日経(-8%)も含めて、日本の4~6月期の実質GDPはリーマンショック以来の落ち込みというのがコンセンサスだろう。これは単なる駆け込み需要の反動ではなく、本来はもっと早く来るはずだった供給ショックがアベノミクスの偽薬効果で先送りされた結果である。その意味で、これは1970年代の2度の石油危機に続く第3のエネルギー危機とも呼べる。

リーマンと同じく、激しい落ち込みは半年ぐらいで回復すると思われるが、長期的な影響は今回のほうが大きいだろう。第1に、今回は日銀の異次元緩和で大量の過剰流動性があり、その規模は70年代よりはるかに大きい。これが大インフレをもたらすおそれがある。

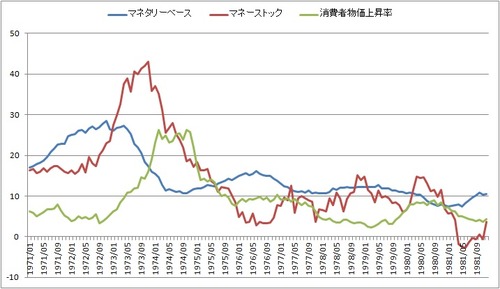

70年代の通貨供給と物価上昇率(%)出所:日銀

1973年の「狂乱物価」の主犯はOPECではなく日銀だった。図のように、第4次中東戦争の起こる1973年10月の前から10%を超えるインフレになっており、OPECはパニックの原因になっただけだ。日銀がマネタリーベースを40%以上も増やしたのは、田中内閣の「日本列島改造」と、1971年の「ニクソン・ショック」後の円高を抑えるための調整インフレだった。「インフレのためのインフレ」という意味では異次元緩和と似ている。

おまけに今は国債が大量に発行されているので、インフレが起こると金利上昇で金融機関の経営が破綻する。日銀が巨額の評価損を抱えて債務超過に陥ると、金融危機がコントロールできなくなる。

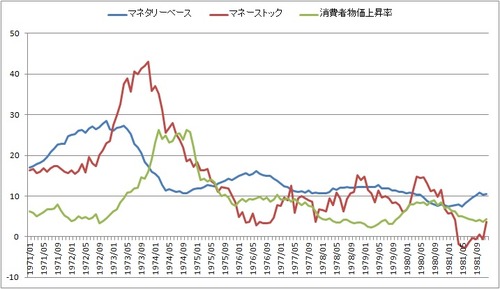

第2に、リーマンが単純な外需の落ち込みだったのに対して、今回は交易条件の悪化という長期的な条件がある。次の図は70年代以降の交易条件(輸出物価/輸入物価)の推移だが、2000年代以降、ほぼ半減している。これは70年代に匹敵する規模だ。今回のようなショックは、いつ来てもおかしくなかったのである。

1970年代以降の交易条件の変化(出所:日銀)

70年代の第1の教訓は、きのうの記事でも書いたように、需要を追加してはいけないということだ。今回は供給ショックなので、追加緩和や補正予算で需要を無理に増やすと、充満した金余りのガソリンに火をつける。

第2の教訓は、供給のボトルネックを解消することだ。2000年代以降の交易条件の悪化の背景には、エネルギーだけではなく食糧など一次産品の価格上昇がある。この最大の原因は新興国の総需要の拡大である。まずエネルギーの安定供給をはかることが重要だ。

もう一つの(70年代とは違う)条件は、国際競争力の低下である。70年代に輸入物価は大きく上がったが、石油危機で日本の自動車が売れ、輸出物価は上がった。これが交易条件の悪化を防いだ面があるが、今回は輸出が増えない。特に電機製品の輸出物価指数が大きく悪化し、ここ10年で半減した。

こうした動きは自然現象ではなく、1990年代以降の新興国のグローバル化の必然的な結果である。彼らが「世界の工場」になって日本の製造業の雇用を奪う一方で、彼らの需要が世界の一次産品の価格を上昇させる。この流れは、21世紀中は止まらないだろう。

安倍首相の役割は終わった。彼が日本経済の過剰な悲観論を是正したのはよかったが、その実態は何も改善されず、問題は先送りされただけだ。本質的な改革は短期的なアベノミクスの視野をはるかに超え、無内容な「成長戦略」ではどうにもならない。もっと長期的な経済問題に取り組む新しい指導者が必要だ。