米連邦公開市場委員会(FOMC)直前恒例、CNBCがまとめたウォールストリート関係者を対象とした世論調査「Fedサーベイ」をお伝えします。今回、37人を対象に前週11~13日に行った9月分の直前レポート、今回の内容を見ていきましょう。以下、⇒は筆者の補足説明になります。

1)「長きにわたる」低金利の文言を削除する時期は

・9月→41%

・10月→24%

・12月→24%

・12月以降→11%

⇒マーケットが注目する「長きにわたる(considerable time)」、JPモルガンは今回での削除を、モルガン・スタンレーは3分の1の確率で削除を予想。イエレンFRB議長の記者会見や、経済・金利見通しで微調整が出来るためです。一方、16日の米株相場の買い材料となったウォールストリート・ジャーナル(WSJ)紙のFed番記者、ヒルゼンラス氏は文言の維持を予想。足元の地政学的リスクなどを踏まえ、大きな変更を加えない見通しを示しています。ただしヒルゼンラス記者、9月FOMC後に「年内QEの縮小に踏み切る可能性は低い」とコメントし予想をハズした例もあるんですよね。

2)10月FOMCでQEを終了させるか

・イエス→95%

・ノー→5%

3)第1弾の利上げ時期予想

・7月時点→平均で2015年6月

(8月20日時点→2015年7月、6月29日時点→2015年8月)

⇒米8月雇用統計が堅調で、米8月小売売上高も消費減速懸念が後退して徐々に前倒ししてきています。

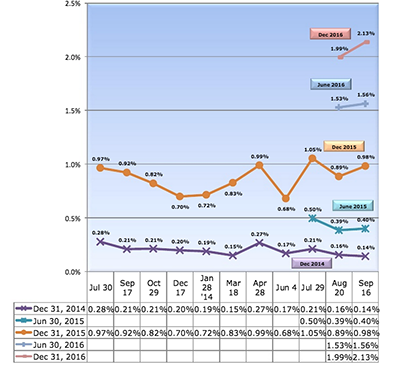

4)FF金利予想

・2014年12月

今回→0.14%(8月20日時点→0.16%、7月29日時点→0.21%)

・2015年6月末

今回→0.40%(8月20日時点→0.39%、7月29日時点→0.50%)

・2015年12月末

今回→0.98%(8月20日時点→0.89%、7月29日時点→1.05%)

・2016年6月末

今回→1.56%(8月20日時点→1.53%)

・2016年12月

今回→2.13%(8月20日時点→1.99%)

5)FF金利引き上げを開始後、どの水準で止めるべきか/どの水準で終了すると予想するか

・止めるべき水準→3.20%(8月20日時点→3.16%)

・終了すると予想する水準→3.39%(8月20日時点→3.44%)

6)FF金利引き上げサイクルを終了する時期は

・今回→2017年7-9月期(8月20日時点→2017年10—12月期)

7)いつバランスシートを削減するか

・今回→平均は2015年10月

(7月29日時点→2015年10月、6月29日時点→2015年12月)

8)2015年のバランスシートは、どれだけ増加/減少するか

・今回→830億ドル減

・8月20日時点→600億ドル増

・7月29日時点→240億ドル増

・4月28日時点→1460億ドル減

9)QE3終了後、QE4を1年後あるいは2年後に開始する可能性は

・1年後→10%

・2年後→14.0%

⇒2014年10月のQE終了を経て1-2年後に再開となれば、まだ利上げサイクル中の見通しとあって可能性は低い水準となっています。

10)Fedの政策、明確性と信頼性は

・非常に明確で信頼できる→73%(7月29日時点は62%)

・あまり明確でもなく信頼性もない→22%(7月29日時点は35%)

11)2015年のFedによる金融政策、タカ派/ハト派どちらのリスクが強いか

・ハト派寄り→53%(7月29日時点は49%)

・タカ派寄り→39%(7月29日時点は34%)

・リスクは均衡→8%(7月29日時点は14%)

12)異例な金融政策解除後、何が起こるか

・標準的な政策へ難なく誘導する→44%(7月29日時点は34%)

・標準的な政策へ難なく誘導すると同時に、何かの問題が発生する→22%(7月29日時点は26%)

・株価暴落、高インフレ、景気後退が発生→17%(7月29日時点は34%)

⇒株価暴落など、最悪シナリオを見込む声が大きく後退しました。Fedの政策運営への信頼度が高まったことと、合致しています。

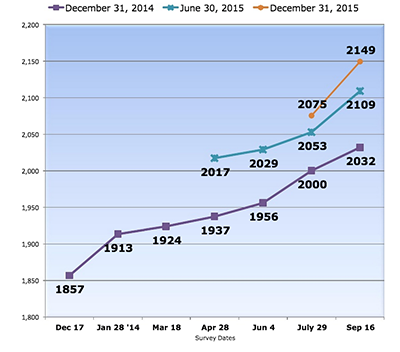

13)S&P500予想

・2014年末

今回→2032p(7月29日時点→2000p、6月4日時点→1956p)

・2015年6月末

今回→2109p(7月29日時点→2053p、6月4日時点→2029p)

・2015年12月末

7月時点→2149p(7月29日時点→2075p)

14)米10年債利回り予想

・2014年末

今回→2.76%(7月29日時点→2.83%、6月4日時点→2.90%)

・2015年6月末

7月時点→3.16%(7月29日時点→3.15%、6月4日時点→3.24%)

・2015年12月末

7月時点→3.45%(7月29日時点→3.43%)

15)GDP予想

・2014年

今回→2.30%(7月29日時点→1.89%、6月4日時点→2.33%)

・2015年

今回→2.90%(7月29日時点→2.75%、6月4日時点→2.81%)

16)CPI予想

・2014年→1.99%(7月時点→2.02%)

・2015年→2.27%(7月時点→2.29%)

17)世界で最大のリスク材料は(1-10スコアで10が最悪)

・欧州経済→5.4

・ウクライナ問題→5.0

・ISIS→4.7

・スコットランド独立問題→3.0

18)米国がリセッション入りする危険性は?

・今回→15.0%(7月29日時点→16.2%、少なくとも2011年以降で最低)

19)

・経済→50%(7月29日時点→43%)

・株式→17%(7月29日時点→20%)

・債券→14%(7月29日時点→17%)

・通貨→3%(7月29日時点→0%)

・その他→17%(7月29日時点→20%)

いかがでしたか?QE終了後、利上げ後の見通しに楽観的な見方が優勢となっていました。また経済指標を受けて利上げ時期が前倒しされ、バランスシートも2015年には削減する見通しに切り替わっています。Fedの金融政策に対する信頼度も一段と増しており、イエレンFRB議長率いるFOMCは安心して出口政策へ舵を切っていけそうですね。(文中写真:CNBC)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2014年9月16日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。