アリババの新規株式公開(IPO)の価格が本日引け後に決定し、いよいよ19日に取引が開始されます。

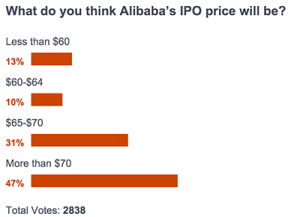

旺盛な需要を受けIPO仮条件は60—66ドルから66—68ドルへ引き上げ済みですが、市場関係者の間では最終的に70ドルを超えるとの見方もありました。CNBCが14日に実施したアンケートでは以下のような結果が出ており、こうしてみるとIPO価格は予想以下だったんですね。

*追記→引け後の各報道によると、IPO価格はレンジ上限の68ドルで資金調達額は217.7億ドルとなります。

上場初日に80~90ドルへ跳ね上がる期待が高まる一方で忘れてならないのが、こちらの特典。

IPO前にアリババ株を保有する一部の投資家は、初日から世にも甘~い果実を享受できるんです。

フェイスブックやツイッターでは、創業者をはじめIPO以前からの株主や投資家に一定のロックアップが設定されていました。しかしマーケットウォッチによると、アリババの資料では一部の関係者および投資家に80億ドル相当の株式を売却する権利を与えているというのです。3億2010万株の米国預託証券(ADR)を放出するところ資金調達額は約250億ドルとされていますから、ざっと3分の1に相当します。

優先株を保有する政府系投資会社をはじめヘッジファンドなど、一部の既存投資家は初日に売却する権利を保有していないとか。当然ながら引き受け側のモルガン・スタンレーをはじめ、価格安定役のゴールドマン・サックスなどは承知しているでしょうから、大波乱を引き起こすリスクこそ低そうではあります。

気になるのは、市場関係者の見方ですよね。

証券ブローカーのコンバージエックスによる調査では、「IPOから1ヵ月間で10%以上跳ね上がる」との予想は33%。ロードショー前の52%から大幅低下しています。合わせて「IPOから1ヵ月間で下落する」との回答は22%と、前回の12%から急伸していました。調査対象となった240名のうち67%はロードショー内容の知識があるといいますから、聞き捨てならない結果です。

ただしコンバージエックスの主席マーケット・ストラテジスト、ニコラス・コラス氏は「IPO仮条件が予想を上回ったことがネック」と説明しています。関心が薄れたわけではない証拠に、アリババ株取得の意志を表明した回答者は49%と7月時点の43%から上昇していました。アラビアン・ナイトのお話よろしく、アリババがもたらす長期的な繁栄を描いているのでしょう。

一身に集める期待に応え、昇竜のごときデビューを飾るのか。答えは、明日になってからのお楽しみです。

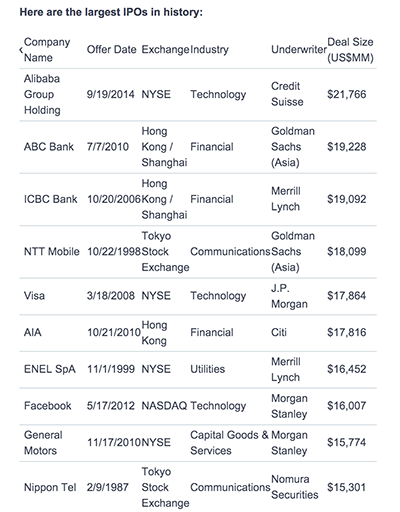

アリババ、IPO史上最大の規模に。

(出所:CNBC)

ちょっと余談を。米国マーケットでアリババ旋風が巻き起こっている割に、恩恵を受けていない銘柄こそヤフー。ソフトバンクのチャートが「三空」が形成するほど大いに活況である半面、年初来高値から下落基調にあります。

なぜか。18日放送の「北野誠のFXやったるで!」でも指摘させていただきましたが、理由は2つ。1つには、税金問題があります。アリババ株の売却益をそのまま税金処理すれば、35%の法人税が掛かってしまうんです。ざっと3分の1がアンクル・サムに持っていかれ打つ手なしでは、経営陣の無策ぶりが露呈してしまうことでしょう。

2つには、ソーシャルメディア期待の星タンブラー買収後も売上拡大を達成しておらず、IPO後に得た資金の使い途が不透明である点が挙げられます。株主還元策を打ち出しても急場をしのぐ程度で、業績改善の根本的な特効薬になりませんからね。現状でヤフーは、アリババIPOの数少ない負け組になること必至な情勢です。

(カバー写真:Reuters)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2014年9月18日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。