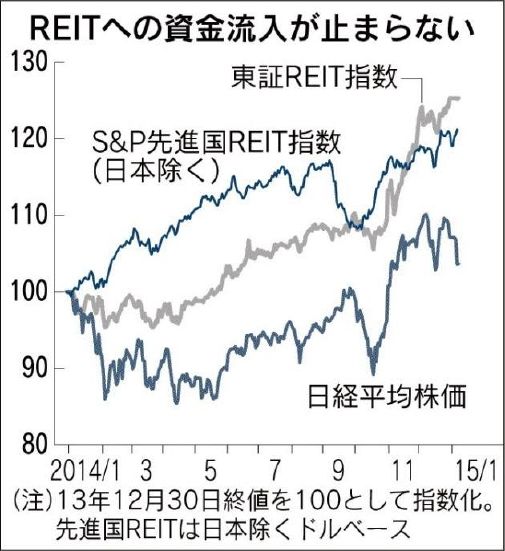

世界的に不動産価格の上昇が続いています。日本経済新聞の記事によれば、日本を除く世界のREITを指数化したS&P先進国REIT指数は、7年ぶりの高値を付けたそうです。この記事の中で強調されているのは、日本の不動産の「割高」についてです。

確かにグラフ(写真)を見ると、この一年日本のREITの上昇率は際立っています。保有資産価値に対して、市場の時価総額が何倍かを示すNAV倍率でみると、アメリカが1倍程度なのに、日本は約1.6倍と、過去の水準からはかなり割高にみえます。

「REITが割高でも、他に買うものがない」「配当がブレにくいから上司に説明しやすい」といった、サラリーマン運用担当者のコメントが紹介されています。「東京五輪の開催といった好材料はあるが、「危うさを抱えたREIT人気」という視点は欠かせない」と記事は締めくくられています。

確かに、不動産価格の上昇によって日本の優良不動産の割安感は無くなってきましたが、不動産の価格を見る場合、物件価格の推移や賃貸利回りだけではなく、もう1つ見ておくべきものがあります。

それは、金利水準です。

なぜなら、ローンを組んで不動産投資をする場合、重要になるのは不動産の絶対利回りではなく、借入金利との差、つまり「スプレッド」だからです。

賃貸物件の利回りが7%あっても、借入金利が5%なら、スプレッドは2%です。ところが物件価格が上昇して、利回りが5%に低下したとしても、借入金利が2%になっていればスプレッドは3%に拡大するのです。

投資資金の100%を借入で賄うフルローンのような極端なケースになると、1億円の物件を購入して利回りが5%なら年間の金利収入は500万円、借入金利が2%なら利払いは200万円で、差額は300万円。スプレッドが2%の時よりも、収益は大きくなります。

実際には元本返済や空室リスク、金利上昇リスク、税金など細かい要因を考慮する必要がありますが、不動産の価格が上昇し、利回りが下がったからといって、それだけで割高と判断するのは、物事の半分しか見えていない人の思考法です。

日本の長期金利は、日銀の一段の金融緩和によって0.3%を下回る市場最低水準を更新中です。REITの配当利回りは3%台に低下していますが、都心の中古ワンルームマンションは、まだ4%台の利回りを確保しています。スプレッドで見ると、まだ割高とは言い切れないのです。

また、不動産バブルが発生するかどうかの分かれ目は、金融機関の融資態度が握っています。金利が低下するだけではなく、不動産投資対する融資審査が緩くなり、金融機関が貸し出しに力を入れるようになれば、スプレッドを狙った投資が一層盛んになり、不動産への投資需要が高まります。その競争が過剰になるとバブルが発生するのです。

過去の価格との比較やNAV倍率も指標として見ておく必要がありますが、イールドスプレッドや金融機関の貸し出しスタンスという金融の側面を無視すると不動産投資の本質が見えなくなります。

金融商品と不動産のような実物資産の大きな違いは、資金の調達構造です。バランスシートの左側にある不動産という資産だけではなく、右側にある負債という借入の状況を合わせて見ることが大切なのです。

編集部より:このブログは「内藤忍の公式ブログ」2015年1月8日の記事を転載させていただきました。オリジナル原稿を読みたい方は内藤忍の公式ブログをご覧ください。