3月に行ったタイの郊外にあるシラチャ。日本の製造業の拠点が大移動し、バンコクに続いて日本人が多い街です。外国人向けのサービスアパートメントが不足しており、「歪んだ」マーケットが形成されています。

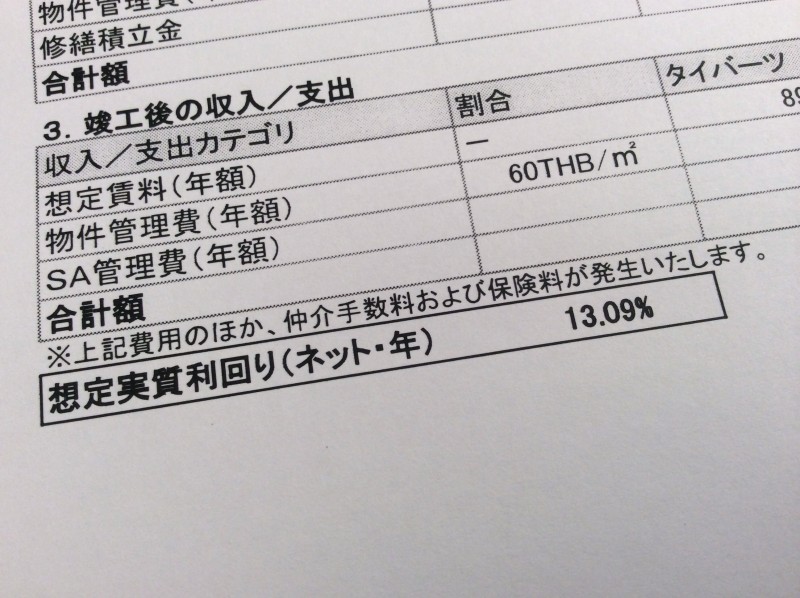

この街のプレビルド物件の購入を決めて、申込金を振り込みましたが、デベロッパーのステイジアキャピタルから送られてきた支払スケジュール(写真)には、驚きました。支払方法だけではなく、完成後の想定収支が掲載されていたからです。

「想定」実質利回り(賃料から管理費などのコストを差し引いた物件購入価格に対する比率)は13.09%。気の早い数値計算に、デベロッパーの自信の強さを感じました。

しかし投資家としては、単純に高利回りを喜ぶのではなく、慎重に受け取るべきです。飽くまで現時点での想定の利回りであり、リスクに対する高いリターンと考えた方が良いでしょう。

想定されるリスクとしては、例えば、

竣工が遅れるリスク、最悪の場合竣工されないリスク(デベロッパーの信用リスク)

完成後にテナントが埋まらないリスク(空室リスク)

想定した賃料で賃貸できないリスク(家賃下落リスク)

物件に何らかの問題が発生するリスク(物件リスク)

といったことが考えられます。

また、タイバーツでの投資になりますから、タイバーツが円に対して下落すれば、投資した金額は円ベースで目減りすることになります。

不動産に限らず、投資の判断の際のポイントは、「リスクがあるかないか」ではなく「リスクに対して期待できるリターンが魅力的か」という視点で考えることです。

ノーリスク・ハイリターンという虫の良い話はありません。高いリターンの裏には、どのようなリスクがあるかを洗い出し、それが想定の範囲に収まる可能性が高いと思えば、リスクを取る価値があると言えるのです。

本プロジェクトの最大のリスクはデベロッパーの信用だと考えています。管理もデベロッパーに任せることになりますから、どこまでコミットしてオーナーの利益のために仕事をしてもらえるのかが大切だと思います。その点においては、個人投資家向けに販売する最初の開発案件ということで、力を入れて進めてもらえるはずです。

また物件の供給が過剰になれば、賃料が下落する可能性もありますが、もし家賃が半額になったとしても、まだ利回りとしては成り立つレベルです。空室に関しては、他の物件との差別化がしっかりなされていれば、競争力でカバーできると考えました。

以上は、私個人の判断です。また、購入者として判断にバイアスがかかっているかもしれません。

当然のことながら、購入を検討している方の投資の最終判断は、ご自身の責任でお願いします。

私のスタンスは、自分でリスクを取る価値があると思うものを個人投資家の皆さまに情報提供するというもの。本プロジェクトはそんな新興国不動産投資のモデルケースとして、今後も進捗状況について、随時ブログで情報をシェアしたいと思います。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。

編集部より:このブログは「内藤忍の公式ブログ」2015年4月18日の記事を転載させていただきました。オリジナル原稿を読みたい方は内藤忍の公式ブログをご覧ください。