CNBC恒例、米連邦公開市場委員会(FOMC)直前のFedサーベイでは驚きの予想が飛び出しました。51名のエコノミストをはじめストラテジスト、マネー・マネージャーなどを対象に9月10~14日に実施した結果をみると、9月利上げ派が49%とほぼ過半数に達していたのです。利上げ見送り派は47%から49%と、低下に転じていました。その他、気になる内容は、以下の通りです。

1)年内に利上げを開始するか

・開始する 80%、6月(92%)以来の高水準>前回は67%

・開始しない 10%<前回は23%

2)仮に利上げをしない場合、その理由は

・海外の景気減速 61%>前回は57%

・インフレ鈍化 55%<前回は60%

・マーケット動向 31%>前回は29%

・米景気の減速 16%<前回は24%

3)利上げ開始時期、予想平均値

今年11月<前回は2016年1月

4)バランスシートを縮小する時期、予想平均値

2016年8月<前回は2016年9月

5)Fedの政策への印象

・緩和的 54%>前回は47%

・適切 32%<前回は47%

・引き締め的 4%<前回は6%

6)2015年と2016年、それぞれの年末FF金利予想値

・2015年末 0.37%=前回は0.37%、調査開始以来で最低

・2016年末 1.17%>前回は1.12%、調査開始以来で最低

7)Fedの利上げ終了着地点

2.69%、調査開始以来で最低<前回は2.79%

8)今回の利上げサイクル終了時期

2018年1-3月期<前回は2018年7-9月期

9)米国に対する中国の影響、最大を10点でみた場合

4.6点<前回は5.1点

10)S&P500見通し

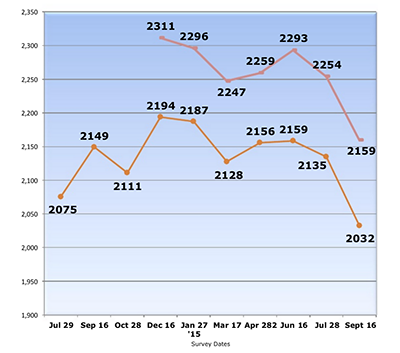

・2015年12月末 2159、調査開始以来で最低<前回は2254

・2016年12月末 2032、調査開始以来で最低<前回は2135

FOMC前に続伸した割に、見通しを下方修正。

(出所:CNBC)

11)米10年債利回り

・2015年12月末 2.88%、調査開始以来で最低<前回は3.17%

・2016年12月末 2.40%、1月以来で最低<前回は2.62%

12)GDP見通し

・2015年 2.43%>前回は2.41%、6月(2.25%)以来で2番目の低水準

・2016年 2.64%<前回は2.70%

13)CPI見通し

・2015年 0.83%、調査開始以来で最低<前回は1.10%

・2016年 1.89%、調査開始以来で最低<前回は2.17%

14)米株市場は利上げを織り込んでいるか

・イエス 56%、調査開始以来で2番目の高水準>前回は55%

・ノー 38%>前回は36%、調査開始以来で最低に並ぶ

15)米債市場は利上げを織り込んでいるか

・イエス 60%>前回は43%

・ノー 40%<前回は52%

16)米国がリセッション入りするリスク

18.6%、2014年10月以来の高水準>前回は17.4%

——いかがでしたか?S&P500の予想を下方修正すると共に、中国の米国債売却の噂を跳ねのけ米10年債利回り予想も引き下げてきました。FF金利予想は年内1回の利上げのみを織り込みつつ、2016年予想は上方修正。低インフレを見込みながら、方向感は定まっていません。裏を返せば、Fedの利上げサイクル突入後のシナリオを模索しつつあるように見えます。バンク・オブ・アメリカやドイツ銀行はS&P500が2000pなら、利上げにゴーサインと予想していました。16日はS&P500が1995.31、市場のボラティリティを示すVIX指数も21.35と世界同時株安に差し掛かって来た8月20日以来以来の水準まで回復。市場の数字と米経済指標だけに着目すれば、利上げ余地が残ります。

(カバー写真:pixagraphic/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2015年9月16日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。