7月26~27日開催の米連邦公開市場委員会(FOMC)議事録は、4月分のように声明文ではなく議事録で利上げ示唆を与えるような騙し討ちはありませんでした。9月利上げに傾くFOMC参加者を確認しつつ、労働市場の減速シナリオやインフレの下方リスクなどを理由に慎重なスタンスを採る参加者の存在も伺えます。9月利上げへの決定打とはならず、公表後のFF織り込み度上昇は回避されました。以下は、FOMC議事録の詳細。

▽利上げをめぐる協議

・数人(some)の参加者は、経済指標のうち労働市場が「最大限の雇用」に接近しインフレ目標2%との到達が近いと判断。早々の利上げが正当化されると見込み、そのうち2名は7月利上げを主張(このうち1人はカンザスシティ連銀のジョージ総裁で、もう一人はリッチモンド連銀のラッカー総裁か)。

・多くの(many)参加者は、今後の経済指標を確認するため様子見スタンスが適切と主張。

・複数(several)の参加者は雇用の減速を見込み、実現した場合は短期的に利上げに踏み切りづらくなると予想。

▽経済動向

・個人消費は4~6月期に回復。

・ほぼ全員(most of participants)の参加者は、「最大限の雇用」という目標に沿い労働市場が力強さを増していると評価。

・雇用統計は6~7月に大幅改善、3ヵ月平均は1~3月期や2015年平均を下回るも参加者は失業率の低下など労働市場の改善を促す水準を維持したと認識。

・複数の参加者は、足元の賃上げペース加速が労働資源のひっ迫を示すと判断。

・ほぼ全員が「最大限の雇用」に到達しつつある、あるいは既に到達したと認識。

・数人の参加者は望まないインフレ急伸を抑える上で、一段とゆるやかで持続可能な雇用の伸びが必要と指摘。

・ほか数人の参加者は、労働資源の活用がFedの目標以下にとどまると指摘。

・複数の参加者は、労働資源の改善が予想ほど進まずインフレとともに目標達成が遅れる可能性を懸念。

・複数の参加者は、直近のNFPの伸びが安定的に労働市場が拡大する水準を上回ると判断。

・2人の参加者は、「最大限の雇用」に接近したため雇用の鈍化を予想。

・数人の参加者は、インフレに下方リスクありと判断。

・海外から派生するディスインフレ圧力を懸念、経済成長の鈍化と低インフレ環境をディスインフレ要因と指摘していた前回から修正。

・インフレが2%以下である状況を受け、7月は追加利上げを見送り。

・スタッフは、失業率が上昇するリスクを指摘。

・スタッフは、引き続きGDPに下振れリスクがあるとし海外動向を指摘。

・スタッフは、インフレに対し2018年まで目標値2%を小幅に下回ると予想。

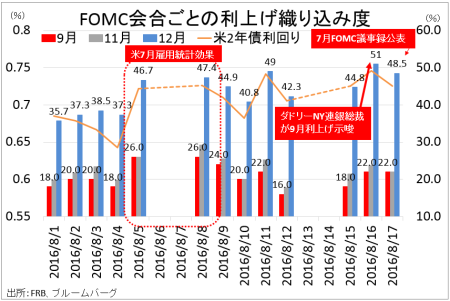

9月利上げ織り込み度は、引き続き低水準。

▽海外動向、金融市場

・低金利は、投資家にハント・フォー・イールドを不適切に促しアセット・アロケーションに影響を及ぼすと懸念。

・商業不動産は割高にあると認識。

・BREXITが中長期的にリスクを投げかけるとし、注視が必要とのスタンスを表明。

・企業はBREXITがもたらすビジネスへの影響は限定的と回答。

・中長期的に、世界経済の不透明性がリスクと認識し中国も一つの要因。

※今回の議事録で中国の言及は3回と前回と変わらず。今回は同国における成長率の改善、人民元の政策、債務動向の不透明性というネガティブな切り口で登場している。

ウォールストリート・ジャーナル(WSJ)紙は、Fed番であるジョン・ヒルゼンラス記者による「利上げで見解分かれるFed、選択肢を堅持(Fed’s July Minutes Show a Split Central Bank Seeking to Keep Options Open)」と題した記事を配信。インフレが目標値の2%以下で推移するものの、9月利上げの可能性を残したと伝えている。

JPモルガンのマイケル・フェローリ米主席エコノミストは、議事録を受け「インフレ見通しに自信を持てていないようだ」と振り返る。その証左として「Fedはフィリップス曲線のフラット化つまり需給ひっ迫にも関わらずインフレが上昇していない点を指摘したほか、自然失業率が低下した可能性を挙げた」と説明。議事録の行間からは「インフレ上昇を確認するまで追加利上げを待つ、『敵に相当近付くまでは行動しない戦略(whites of their eyes strategy)』といった考えがFOMCメンバー内で広がりつつあるようだ」と分析し、12月利上げの予想を据え置いた。

――7月FOMC議事録では、利上げに急いでいないスタンスが示唆されました。NY連銀のダドリー総裁を始め9月利上げのサインを点灯させる参加者が増えていますが、年内利上げなしと判断する一部の市場関係者に喝を与えたように見えます。ダドリーNY連銀総裁と言えばハト派と目される半面、5月にも6月利上げに言及していましたよね。また議事録でハント・フォー・イールドがもたらす悪影響を懸念していただけに、一部市場でのバブル警戒を強めたとも考えられます。

9月利上げの可能性が低いと判断する理由のもう一つが、FOMC参加者動向の先行指標とさえ言えるセントルイス連銀のブラード総裁の姿勢です。経済指標や金融市場に合わせ柔軟に変えるため風見鶏として知られていますが、17日には利上げの時期が9月か12月かどちらでも問題ではないと述べ、年内1回の利上げという考えを変えていません。イエレンFRB議長のジャクソン・ホール会合でサプライズがない限り、9月利上げは見送られるのではないでしょうか。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2016年8月19日の記事より転載させていただきました。快く転載を許可してくださった安田氏に感謝いたします。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。