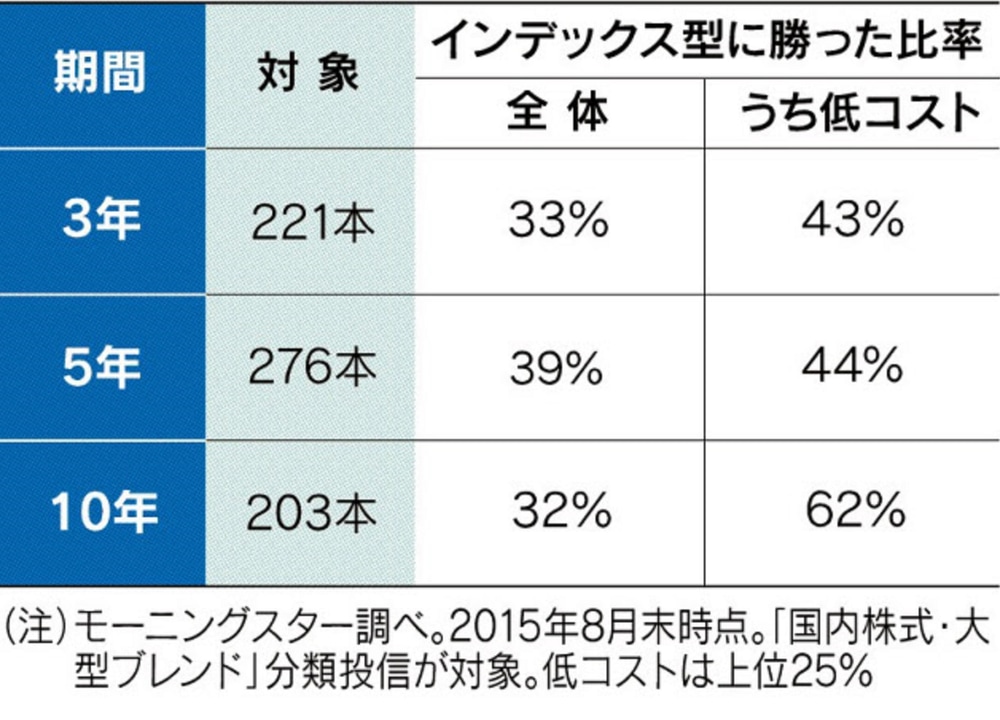

日本経済新聞電子版で紹介されていた日経マネーの記事に、アクティブ型の投資信託の運用成績に関する分析結果が期間別・コスト別に掲載されています(図)。

アクティブ型とは、例えば日本株を投資対象とするファンドであれば、日経平均やTOPIX(東証株価指数)などの市場平均(インデックス)を上回る 運用成績を目指す投資信託を指します。インデックス型(市場平均に連動する運用成績を目指すもの)に比べ運用成績が劣るというのが定説ですが、コストや期間で分類してみると興味深い結果になったそうです。

一般にインデックス型投資信託はアクティブ型投資信託に比べ運用コストが低くなっています。インデックス型投資信託は投信会社間のコスト競争によっ て、国内や先進国の株式・債券を投資対象とする場合、信託報酬(年間の運用管理コスト)は年0.1~0.2%台まで低下しています。一方のアクティブ型投信の多くは、信託報酬が1%を超え、2%近くになっているものも珍しくありません。

投信評価会社のモーニングスターが「国内株式・大型ブレンド」というカテゴリーに分類されるアクティブ型投信の過去の運用実績を、コストと期間で分 類して運用成績をインデックスと比べてみたのが図の結果です。ほとんどはインデックスを上回る確率が50%以下でしたが、運用期間が10年を超える場合、 低コストのアクティブファンドは6割がインデックス型に勝っているという結果になりました。

記事は、この結果から「運用成績の上積みを期待できる低コストのアクティブ型投信は個人の長期資産形成に役立つ可能性が高い」と結論付けています。果たしてそうでしょうか?

運用期間が10年を超えるファンドということになると、10年間償還されず運用を続けてきた「生き残りファンド」ということになります。運用成績の 悪いファンドは途中で償還されてしまいデータから消えていきます。「サバイバーシップバイアス」と呼ばれる、良いものだけが残り、その結果を事後的に評価しているだけの可能性があります。

また、6割がインデックスを上回っているという勝率も気になります。五分五分より1割高いくらいの勝率のために、わざわざアクティブファンドを10 年保有する必要があるのかといえば、それも疑問です。また、インデックス型を上回っているといっても、それがどの程度なのかはデータがありません。上か下かだけではなく、どの程度上か下かの数字も合わせて確認する必要があると言えます。

この分析結果を元に、運用コストの低い(上位25%)アクティブファンドに投資するかと聞かれれば、私の答えは「No」です。過去のデータで10年でしかインデックスファンドを上回った結果が無く、それも生き残った良いファンドだけの結果かもしれず、勝率も6割に過ぎず、対して上回っていない可能性 もあるからです。

対象本数が運用期間が長くなっても減っていなかったり、データの抽出方法が明確でないので断言はできませんが、少なくとも低コストならアクティブ型投信を活用すべきという結論にはならないと思います。興味のある方は、日経マネー10月号の元記事をチェックしてみてください。

(補記)S&Pダウ・ジョーンズ・インディシーズの分析によると、アメリカの大型株のアクティブ運用ファンドは、1年のデータで85%が S&P500種(米国株のインデックス)の総収益率を下回り、5年間では92%、10年間では85%のファンドがインデックスを下回っています。 これは中型株、小型株でも同じ傾向だということです。日本よりさらにアクティブ運用の優位性が低いという結果になっています。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、メールアドレスを登録するだけで無料でお届けします。

※内藤忍、及び株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の個別銘柄の勧誘・推奨などの投資助言行為は一切行っておりません。また投資の最終判断はご自身でお願いいたします。

編集部より:このブログは「内藤忍の公式ブログ」2016年9月18日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。