このごろ日銀の「出口戦略」という言葉がよく出てきます。先月末にも黒田総裁は、記者会見で「出口はまだ考えていない」といいましたが、出口って何でしょうか?

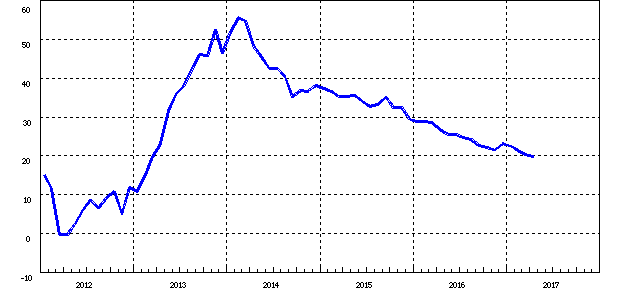

これは簡単にいうと、日銀が資産を買い入れてお金(マネタリーベース)を増やすのをやめることです。まず資産の買い入れ額を減らすことをテーパリング(先細り)といいますが、実は図のように伸び率はすでに先細りです。

日銀のマネタリーベース伸び率(前年比%)

資産買い入れは毎年80兆円と定額なので、黒田さんが量的緩和を始めた2013年には伸び率は50%以上でしたが、この分母は130兆円でした。今は分母が400兆円に増えたので、率でみると20%に下がったのです。

どっちにしても、今はマネタリーベースは物価と関係ありません。黒田さんは「教科書どおり行かない」とぼやいたそうですが、ゼロ金利でマネタリーベースを増やしたらインフレになると書いてある教科書は、世界に一つもありません。

金利がゼロなので、いくら日銀が民間にお金を供給しても資金需要は増えません。余ったお金は日銀に預金されて「ブタ積み」になります。日銀にインフレにする能力がないので、国民が「インフレ期待」をもつこともありません。よい子のみなさんでもわかる、簡単な理屈ですね。

でも日銀がテーパリングを始めると、金利が上がる可能性があります。本当にインフレが起こると国民が予想すると、名目金利(市場で取引される金利)が上がるからです。

名目金利=実質金利+予想インフレ率

だから実質金利がゼロのままでも、長期金利(長期国債を発行する金利)は上がります。いま金利が上がらないのは、国民(債券市場)が日銀を信用していないからですが、本物のインフレになると状況が変わるのです。金利が上がると何が起こるでしょうか?

間違いなく起こるのは、日銀や民間銀行のもっている国債が値下がりすることです。長期金利が2%になると、日銀の評価損は50兆円以上と予想されているので、債務超過(借金が資産を上回る)になるかもしれません。

日銀は政府の子会社なのでつぶれませんが、長期国債をたくさん持っている銀行は「危ない」といううわさが出て取り付け騒ぎが起こるとつぶれます。政府がそれを助けようとすると何兆円も必要になり、マスコミが「国債バブルでもうけた銀行を税金で救済するのはけしからん」と反対するでしょう(1990年代にはそうなりました)。

金利が上がるのは明日ということはないでしょうが、そう長くもつとも思えません。日銀が国債の半分近くを保有しているため、国債の市場がせばまっているからです。国債の流動性(取引される量)が少なくなると市場で消化できなくなり、金利が上がるかもしれません。連休中も国債の「値がつかない」という事件が起こりました。

本当の出口は日銀が政策金利を上げることですが、アメリカのFRB(連邦準備制度理事会)も上げたので、日銀もおそかれ早かれ上げるでしょう。図のように日銀も非常にゆっくり出口を出ているので、「サプライズ」にしないで国民に説明したほうがいいと思います。