米連邦準備制度理事会(FRB)のイエレン議長は12日、下院金融サービス委員会にて半期に一度の議会証言を行いました。金融政策に対して説明を行う旧ハンフリー・ホーキンス証言にあたります。

証言原稿の要点は、以下の通り。原稿内容はこちらからご覧下さい。

(利上げについて)

・数年先まで、ゆるやかな利上げ(gradual increase)へ。過去の水準まで引き上げる必要なし。

・中立的な政策金利の水準は過去と比較し低位にあり、Fedは金融政策を中立化する上でFF金利を一段と引き上げる必要はない。

・中立金利を抑制する要因はいずれ減退すると見込む。

(バランスシートの縮小)

・年内に実施へ、時期の詳細について触れず。

・比較的低い上限を設定し、民間が吸収する水準を抑える。

(経済成長)

・家計支出が改善、海外経済の成長も米国での製造業生産や輸出を下支え。

・資源稼働率の逼迫にインフレがいつ反応するか不確実性がある。

議会証言は珍しく、Fedの金融政策に懐疑的な共和党に属するジェブ・ヘンサーリング委員長(テキサス州)がFedを称賛して幕開けした。ただし超過準備金利の付与に物申し、金融政策ツールとして常態化すべきではないとの見方を寄せ、アンディ・バー議員(共和党、ケンタッキー州)も、同意を示す。民主党のマキシーン・ウォーター議員(カリフォルニア州)は議会証言前に金融政策へのルール策定導入のほか、独自の予算を組む体制から変更し予算割当を行う案に反対を表明した。議会証言での質疑応答の要点は、以下の通り。

●バランスシートの縮小について

→バランスシートの縮小は、比較的早期(relatively soon、注:2回の会合以内に発表する示唆と解釈される)に着手すべきだ。同政策が金利に与える影響は数年先こそ控え目にとどまるが、いずれの段階で上昇圧力を加える。量的緩和は長期的に金利を押し下げに有効だ。

●労働市場と賃金、労働参加率について

→労働市場と賃金の関係性は過去と比較して弱まっており、インフレに至っては乖離が激しい。労働参加率は高齢化による影響で低下している(注:労働参加率は働き盛りの世代でも頭打ち気味)。

●インフレについて

→低インフレが長期化するリスクを十分に認識、インフレには相当の不確実性がある。

●インフレ目標値の引き上げ―ヘンサーリング委員長(共、テキサス)

→Fedは引き上げを計画していないと回答。

●ルールに基づく金融政策の策定について

→Fedはルールに機械的に従うべきではない。

●要請があれば、続投するのか

→自身の任期を必ず全うするつもりだ。現状は2つの統治目標の達成に集中しており、こうした質問に関わる問題について考えたことはない。今回の議会証言が最後になるかと言えば、そうかもしれない。

●Fedが利上げ過程にあるにもかかわらず、なぜ預金金利は上昇しないのか

→時間差が発生する傾向が高く、銀行は段階的に引き上げる見通し。

●設備投資が低水準である状況

→企業は何年にもわたって現金を寝かせたままだ(注:現金保有高の増加に苦言)

●ドイツ銀行の取引動向に関して詳細を把握しているか―ウォーターズ議員(民、カリフォルニア州)※民主党はトランプ米大統領と取引があるドイツ銀行に対し、情報開示を数年にわたって要請中。ロシア問題を含め、ドイツ銀行への包囲網を強めつつある状況。

→Fedは、米国内でドイツ銀行の業務が健全で安全かどうかに専念した上で監督している。

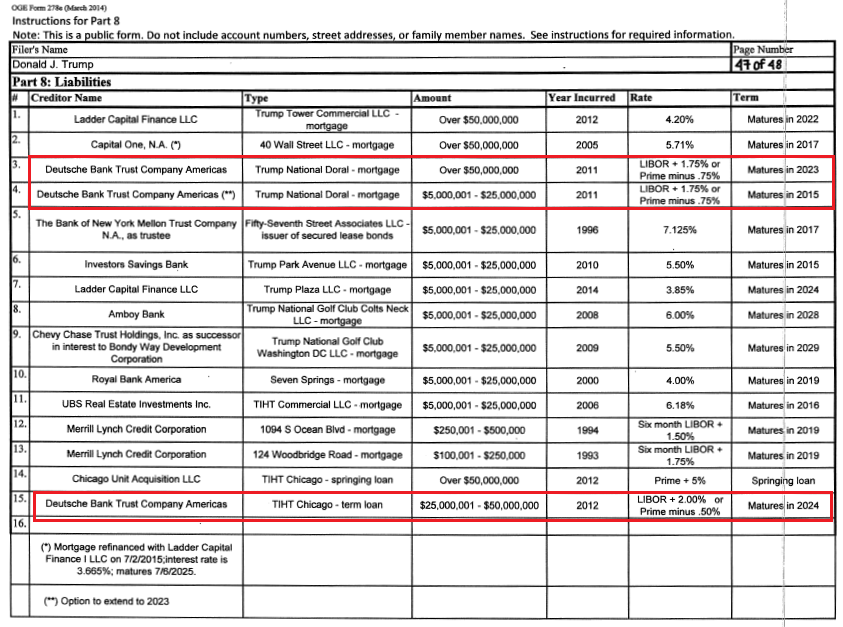

2015年の資産報告をみると、ドイツ銀行の米国子会社によるトランプ米大統領への巨額融資が確認できます。

●連邦債務について

→議会は、債務を持続的な水準に抑えるよう取り組む必要がある。

●銀行規制担当のFRB副議長について―ブレイン・ルトケメイヤー議員(共、ミズーリ州)

→トランプ米大統領が指名した銀行規制担当のFRB副議長がどのような見解を示すのか、楽しみにしている。

※銀行規制担当のFRB副議長は、金融危機発生前の2005~06年にブッシュ政権(息子)で財務次官を務めたランダル・クォールズ氏を指名する見通し。金融規制緩和派でルールに基づく金融政策の策定の支持派のクォールズ氏は、財務次官時代にファニーメイ(連邦住宅抵当公庫)やフレディマック(連邦住宅金融抵当公庫)が与える金融リスクを理由に規制導入を推進した。また、アルゼンチンの債務不履行(デフォルト)処理やブラジル、トルコ、ウルグアイの債務問題の対応に奔走した。その他、世界での金融規制の統一化を目指し、金融システム・フォーラムではEUとの一元化を念頭に直接対話の枠組みを構築。2005年2月のロンドンG7財務相か会合では、重債務を抱える18ヵ国の多国間債務帳消しで合意に導いた。財務次官を辞任後はカーライル・グループのパートナーを経て、投資会社サイノシュアーを立ち上げた。

●金融危機後に拡大した銀行取締役の責務について―ビル・ハイゼンガ議員(共、ミシガン)

※銀行は数年にわたり、拡大した取締役の責務に不満を表明中。カーライル・グループ在籍経験とニコラス元財務長官との関係でブッシュ政権に仕えた共通点を持つパウエルFRB理事も、同問題に疑問を投げかけ続けている。

→我々は銀行取締役の重要な役割の明確化に努めている

●なぜ米経済は2016年11月以降に勢いづいたのか―ショーン・ダフィ議員(共、ウィスコンシン)→我々はこれまでの道程をたどっている(ダフィ議員は同回答の後、民主党に対し2016年11月で起こった変化は米大統領選であり、Fedの戦略ではないと言及)。

●レバレッジ比率の引き下げについて―ビル・フォスター議員(民、イリノイ)

→補完的レバレッジ比率は大手銀行を対象に割り当てられ、再評価の余地がある。

●ロボットが職を奪う可能性

→テクノロジーの変化は成長と生活水準の改善に大きな役割を担ってきた。しかし、破壊的なテクノロジーは人々の技能を陳腐化させてきたことも事実である。根本的な解決策はテクノロジーではなく、教育とトレーニングである(ベーシック・インカムのようなアイデアに言及せず)。

●地銀の支援策について―クラウディア・テニー議員(共、NY)

→資本規制の簡易化を目指す。

●情報漏えい問題について―アン・ワグナー議員(共、ミズーリ)

※リッチモンド連銀のラッカー前総裁は、2012年に情報会社メドレー・グローバル・アドバイザーズに議事録の内容を漏えいした問題で2017年3月に辞任したにも関わらず、フィッシャーFRB副議長は同年4月にブルッキングス研究所で内輪だけの講演を行う。

→フィッシャーFRB副議長の講演はFed内の規則に基づいたもの(ワグナー議員は、フィッシャーFRB副議長の同講演に関し質問状を送付する意思を表明)。

――今回の議会証言はハト派として受け止められ、米株高・米債高・ドルまちまちで反応しました。6月27日にフィッシャーFRB副議長のほか、自身の後任であるサンフランシスコ連銀のウィリアムズ総裁など足並みをそろえて割高感に警戒シグナルを点灯していたにも関わらず、今回は様子見を決め込んだことが一因でしょう。欧州中央銀行(ECB)のドラギ総裁が資産買入縮小を示唆した後で長期金利が急伸し小型版テーパー・タントラムを経験するなかで、金利を押し上げかねずタカ派的な態度を保留する必要があったと考えられます。長期金利の上昇だけでなく、低インフレや労働市場の変調などが確認されていれば、尚更ですね。

このほか、ヘンサーリング委員長(共、テキサス)はバランスシート縮小を目指すFedに対し、学生ローンや地域債を取得する可能性について懸念を表明していました。共和党は①金融政策の決定におけるルール策定、②議会にFedの予算権限を付与――の2点を目指しヘンサーリング委員長自身が旗振り役だが、イエレンFRB議長はこれらを跳ねつける姿勢を維持しています。トランプ米大統領がクォールズ氏のほか、FRB理事にカーネギー・メロン大学のマービン・グッドフレンド経済学教授を指名する見通しと報じられるなど、FRBの空席が着実に埋まりつつある状況。イエレンFRB議長は新任者が登場する前にバランスシート縮小の既成事実を作っておきたいでしょうから、ハト派寄りへ軸足を移し金融市場に配慮したのかもしれません。

(カバー写真:Federalreserve/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年7月13日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。