あすから民進党の代表選挙が始まる。今のところ前原・枝野の一騎打ちとなる見通しだが、マスコミの票読みでは前原氏が優勢のようだ。彼の安全保障についての考え方は安倍政権と基本的に同じなので、対外政策で大きな争点はないだろう。問題は経済政策である。

あすから民進党の代表選挙が始まる。今のところ前原・枝野の一騎打ちとなる見通しだが、マスコミの票読みでは前原氏が優勢のようだ。彼の安全保障についての考え方は安倍政権と基本的に同じなので、対外政策で大きな争点はないだろう。問題は経済政策である。

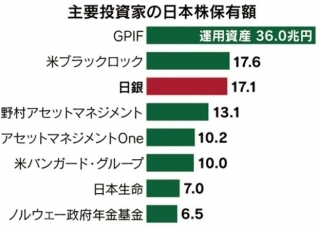

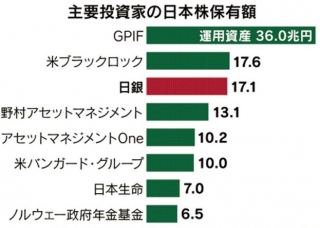

アベノミクスは金融政策としては失敗したが、財政ファイナンス(意図せざる財政政策)としては成功した。日経新聞によると、国債市場の4割以上を日銀が保有し、株式はGPIFと合わせると53兆円と東証一部上場企業の時価総額550兆円の1割近い。これは政府の作り出した官製バブルなのだ。

マクロ経済学の教科書には、財政を拡大すると景気が過熱してインフレになると書いてあるが、なぜか物価上昇は起こらない。1970年代に財政政策によるスタグフレーションの弊害がわかったため、経済調節は金融政策で行うことが80年代から常識になり、90年代以降はインフレも収まって大いなる平穏(great moderation)といわれた。

しかし日本はスタグフレーションを経験せず、90年代はバブル崩壊で平穏どころではなかったので、こうしたマクロ経済調節の経験が生かされず、周回遅れで90年代末から財政拡大が始まった。常識的にはこれでインフレになるはずだが、逆に日本はデフレに陥り、ゼロ金利になった。これは最初のうちは謎で、日銀も(理論的には無意味な)量的緩和を試みたが、やはり無意味だった。

逆にいうと景気循環が消滅したように見えたのだが、それは錯覚だった。2008年の金融危機は、21世紀型の景気循環だった。一国の中で(フローの)失業とインフレが循環するのではなく、グローバルな資産市場でバブルが起こって崩壊する、ストックの循環が起こるのだ。それは10年に1度ぐらい先進国のどこかで起こるが、どのように起こるかは(バブルの定義によって)事前にわからない。

IMFも指摘するように、日本の資産市場でバブル崩壊のリスクが高まっていることは明らかだ。今回は相場を政府や中央銀行が支えているので、「永遠の官製バブル」が可能だと思う人がいるかもしれないが、そんなフリーランチはない。

これから金利が上がったら日銀が債務超過になり、地方金融機関で「取り付け」が起こる。それが日本で1998年に起こり、アメリカで2008年に起こったことである。日銀の保有資産500兆円に対して、自己資本は6兆円。それを超える債務超過は国民負担(税金)になる。これは不良債権問題のときの国民負担46兆円をはるかに超える。

バブルは必ずしも悪いことではない。それがゆるやかに崩壊するなら、経済を活性化するメリットがあるが、長期金利がほぼゼロに張りついた今、債券価格は下がるしかない。今後の政権の課題は、バブル崩壊の危機管理である。一時的には100兆円を超える財政支出が可能か。債務超過になった日銀が取り付けを防いで「軟着陸」できるのか――

それは財政的な戦争であり、本源的な「最後の貸し手」は日銀ではなく財務省(そして国会)である。経産省に乗っ取られ、財務省との関係をこじらせた安倍政権が、この戦争を戦い抜けるかどうかは疑問だ。逆にいうと、財政の安全保障について建設的な対案を出せば、民進党にも勝ち目があるかもしれない。