年の瀬が迫り、2018年を占うレポートが増えてきました。ここでは、ドイツ銀行が取り上げた2018年版マーケット・リスク30項目をご紹介しましょう。選挙の日程は、12月11日時点での予定となります。

30.中国経済のハードランディング

29.中国住宅バブルの崩壊と中国株市場の調整

28.スウェーデンあるいはノルウェーでの住宅バブル崩壊

27.カナダあるいはオーストラリアでの住宅バブル崩壊

26.商品先物価格の上昇

25.ロシア大統領選(第1回は3月18日、第2回は4月8日)

24.英国の地方選挙(5月3日)

23.アイルランドの大統領選(11月)

22.英国のBREXIT撤回

21.英国での新政権誕生

中国経済のハードランディングと言えば、かつてはリスクの代名詞でした。それがスウェーデンやノルウェー、カナダ、オーストラリアの住宅バブル崩壊の後に言及されるなんて、隔世の感があります。

ドイツ銀行は英国と欧州連合(EU)が離脱で基本合意を果たした12月8日以前にリストを作成したにも関わらず、英国発の衝撃につき、それほど問題視していないもよう。BREXITの投票結果が出た後から今に至るまで、市場への影響が限定的だったことが背景にあるのでしょうか。

20.BREXITの進展

19.イタリア総選、4月実施の可能性

18.米国の中間選挙(11月6日)

17.モラー特別検察官によるロシアゲート捜査

16.米国での格差拡大に伴う大衆主義の蔓延

15.米税制改革での予想以上のポジティブ効果

14.北朝鮮

13.ビットコインのバブル崩壊、個人投資家の信頼感を直撃

12.インフレ上昇、地政学的リスクの高まり、中銀の資産買入縮小に伴うボラティリティの上昇

11.長きにわたって実現していない、米株の調整

11~20番目のリストには、米国関連がズラリと並びます。ロシアゲートから米国の格差問題、税制改革実現に伴う景気上振れリスクが挙がるなか、異彩を放つのがビットコイン。シカゴ・オプション取引所(CBOE)が12月10日午後6時(米国東部時間)にビットコイン先物の取引を開始し、早々に10%上昇し2分の取引停止、2時間後には20%上昇し5分間の取引停止となりました。激動のボラティリティもあって、アクセスが集中しCBOEのサイトがダウンするほど、注目を集めたものです。肝心の出来高はというと取引開始2時間半で約800枚程度でしたが、徐々に盛り返し4時間後には1,500枚を超えたとか。低水準に変わりはないものの、当初予想は無事上回ったとか。18日にシカゴ・マーカンタイル取引所(CME)でも上場予定のビットコイン先物と合わせ、相場が安定し機関投資家の参入を呼び込めるか試されます。

ビットコイン、2017年だけでこの急伸。

北朝鮮問題は、14番目に挙げられました。日本国内では「今そこにある危機」ながら、やはり欧州で他人事な印象は否めません。そういえば、ドイツ国民を対象にした世論調査で外交政策での最重要課題に「北朝鮮」を挙げたのは10%に過ぎず、トランプ大統領率いる「米国との関係」の19%を下回っていました。

10.米株におけるバリュエーションとファンダメンタルズの乖離

9.資産買入の終焉を受けた米国債と独国債におけるターム・プレミアムの上昇

8.日銀の黒田総裁退任(4月8日に任期満了)とイールドカーブ・コントロールの撤廃

7.欧州債のマイナス金利脱却に伴う、市場へのインパクト

6.ドイツにおける予想以上の賃金上昇

5.ドイツのインフレ上振れリスク

4.試されるFRB新議長体制(イエレンFRB議長は2月8日に任期満了)

3.海外からの需要低下を反映した、米国での投資適格債とハイイールド債の利回り格差拡大

2.ECBによる2018年に4~6月期の出口政策サイン点灯

1.2018年4~6月期の米国におけるインフレ上昇

リスク・ファクターの震源地に、先進国がズラリ並びました。日銀の後任人事に加え、ドイツをはじめとした欧州、そして新体制のFRBを迎える米国が加わります。特に米国は、インフレ上昇がリスク要因の筆頭に挙げられました。

その米国のインフレ動向、米12月ミシガン大学消費者信頼感指数・速報値では11月FOMC議事要旨での慎重な見解をよそに、物価見通しが約1年半ぶりの水準へ持ち直しました。ガソリン価格の高止まりが一因と考えられます。

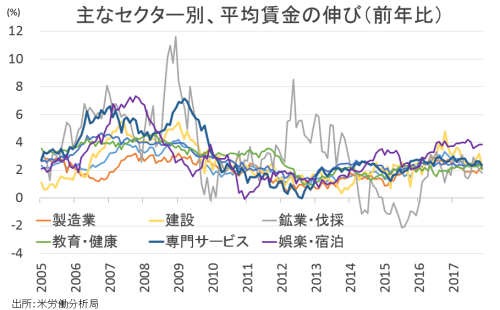

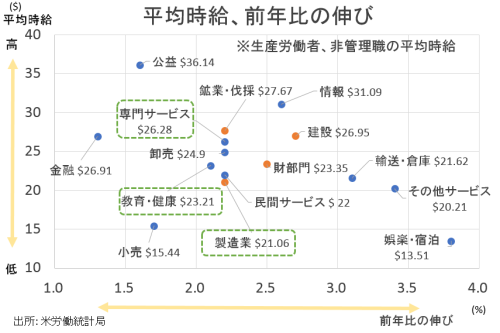

逆に、賃上げに反応したとは考えづらい。米11月雇用統計で平均時給は前年比2.5%上昇と年初来平均の2.4%付近であり、非農業部門就労者数の伸びでトップ3だった教育・健康、専門サービス、製造業では全て2%前半の伸びにとどまっていました。11月FOMC議事要旨で判明した通りFed高官が完全雇用に到達したと認識する割に、金融危機直前にあたる2008年の3~6%台が遠い状況です。

11月ベージュブックでは引き続き特殊技能職を中心に賃金上昇、あるいは引き留めを狙った臨時ボーナスの支払いが指摘されていたものの、雇用統計の数字で反映されず。仮にインフレが2018年半ばまでに加速しFedが利上げペース引き上げを示唆すれば、市場を揺るがすリスクとなり得ます・・・が、ゴールドマン・サックスやJPモルガンなど、年4回の利上げを予想するエコノミストが増加中。また、税制改革実現に伴う成長とインフレの加速を警戒する声も聞かれています。むしろ税制改革が実現せずor実現後も成長が減速し、低インフレが継続した局面こそ、2018年でのブラックスワンと言えるかもしれません。

(カバー写真:Kullez/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2017年12月11日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。