トランプ政権の通商政策は米6月ISM製造業景況指数をはじめ、センチメントを中心として経済指標にダメージを与え始めています。

特に、国境を越えた合併・買収(M&A)いわゆるクロスボーダーM&Aに現れています。マージャーマーケットによれば、世界のM&A規模は上半期に1.94兆ドル(8,560件)と、金額ベースで金融危機以来の高水準を遂げました。

そのうち、100億ドル以上のメガディールは26件。Q2には200億ドル超えの特大メガディールが6件成立、M&A全体の1兆ドルを担い武田薬品のシャイアー買収(6.8兆円)が同四半期で最高を記録しています。しかし、メガディール自体は前年の30件に届かず。何より、クロスボーダーM&Aに至っては前年比6%減の2,834件にとどまりました。前年割れは、2013年以来です。

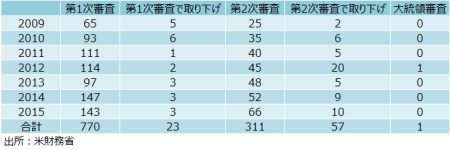

思い起こせば、トランプ大統領は3月、安全保障上の理由からシンガポールに本社を置く半導体大手ブロードコムによる米クアルコム買収を阻止しました。一時期懸念されていた中国による対米投資の取り締まりをめぐっては、6月27日に米議会が主導する対米外国投資委員会(CFIUS)の審査強化で決着がついたとはいえ、どれほど強化してくるか不透明。CFIUSの審査は企業側とCFIUSとの間で事前手続き段階(14〜21日)、企業の正式通知を経て第1次審査(National Security Review、30日)、第2次調査(National Security Investigation、45日)、大統領審査(15日)によって行われます。

第2次審査で取り下げられる確率は2009〜15年で平均40%、最大で46%でした。しかし、今後の審査強化によっては取り下げ率が上昇しかねません。

(カバー写真:Rodrigo Cayo/Flickr)

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK -」2018年7月11日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。