アゴラが2009年1月1日にスタートしてから間もなく10周年になるが、この10年の世界経済の最大の課題は「リーマンショック」からの回復だった。アメリカは未曾有の危機を乗り切ったが、日本のアベノミクスは空振りに終わった。

自民党サイトより:編集部

それでもこりない安倍政権は、来年度予算でも「ポイント還元」などのバラマキを続けている。こういう一国ケインズ主義は20世紀のレガシーだが、日銀の黒田総裁も経産省の官僚も、その欠陥を理解していない。

ケインズ以来のマクロ経済理論は「不況になると失業が増え、景気がよくなるとインフレになる」と想定しているが、21世紀の経済はこの理論では理解できない。JBpressにも書いたように、景気が過熱しても物価ではなく資産価格が上がるため、インフレ率は経済の指標にならないのだ。

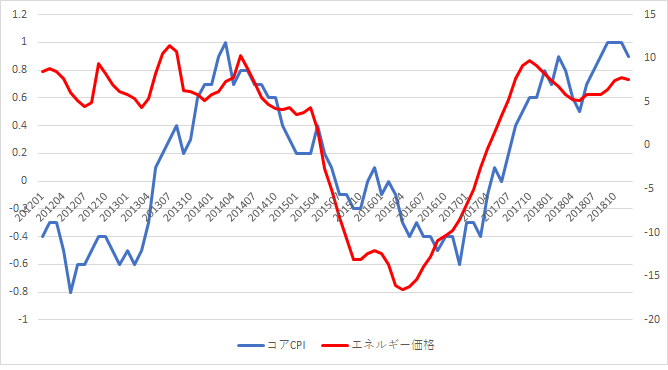

それはなぜかというのはむずかしい問題だが、アベノミクスの挫折はそのヒントを提供している。図1は第2次安倍政権になってからのコアCPI(日銀の指標とする物価指数)とエネルギー価格の上昇率をみたものだが、2014年以降はほぼパラレルに動いている。

図1 コアCPIとエネルギー価格(右軸)の前年比上昇率(%)総務省調べ

これは当然である。コアCPIは「生鮮食品を除く総合物価指数」なので、変動の大きい原油価格の影響を強く受ける。2013年後半はドル高の影響で輸入物価が上がったが、これは物価水準の上昇なので、1ドル=110円前後のレートが定着するとインフレ率は落ち着いた。日銀の「異次元緩和」が挫折した最大の原因は、2014年後半から始まった原油価格の暴落だが、原油安は日本経済にとって悪いことではない。

これはよく知られている話だが、意外に重要なことを示している。それは日銀は輸入物価を決められないという事実だ。原油価格は世界の相場で決まるので、日銀が動かすことはできない。これは自明だが、同じことは製造業全体に起こっている。電機製品は今は海外生産のほうが多い輸入品なので、価格は下がり続けている。

需要が供給より少ないとき価格が下がるのは、中学生でも知っているだろう。ケインズはこれを経済全体に適用し、総供給に対して総需要が不足すると失業が増えるので、政府が需要不足を埋めれば失業は解決できると考えた。逆に総需要が総供給を上回ると、インフレが起こる。これが高度成長期の日本に起こったことだ。

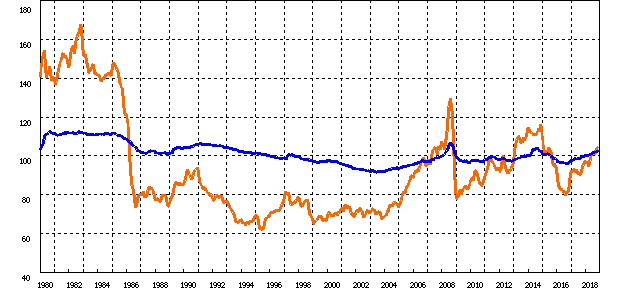

しかし1980年代後半の日本では、株価が4倍になったのに、物価は5%程度しか上がらなかった。その最大の原因は図2のように、プラザ合意以降の大幅なドル安で輸入物価が下がったことだ。5年間で輸入物価は40%近く下がり、デフレになってもおかしくなかった(企業物価指数は下がった)。これを「円高不況」と呼んで金融を緩和したのが錯覚だった。

図2 国内企業物価指数と輸入物価指数(赤線)日銀調べ

この日本の経験は当時、特殊なものだと思われたが、今では世界に同じ状況が広がっている。トランプ大統領が苛立っている原因は、中国などの途上国からの輸入超過だ。EUがゼロ金利で量的緩和をしてもインフレにならないのも同じ原因である。

世界的な低成長・低インフレ・低金利を生み出しているのは、先進国の長期停滞(需要不足)と途上国の過剰貯蓄(超過供給)だが、これは同じ問題である。要するに、各国政府も中央銀行も世界全体の需給ギャップを調整できないのだ。グローバル化した経済では一国ケインズ主義の景気対策は無力であり、物価は景気の指標にはならない。

金融危機を知らせるシグナルは資産価格の異常な変動だが、政府が危機を予想できるとも限らない。2008年7月の洞爺湖サミットでは「経済の長期的強靱性および将来の世界経済成長に引き続き肯定的」だという首脳宣言が出されたが、リーマンブラザーズが倒産したのはその2ヶ月後だった。