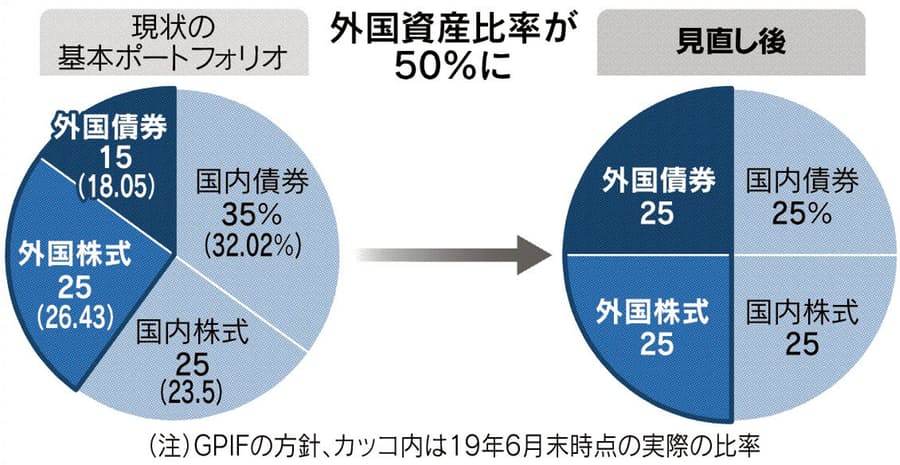

日本経済新聞の報道によれば、公的年金を運用するGPIFが、アセットアロケーションの基本比率を変更し、外国債券の比率を15%から25%に大幅引き上げする方針だそうです(図表も同紙から)。

現状は、国内債35%、国内株25%、外国債15%、外国株25%となっている基本ポートフォリオを、国内債から外国債に10%シフトさせ、2020年度から新たなポートフォリオに移行します。

これによって、外債と外国株を合わせた外貨資産の割合は50%となり、円と外貨の比率は半分ずつになります。

手前味噌になりますが、「外貨比率50%」というのは、従来からインナーサークル資産設計実践会では、メンバーに基本とすべきアセットアロケーション比率としていたものです(ただし株式や債券の比率は異なります)。

GPIFのような巨大な資金を運用する機関投資家は、運用方針の方向転換に時間がかかります。また、株式や債券は売買は得意ですが、不動産のような実物資産は、個別性が強く手間がかかるため苦手です。小回りが効かず、コストに見合ったリターンが期待できないからです。ここにこそ、個人投資家の優位性が存在します。

5年前から始まった資産設計実践会は、個人投資家の優位性を活かし、インナーサークルで得られる市場の「歪み」から、超過収益を狙うことを目標に投資を実践してきました。

現在第10期が開講して、実践する投資家120名が共に学んでいます。2020年6月から開講する第11期に興味のある方は、まずは説明会にご参加ください。

編集部より:このブログは「内藤忍の公式ブログ」2020年3月31日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。