「人生100年 お金の知恵」という日本経済新聞のコーナーに、シニアの資産運用に関する記事が掲載されていました(図表も同紙から)。

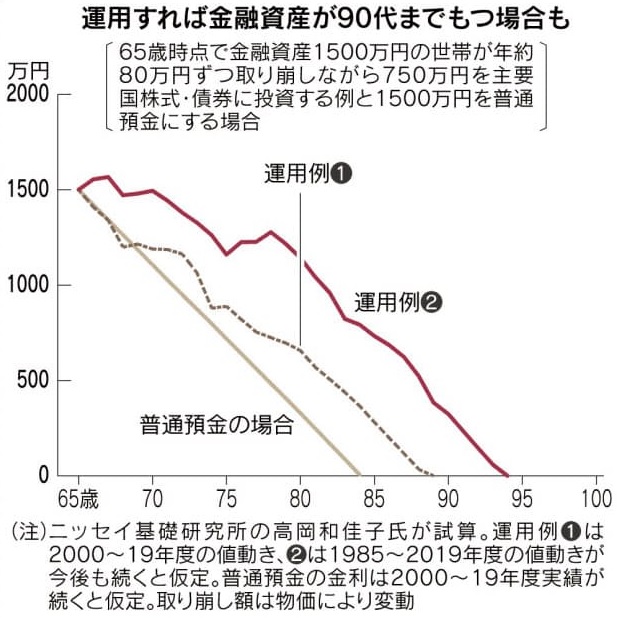

65歳で1500万円の資産があるとして、年間約80万円取り崩していく想定です。その際に3つのパターンで試算をしています。

- 全額を預貯金にして取り崩す場合

- 750万円ずつ主要国の株式と債券に分散投資して取り崩す場合(2000年から2019年までの過去データでシミュレーション)

- 750万円ずつ主要国の株式と債券に分散投資して取り崩す場合(1985年から2019年までの過去データでシミュレーション)

すると、

1.は84歳で資産ゼロ

2.は88歳で資産ゼロ

3.は93歳で資産ゼロ

という結果になりました。

資産運用しないよりした方がベターな結果になる可能性が高くなっています。しかし、この数字を見ても、老後のお金の不安は全く解消しないのではないでしょうか。

写真AC

そもそも、人生100年といっているのに、ベストシナリオでも93歳で資産ゼロになってしまいます。そこから先は、年金だけで生活するのは、大きな不安材料です。しかも、お金がジリジリと減っていく中で、同じように資産を取り崩すというのは、現実的ではありません。多くの人は途中から節約を始めて、生活を切り詰めることでしょう。

また、株式を50%組み入れて運用すると、低コストのインデックスファンドを使っても、リーマンショックのような最悪の場合、1年で50%近くの下落になる可能性があります。750万円のうち400万円近くが損失になっても、冷静でいられるシニアの人はほとんどいないでしょう。ましてや、シニアが個別株式に投資するというのは、信用リスクを考えれば、基本的に止めるべきだと思います。

このような「机上の空論」で資産運用の利点を強調しても、説得力はありません。少なくとも、私は家族や身内のシニア世代に、このような資産運用はすすめられません。

この記事からわかること。それは「老後のお金の不安は、金融資産だけでは、やっぱり解消できない」ということです。

では、どうすれば良いのか。

批判するだけではなく、対案を示す。具体的な方法を提案するのが、資産デザイン研究所の仕事だと思っています。

編集部より:このブログは「内藤忍の公式ブログ」2020年5月16日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。