日本の投資信託市場の問題の1つは、販売会社の力が強いことです。これはもともと、投資信託会社が証券会社の系列として設立されたと歴史的経緯が影響していると思います。

最近は状況がかなり変わってきているようですが、それでもやはり販売会社の意向で商品開発されるケースが多いのです。

その結果、「運用成績が良い商品」よりも「販売成績が良い商品」が増えることになってしまうのです。

次々と新しいファンド設定し、営業をかけて残高を積み上げることで、販売手数料を稼ぐ手法を繰り返した結果、残高のあまり大きくない小規模なファンドが乱立する状態になっています。また、新しいファンドが組成されると、保有しているファンドを解約して乗り換えることも、残高が増えない原因です。

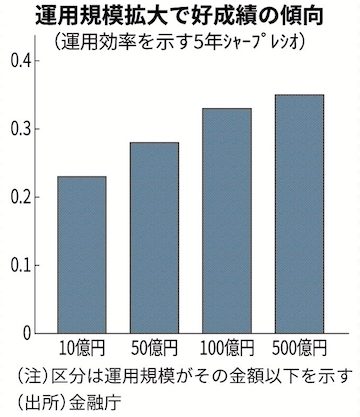

日本経済新聞によれば、日本の投資信託の残高とシャープレシオには正の相関関係があることがわかりました(図表も同紙から)。

日本経済新聞によれば、日本の投資信託の残高とシャープレシオには正の相関関係があることがわかりました(図表も同紙から)。

ちなみにシャープレシオとは、それぞれのファンドがリスクに対してどのくらいのリターンを実現したかを数値化したものです。数値が大きければ、リスクをあまり取らずにリターンを実現したファンドということになります。

グラフを見ると、残高が大きいファンドが運用成績が良くなるというきれいな正の相関があることがはっきりわかります。

しかし、この分析には、もう1つ足りないものがあります。

それは、アクティブファンドとインデックスファンドの運用成績の差です。もし、このグラフを更に細分化して純資産残高だけではなく、アクティブ型とインデックス型にも分けて比較してみれば、更に興味深い結果が得られるのではないかと思います。

結果は恐らく規模の大きなインデックスファンドのシャープレシオが一番大きくなるのではないかと予想します。

もしこの予想が正しければ、日本の投資信託に必要なのは、残高が大きいだけではなく、信託報酬が低い低コストのインデックスファンドということになります。

投資信託の先進国アメリカでは、バンガードなどの巨大なインデックスファンドが当たり前のように存在し、個人投資家が低コストで資産運用できる恵まれた投資環境があります。

日本のマーケットの存在する存在価値のない小規模なファンドは、個人投資家のとっては多様な選択肢というメリットではなく、ファンド選択を混乱させるデメリットでしかありません。このような環境で真っ当な資産運用を実践するには、正しい知識と情報が必要で、多くの個人投資家は資産運用をしても資産を増やすことができないのです。

日本の投資信託市場が変革しないのなら、個人投資家がマネーリテラシーを高めて対抗していくしかありません。

編集部より:このブログは「内藤忍の公式ブログ」2020年6月27日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。