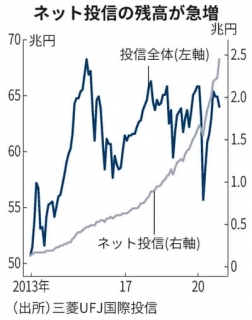

日本経済新聞によれば、ネット証券の2020年1月から11月までの月平均の資金流入額は約680億円、残高は11月末時点で約2兆5000億円と、この2年間で倍増しているそうです(図表も同紙から)。

(日本経済新聞から)

ネット証券の投資信託残高の推移を見ると、緩やかな右肩上がりになっていることがわかります。

これは、株価が上昇することで評価益が増えている影響だけではなく、積み立てによる定期的な資金流入が多いことを示しています。

投資信託業界全体の残高が、ほとんど変わっていないのは、新規設定時に対面の証券会社が販売攻勢をかけ、その後解約されていくからです。

対面型の証券会社では、金融庁が再三指導をしているにも関わらず、株価が上昇すると含み益のでた投資信託を売却してもらい、新たに別の商品の購入を推奨する「回転売買」が、未だに行われているようです。

2つの残高の動きは何とも対照的です。

そもそも対面証券は人件費のコストが高く、ネット証券が顧客層としている小口の個人投資家を相手にしていては割に合いません。本来であれば、金融資産が最低でも数千万円あるような富裕層のコンサルティングビジネスに軸足を置くべきです。

しかし、富裕層の興味は、投資信託のどれを選ぶかではなく、不動産などの実物資産を含めた投資資産を最適に組み合わせたポートフォリオの構築です。また、資産を増やすだけではなく、不動産や生命保険などを使った節税にも関心が高くなっています。

これらのサービスは、証券会社の既存の商品では対応できません。

小口ではコストでネット証券に勝てず、大口の富裕層からは商品構成が不十分で相手にされない。つまり、店頭で金融商品を販売する証券会社の営業形態は、もはや「詰んでいる」のです。

今回のデータからは、ネット証券の台頭よりも、対面証券の衰退が見えてきます。そして、コロナ禍によって、そのスピードが更に加速することが予想されます。

編集部より:このブログは「内藤忍の公式ブログ」2020年12月25日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。