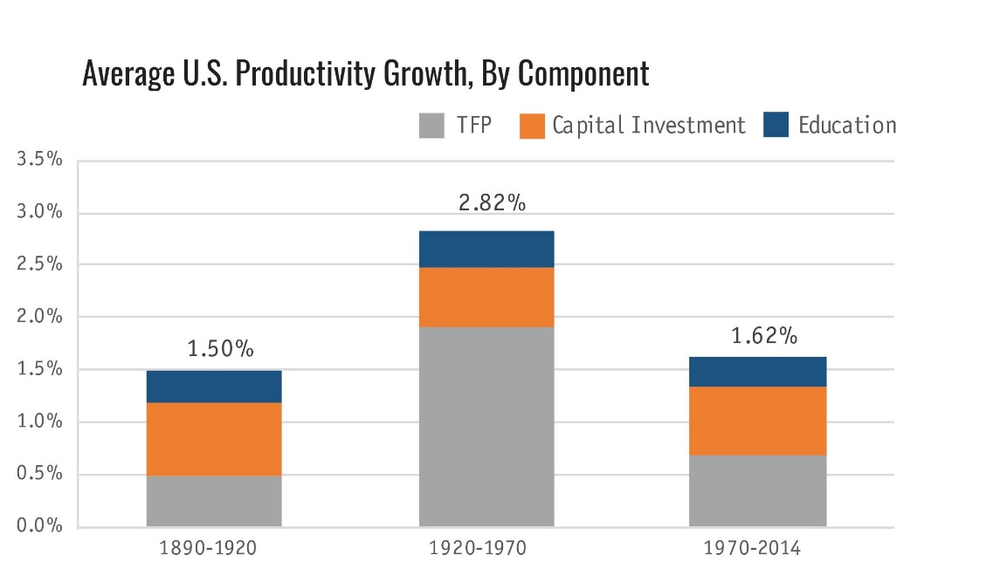

アメリカを主な舞台として1920年から1970年まで見られた高成長は、“電気の普及”によるエネルギー革命の貢献が最も大きかったが、もう、その成長はとうの昔に終わってしまったので、1970年以降の成長率の鈍化は “鈍化” では無く “正常化” であるという、ロバート・J・ゴードン教授の説が、経済学会で多くの支持を得ている。

出展:アメリカ経済成長の終焉(ロバート・J・ゴードン)

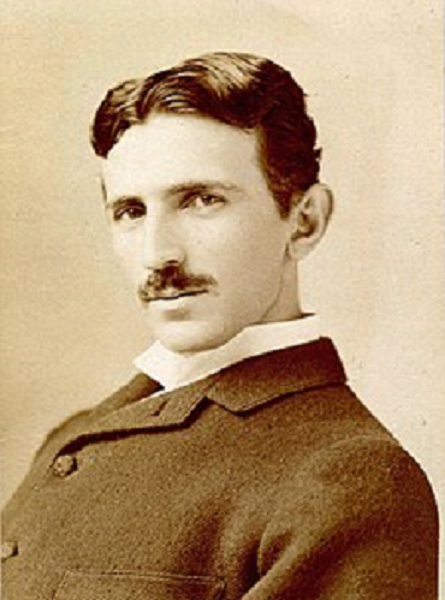

この説では、今、先進国が低成長を嘆いているのは、“ニコラ・テスラ” という天才発明家が発明した “交流電力と 誘導電動モーター” による高成長の既視感に捕らわれていることが原因なので、あの頃の成長率に戻らないからと嘆くばかりではなく、今の成長率でやっていける社会を目指すことが重要ということになる。

そして、その高成長から50年たった今、再びイーロン・マスクによって、 “ニコラ・テスラ” の誘導電動モーターを搭載した電気自動車が作られ、それと組み合わされたAI自動運転技術が、新しいイノベーションを起こして、これからの世界の成長率を押し上げてくれるのではないかという、夢を、人類に再び見せてくれるという “テスラ” の世代は、まだ、終わっていないと、感慨深く気づかされる。

ニコラ・テスラ Wikipediaより

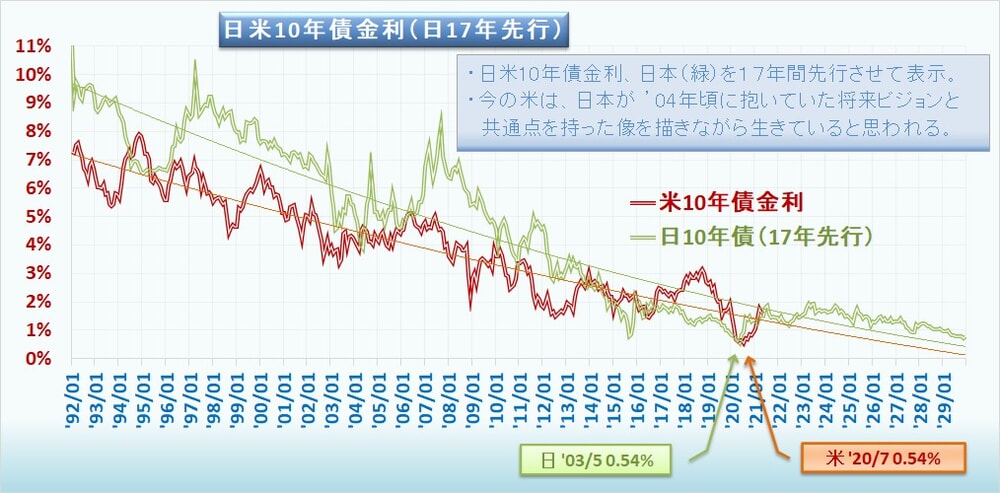

話をもう少し最近に戻そう。グラフは既に高成長期が終わっている1992年から、日米の10年国債金利を並べたものだが、緑色の日本の金利は、2004年の実績が現在の2021年に表示されるように17年間先行させて表示してある(従ってグラフ右端の2029 年の所には日本の2012年が表示されている)。

そうすると、アメリカの昨年2020年の金利ボトム0.54%と、17年前2003年に日本で生じた金利ボトム0.54%が一致するという、珍しいイベントが生じていたことがわかるが、そんなことより、この2つの金利の動きに極めて類似性があることに、多くの人が賛同いただけるであろう。

これから言えることは、これから将来のアメリカを考える上では、日本で17年前から経験してきたことが、極めて役に立つということである。

17年前というと2004年であるが、その頃の日本は、竹中・小泉プランによる構造改革華やかりし頃、世間では不良債権処理や、モノ言う株主と言う言葉が大流行し、2005年郵政選挙では小さな政府ムーブメントが最高潮を迎える、もしかしたら、日本も変われるかもしれないという、明るい希望に満ちた、そういう時代であった。

しかし、郵政選挙での自民党圧勝以降、2006年村上ファンド、ホリエモン逮捕、そして日本が世界の資本市場から置いてきぼりを食うことを決定付けた 2007年ブルドックソース事件と下り坂を転げ落ち、そしてリーマンショックに至る、最後の高揚した上り坂の時期でもあった。

資産運用としては、どういう時代だったのか?

まず、日本国債の話からすれば、マイナス金利が導入される2016年までの間、日本国債運用は黄金期となった。余りにも国債運用のシャープレシオ(リスクに対するリターン)が異常に高いので、機関投資家も、無理して株やオルタナティブ投資に分散投資する必要を全く感じない、国債運用神話の時代が長く続いた。

株の話をすれば、バブル多発型経済だったので、バブってはクラッシュするという繰り返しであり、バブル途中に付け刃で手を出して、大損を食らって退場させられるという個人投資家を数多く輩出し、素人には株式運用は難しい時代であった。日本でも株の運用に誰でもが近づけるようになったのは、2013年の黒田バズーカ以降である。

そして、今、知民がアメリカの将来をどのように見ているのかと言うと、比較的確度が高いのは、おいそれと低成長から抜け出すことは出来ないため、過剰財政政策、過剰金融緩和から抜け出すことは出来ず、過剰財政政策、過剰金融緩和が更に低成長を助長するという、低成長スパイラルに陥るだろうと言うことである。

それが、日本が17年世界を先行して真っ先に実験して得られた、貴重な経験であると考えている。このように、日本人は、将来の日本を予測することは出来ないが、将来の世界を予測することが出来る立場にあるのだから、これから、如何に海外で稼いで行けるのか考えることが、最もクレバーな戦略となるのであろう。