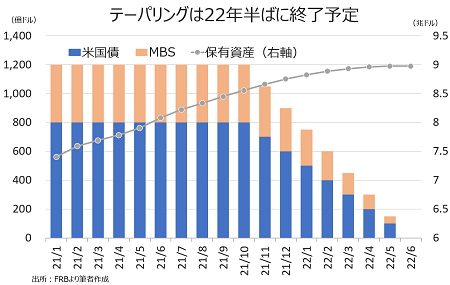

11月2~3日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を0~0.25%で据え置いた。一方で、前回のFOMCで示唆した通り、資産買入は現状の月1,200億ドルのところ、今月後半から150億ドル縮小し米国債は800億ドル→700億ドル、住宅ローン担保証券(MBS)は400億ドル→350億ドルにすると発表。予定通り進めば、2022年半ばにテーパリングを終了する見通しだ。

Alex Potemkin/iStock

チャート:テーパリング見通し

<結果サマリー>

・声明文では、前述の通りテーパリングの開始を宣言し、縮小規模についても表明した。同時に、経済見通しに不足の事態が生じた場合に備え、テーパリングのペースなどを調整する余地も残した。

・声明文では、景気減速とインフレ高止まりを受け供給網の制約に関する文言を追加した 。

・パウエルFRB議長は記者会見で、今回の会合ではテーパリングに集中して討議したと発言。テーパリング終了が早々の利上げを意味するものではないと明確に線引きを行った。

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

【緩和策の確約】

※2020年4月以降、据え置き継続。

「FOMCは、困難なときを迎える米国経済を支援すべく、あらゆる手段を活用すると確約し、その上で最大限の雇用と物価安定の目標を推進する」

【景況判断】

前回:「ワクチン接種の進展と、力強い政策支援を受けて、経済活動や雇用は強まり続けた。パンデミックにより最も悪影響を受けた業種は、足元数ヵ月の間に改善しているが、新型コロナ感染者数の増加が回復を鈍化させている。物価は、一時的な要因を反映し高止まりしたままだ。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、全体的な金融環境は緩和的であり続けた」

↓

今回:「ワクチン接種の進展と、力強い政策支援を受けて、経済活動や雇用は強まり続けた。パンデミックにより最も悪影響を受けた業種は、足元数ヵ月の間に改善しているが、夏頃の新型コロナ感染者数の増加が回復を鈍化させている。物価は、一時的と見込まれる要因を反映し高止まりしたままだ。パンデミック下で生じた需要と供給の不均衡と、経済活動の再開により、一部セクターでの大幅な価格上昇につながった。経済、そして家計と企業の信用の流れを支援するための政策手段をある程度反映し、全体的な金融環境は緩和的であり続けた」

※米9月CPI、米9月PCE共に物価は高止まりを継続し、物価をめぐる文言を「一時的と見込まれる」へ修正。供給制約についても付け加え、物価高止まり継続に備え。

【政策金利、金融政策の方針】

前回:「経済の道筋は、ウイルスの状況に大きく依存し続ける。公共衛生の危機は、ワクチン接種の進展は、公共衛生の危機が与える経済への悪影響を低減し続ける可能性が高いが、経済見通しのリスクは残存する。

委員会は、長期的に雇用の最大化とインフレ目標2%の達成を追求する。物価が執拗に長期的な目標以下で推移してきたなか、委員会はインフレ平均値がいずれ2%で推移し、長期インフレ見通しも2%でしっかりとどまるよう、物価が暫くの間、わずかに2%を上回ることを目指す。委員会は、金融政策における緩和的な姿勢をこれらの目標が達成されるまで維持すると見込む。

委員会は、FF金利誘導目標を0~0.25%で据え置くことを決定、労働市場が雇用の最大化に則した水準に達し、インフレが2%へ上昇し暫くの間ゆるやかに2%を上回る軌道をたどると委員会が評価するまで、この目標レンジを維持すると見込む」

↓

今回:「経済の道筋は、ウイルスの状況に大きく依存し続ける。ワクチン接種の進展と供給制約の緩和が、経済活動や雇用の継続的な拡大に加え、インフレ率の鈍化を支援する見通しだ。経済見通しのリスクは残存する。

委員会は、長期的に雇用の最大化とインフレ目標2%の達成を追求する。物価が執拗に長期的な目標以下で推移してきたなか、委員会はインフレ平均値がいずれ2%で推移し、長期インフレ見通しも2%でしっかりとどまるよう、物価が暫くの間、わずかに2%を上回ることを目指す。委員会は、金融政策における緩和的な姿勢をこれらの目標が達成されるまで維持すると見込む。

委員会は、FF金利誘導目標を0~0.25%で据え置くことを決定、労働市場が雇用の最大化に則した水準に達し、インフレが2%へ上昇し暫くの間ゆるやかに2%を上回る軌道をたどると委員会が評価するまで、この目標レンジを維持することが適切と見込む」

※米7~9月期実質GDP成長率・速報値や、米9月雇用統計・非農業部門就労者数の大幅減速のほか、物価動向を受け供給制約の文言を追加。

【量的緩和】

前回:「昨年12月、FRBは、雇用の最大化と物価の安定という目標達成に向け、さらに一段の進展がみられるまで、少なくとも米国債を月800億ドル、政府機関の保証を得た住宅ローン担保証券を月400億ドル買い入れると示唆した。その後、経済はこれらの目標に向け進展しており、委員会は今後数回の会合で進展に向け評価し続けていく。資産買入は、市場の円滑化や、緩和的な金融環境、家計と企業の信用の流れを支援していく。

金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向や国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

↓

今回:「昨年12月以降、経済が委員会の目標に向けさらに著しい進展を遂げたことを踏まえ、委員会は資産買入ペースの縮小開始を決定、米国債を月100億ドル、政府機関の保証を得たMBSを月50億ドルずつ縮小していく。今月後半から開始し、委員会は米国債の買い入れ額を月700億ドル、MBSを月350億とする。 12月の買入額は、毎月米国債を600億ドル、MBSを300億ドルとする。

委員会は、毎月の資産買入の縮小ペースにつき同程度が適切と判断するが、仮に経済見通しの変化によって正当化されるならば、資産買入ペースを調整する用意がある。FRBによる現行の資産買入は市場の円滑化や、緩和的な金融環境を促進し続け、家計と企業の信用の流れを支援していく。

金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

【票決結果】

1、3、4、6、7、9月に続き全会一致。20年11月以降、7回連続となる。FOMC投票権保有者は11名で、そのうちFRB正副議長、理事、NY地区連銀総裁の6名が常任、地区連銀総裁は1年間の輪番制で4名となる。今年の地区連銀総裁投票メンバーはリッチモンド地区連銀のバーキン総裁、アトランタ地区連銀のボスティック総裁、サンフランシスコ地区連銀のデーリー総裁、シカゴ区連銀のエバンス総裁。

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇利上げについて

Q&A→今回の会合の焦点はテーパリングで、利上げではない。経済は20年12月に導入した目標に対しさらなる一段の進展を遂げ、テーパリングする時であり、まだ利上げすべきでないと考える。労働参加率と就業者の両面から、雇用の最大化を達成する上で回復余地がある。供給制約と品不足は、2022年にかけて続くと共に、物価も高止まりする見通しだ。パンデミックが収まれば、供給制約は和らぎ、雇用は元の回復ペースに戻るだろう。そうなれば、物価も現状の高止まりした水準から落ち着く見通しで、見通しに不確実性を抱えながらも2022年の4~6月期か7~9月期には鈍化するだろう。利上げの時機は経済の道筋次第だ。我々は忍耐強くなれる。仮に対応が必要となれば、躊躇しない。

Q&A→2020年以降の進展をみれば、仮に雇用がそのペースで回復するならば、(質問された2022年下半期に雇用の最大化を達成できるかについて)、答えはイエスだ。可能性だと思料する。もちろん、雇用の最大化について、我々は幅広いレンジで評価するが、達成にあたって可能な範疇にある。

Q&A→現状の物価水準は物価安定に沿うものではない。また、雇用の最大化も達成していない。労働市場が一段と改善し、デルタ株の感染者が減少したようにそうなる根拠があるものの、我々は利上げを行うにあたって良いタイミングにあるとは思っていない。「一時的」との言葉は、人によって異なる捉え方が異なる。だからこそ、一時的との表現から退いた。

〇加速する賃上げ動向、物価について

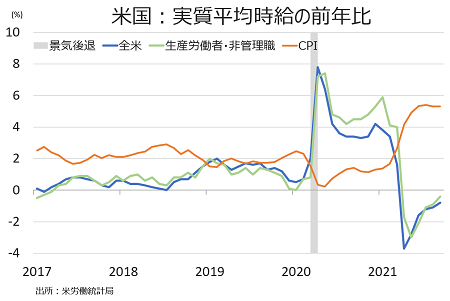

Q&A→賃金は非常に力強いペースで上昇している。ただし、実質ベースではインフレ率をわずかに下回り、実質賃金は上昇していない。

チャート:実質賃金動向はマイナス

Q&A→(コロナ禍以前の水準まで就業者を回復するには約500万人必要だが、そのために緩和策を講じるなかインフレ圧力が高まっている問題に対し)確かに、現状は伝統的なフィリップス曲線を描いていない。インフレはひっ迫した労働市場によって発生しておらず、力強い需要を背景とした供給不足と品不足が背景だ。つまるところリスク管理が必要で、とりわけ今のリスクは高インフレにある。我々は供給制約と品不足が今後も続くとみており、インフレが長く執拗にとどまる脅威に備えなければならず、金融政策はまさにそのように運営している。

〇雇用の最大化の定義とは

Q&A→雇用の最大化は幅広く、包摂的な目標で明確に測定できず時に様々な要因で変化し、特定できるものではない。もちろん、就労者数や労働参加率などは、考慮する指標のひとつで、賃金や離職者、求職者も挙げられる。いま、経済は回復途上にあり、我々はパンデミックに大きく影響された経済を知る謙虚さを習得している時だ。学校再開や失業保険給付上乗せ終了で人々が労働市場に戻ってくると予想していたが、興味深いことにそうなっていない。我々は雇用の最大化が何かを考える際、謙虚になる余地がある。

〇資産買入について

Q&A→経済が予想通り大きく進展すれば、毎月同程度で縮小が適切と見込む。また、22年の半ばにテーパリングを終えることを意味する。(2014年秋開始のテーパリング時の2倍以上のペースとなった点につき)経済がかなり異なる。前回は雇用の最大化に程遠く、物価はかなり低かった。足元の経済は需要が極めて力強い。求人数は失業者数を大幅に上回る。景気刺激の必要性は、当時よりずっと少ない。

〇気候変動対策について

Q&A→(COP26に合わせNGFSに加盟するFRBが公表した声明をめぐり、金融機関が石炭や化石燃料への投資あるいは融資を監視するかについて)銀行監督当局ではなく、政治家によって決定するものだ。ただ、我々は気候変動に役割を持ち、金融機関の規制当局として関与すべきと考える。金融安定の問題もある。こうした観点から、我々は調査し、気候変動が経済にどのような影響やリスクを与えるか、理解する必要がある。ただ、我々は国家戦略として気候変動対策で何らかの決定を下す権利を有していない。

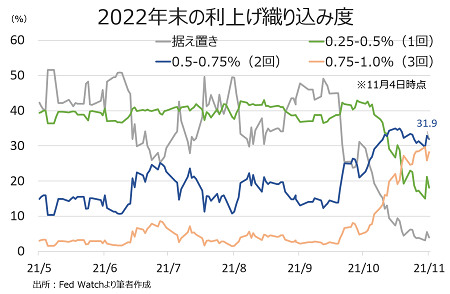

――質疑応答の大半が物価動向に関する内容で、ウォール街と同様に世間の関心が利上げに移った様子が汲み取れます。FF先物市場では、22年6月14~15日開催、7月26~27日開催のFOMCで最初の利上げを、22年末までに2回の利上げを織り込む状況。11月3日のFOMC直後でみると、夏までの利上げ確率は75%でした。前回のFOMCでも、参加者19名のうち半数の9名が22年末までに2回の利上げを予想していただけに、Fedには逆らうなといったところでしょうか。

チャート:2022年末までの利上げ織り込み度、2回以上は78%(11月4日時点)

パウエル議長率いるFedは、不測の事態が発生した時には買入ペースを変更するとヘッジを掛けています。FOMC声明文では、景況判断の段落で物価をめぐり「一時的と見込まれる要因を反映し高止まりした」とし、「見込まれる」との文言を追加しました。物価上昇が一時的でない状態に備え、地ならしを始めたと言えます。2022年に2回以上の利上げを見込む市場関係者は、声明文の変化に合わせ、どちらかと言えば買入ペース引き上げ+利上げの上方リスクを見込みつつあるのでしょう。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2021年11月4日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。