岸田首相の施政方針演説は、また「新自由主義」を非難して「新しい資本主義」を提唱するものだった。民主党政権と同じくアンチビジネスで、株主の利益を労働者に分配するという発想だが、それは錯覚である。日本の賃金が下がった最大の原因は、資本が海外に逃げたことなのだ。

製造業の空洞化で雇用が失われた

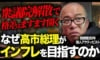

この20年、国内投資は一貫して不足していた。図を見ればわかるように、不良債権処理の行われた2002年から企業が大幅に貯蓄過剰になり、2008年のリーマン危機のあとも貯蓄が増えている。資本主義は企業が金を借りて投資するシステムだから、企業がずっと貯蓄過剰(投資不足)になっているのは異常事態である。

唐鎌大輔氏のデータ

その原因は、大企業が借りた資金を海外に投資したからだ。2013年に日銀の黒田総裁が「異次元緩和」を始めたあと、1ドルは80円から120円まで上がり、経常収支の黒字は増えたが、そのほとんどは所得収支(海外法人の利益)だった。次の図のように邦銀の対外投融資残高は、絶対額で世界トップである。

日本経済新聞より

日銀が大量に供給したゼロ金利の資金は、国内ではなくアジアに投資され、グローバル企業に高い収益をもたらした。「世界の工場」になった中国が急成長し、日本の単位労働コスト(労働生産性で割った賃金)は中国とほぼ同じになった。

単位労働コストの推移(2015年=100)

国内の格差が拡大したのは、このようなグローバルな格差の縮小の結果であり、止めることはできない。名目賃金の差はまだ大きいが、衣類や雑貨のようなコモディタイズした製品は、国内の高い賃金でつくれなくなった。かつての農業と同じく、付加価値の低い製造業は国際競争力を失ったのだ。

投資不足を埋める三つの方法

賃金が下がった原因は「新自由主義」ではなく、このような国内の投資不足なので、投資を増やさないと雇用が増えない。マクロ経済的には

貯蓄−投資=財政赤字+経常収支黒字

なので左辺の投資不足を所与とすると、それを埋める第一の簡単な方法は、右辺の財政赤字を増やすことだ。貯蓄過剰の状況でプライマリーバランスの赤字を心配する必要はないが、財政バラマキはしょせん対症療法で、日本企業の競争力は回復しない。

第二の方法は、さらに円安誘導して、右辺の経常黒字を増やすことだ。1ドル=150円ぐらいまで円が下がれば、外需で内需の不足を埋めて(GNPベースでは)需給ギャップはなくなるだろうが、輸入インフレで交易条件は悪化し、日本人はますます貧しくなる。日銀も120円を上限と考えているようだ。

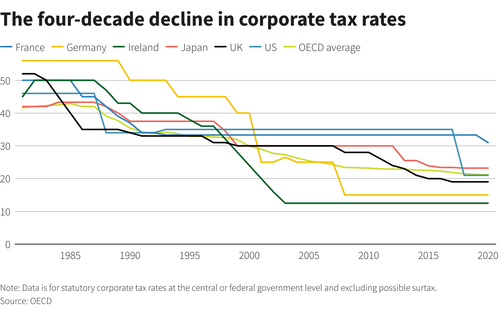

第三は、法人税の減税で製造業を国内回帰させ、海外から直接投資を呼び込んで左辺の投資を増やすことだ。日本の法人税率はアジアで最高水準なので、外資がアジア統括を東京からシンガポールなどに移している。国際的にも、法人税を下げる租税競争が激化している。

主要国の法人税率の推移(OECD)

高い法人税は労働者の負担

法人税は企業のインセンティブをゆがめる二重課税なので、廃止するのが理想だが、OECDはこれを最低15%とする「課税ルール」を決めたので、日本も15%にすればいい。

それも国税はゼロにして、すべて地方税(法人事業税)にすれば、自治体の租税競争で、実効税率が下がる。税率を15%にする代わりに投資減税して企業を誘致するなどの工夫をすればいいのだ。たとえば東京のお台場を法人税ゼロの「法人税特区」にすれば、国際金融センターにできる。

財源は大した問題ではない。法人税率を下げれば国内投資が増え、税収は増えることが多い。むしろ租税競争を恐れる国が、反対するのが問題だ。

こういう話をすると「大企業優遇だ」といわれるが、それは逆である。賃金が下がった原因は、上のデータをみればわかるように、空洞化による雇用喪失である。高い法人税を負担しているのは労働者なのだ。「法人税を減税しても内部留保が増えるだけだ」という批判があるが、賃上げの原資も増える。

グローバル資本主義の論理でいえば、国内で貯蓄と投資がバランスしている必要はないので、海外生産の利益を国内に還元する制度設計が必要である。資産課税は(固定資産税以外は)空洞化を促進する。長期的には消費税を国際化し、キャッシュフロー税(DBCFT)のような国境バイアスのない税に変える必要がある。

岸田首相のように株主を敵視し、その利益を奪おうとする政権は、民主党政権のようにその逆の結果をもたらす。株価は下がり、空洞化は加速し、雇用は失われるのだ。