(池田 信夫:経済学者、アゴラ研究所代表取締役所長)

株価と違って金利がマスコミをにぎわすことはほとんどないが、最近は珍しく長期金利が話題になっている。日銀が10年物国債を0.25%で無制限に買う指し値オペを発動したからだ。このような国債の買い支えを行う中央銀行は世界にない。

これは一般人には無関係の債券市場の話だが、実は日本経済の行方と関連している。金利が上がるというのは国債価格が下がるということであり、20年以上にわたって続いてきたゼロ金利が終わるかもしれないからだ。

量的緩和の「出口」で日銀は逆鞘になる

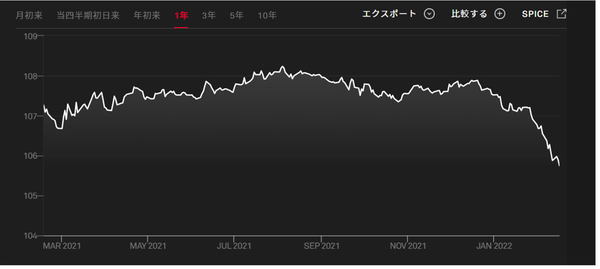

金利が高いほど債券価格は安くなる算術的な関係があるので、0.25%で無制限に買うのは、それより価格が下がらないように買い支えるということだ。最近の国債価格は、図1のように年明けから下がり続けている(金利は上がり続けている)。

図1 日本国債(10年債先物)の価格(S&P)

この原因は、日銀の黒田総裁も国会で認めたように、アメリカの長期金利が上がり、2%台で推移していることだ。それはアメリカの政策金利が3月にも0.5%に上がるという観測にもとづいている。0.25%は国債の長短金利の利回りを調整するYCC(イールドカーブ・コントロール)の上限である。

これは日銀にとってグッドニュースのはずだ。黒田総裁は2013年に2%の物価安定目標に到達するまで資金供給を増やす「量的・質的緩和」を開始したが、いつまでたってもCPIは2%にならなかった。それが一挙に達成できるのだ。

ところが黒田総裁の機嫌はよくない。2月15日の衆議院財務金融委員会で、立憲民主党の野田佳彦議員の「日銀が国債の評価損で債務超過になるのではないか」という質問に、黒田総裁はこう答えた。

日銀の経理上、国債のキャピタルロス(評価損)がかりにあったとしても、経理上は計上されませんので、それについて心配したり、対応するということは考えておりません。

むしろありうるシナリオとしては、将来2%に物価上昇率が近づいていくと、出口という議論になりますし、一つのあり方として政策金利が引き上がってゆく。そうなると当然、日銀当座預金に対する付利の引き上げなどによって支払い金利が増えてゆくことから逆鞘になる可能性が論理的にはある。