先日、欧州の排出権価格が暴落している、というニュースを見ました(2022年3月4日付電気新聞)。

欧州の排出権価格が暴落した。2日終値は二酸化炭素(CO2)1トン当たり68.49ユーロ。2月8日に過去最高を記録した96.93ユーロから3週間で3割下がり、昨年11月以来の水準に落ち込んだ。

直近の3週間で3割下落したそうですが、長期で見ればリーマンショック前の2008年が1トン当たり約30ユーロ、その後2013年から2016年は5~8ユーロと低迷していました(2021年3月26日付日本経済新聞)。2022年2月は1トン当たり90ユーロ超だったことから、欧州の排出権価格は5、6年の間に18倍ほど変動しているようです。

KanawatTH/iStock

さて、2015年に環境省が環境金融にかかわる有識者懇談会を開催しました。産業界代表は筆者一人で、他の委員は大学教授、コンサルタント、機関投資家など7年後の現在はESG投資の第一人者となって活躍される方々でした。

その会合では、

「企業が排出するCO2を金額換算して損失として計上してはどうか。」

「設備のエネルギー効率に炭素価格をつけて自社の設備投資の判断基準にするのはどうか。」

「金額の根拠はEU-ETS(排出権取引)の価格が最も妥当では。」

「いいねいいね。」

このような会話がありました。今で言うカーボンプライシングの話です。

この場で、筆者は以下の反論を述べました。

「CO2の価格には蓋然性がありません。設定や前提条件によっていかようにも変わるので、損益や設備投資など現実のお金と同列で考えるのは危険ではないでしょうか。」

特別な知識は全く必要のない、ごくごく当たり前の素朴な意見です。7年経った現在でも全く変わっていません。昨今、カーボンプライシングが盛んに議論されているのもあの界隈の人たちが焚き付けているのだろうなと想像しています。

すでにインターナルカーボンプライシングを導入している企業は、排出権取引など何らかの指標から算出した炭素価格を固定した上で、設備投資の判断や部門の予算配分に加味しています。しかしながら、冒頭で示したようにこれだけ変動する指標を3年、5年と固定して評価することに意味があるのでしょうか。

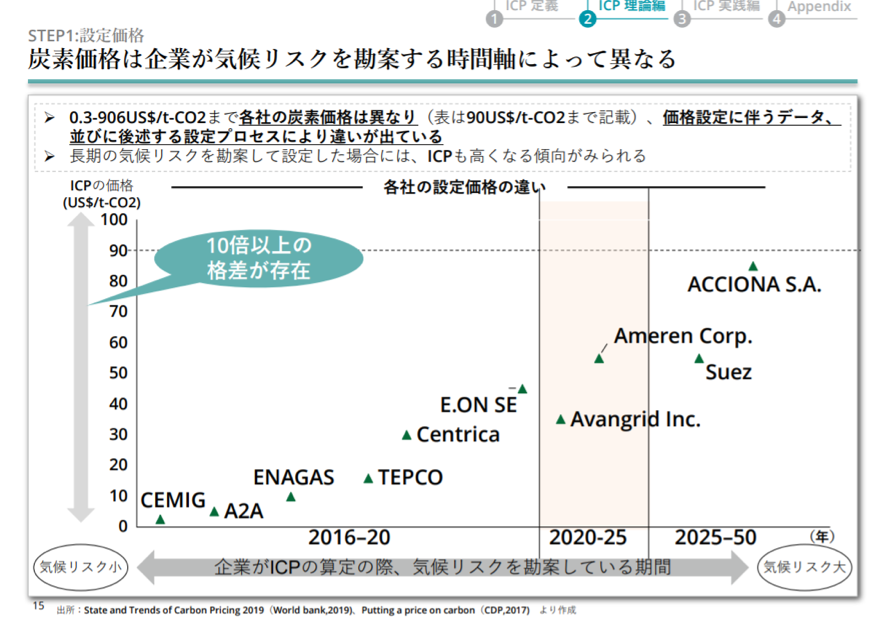

環境省が2020年3月に発行した「インターナルカーボンプライシング活用ガイドライン」で示されている海外企業の先行事例では、炭素価格が0.3-906US$/t-CO2となっており3,000倍以上の開きがあります(なお、グラフの吹き出しで「10倍以上の格差が存在」と書くのはミスリードのように思います)。

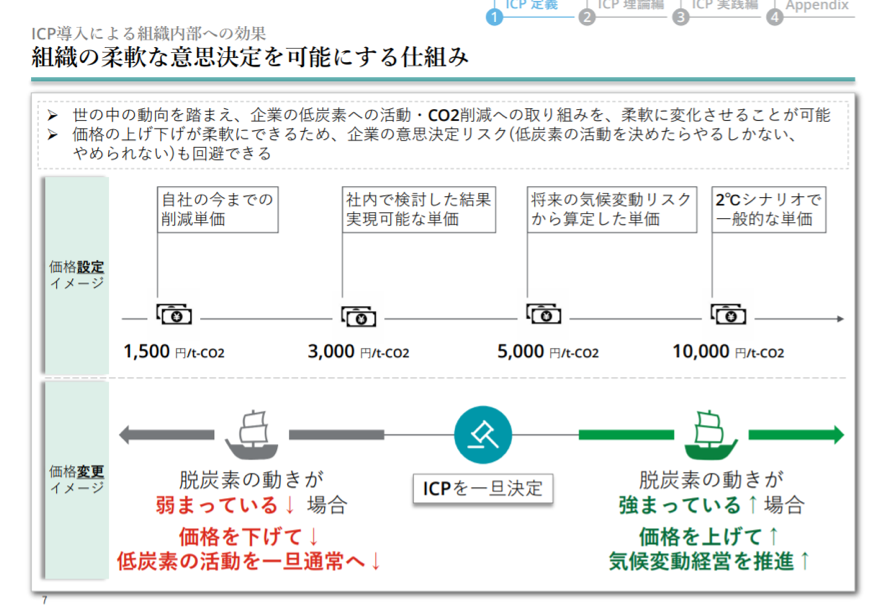

こんな曖昧な前提条件を置くのは制度不備と言えないでしょうか。参加企業は国が認めているのだから自社がいくらに設定しようと構わないと考えているのかもしれませんが、それでは思考停止のように思います。同ガイドラインでは世の中の動向に応じて柔軟に炭素価格を変更可能としていますが、これでは3%や5%などの効率改善を見込む現実の省エネ投資等について、改善効果を評価することはできません。

また、同ガイドラインでさらに厄介だと筆者が考えるのがこちらです。

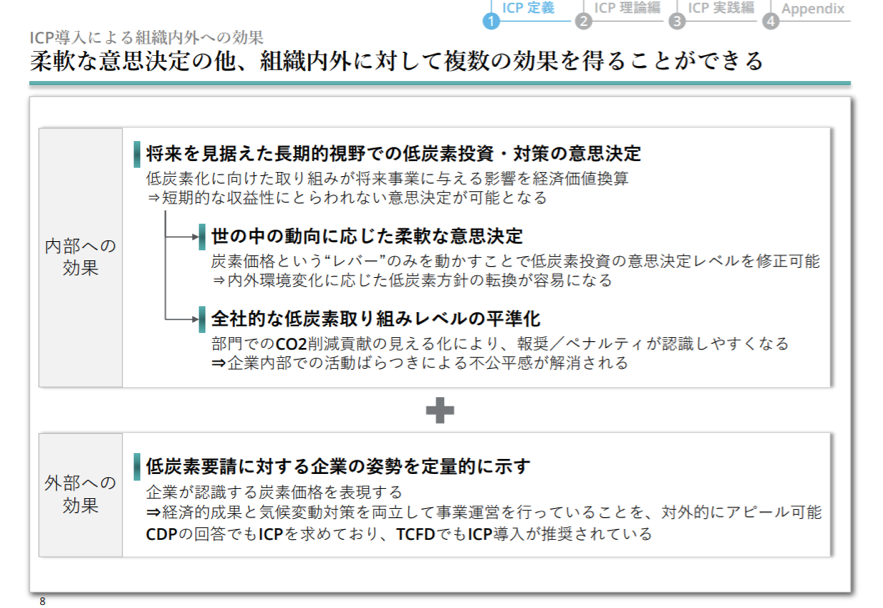

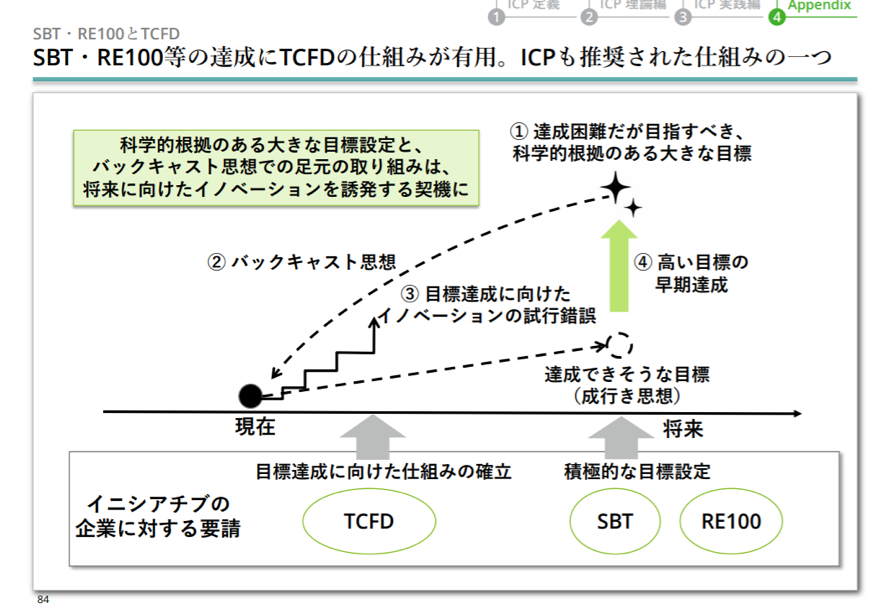

CDP、RE100、TCFD、SBTとつながっています。様々なイニシアチブや認定制度等が推奨することで、企業側により大きな旨味を与えているのです。「企業価値向上」という漠然とした空気がつくられ、金融機関等はSDGs、ESG、スコープ3、カーボンプライシング、…と手を変え品を変え企業へ対応を要求し、企業に教えるためのコンサルビジネスが生まれます。

一方、企業側もいち早く取り組んで情報開示さえすれば称賛されるため、我先にと飛びつくことが繰り返されています。導入時の建前はともかく、実態としては外部公表や表彰のための取り組みになっているように見えてしまいます。ただし、こうした外部評価目的の施策に取り組めるのは体力のある大企業ばかりです。

繰り返しますが、炭素価格は蓋然性がないため企業の内部管理指標として使えません。炭素価格を固定して使うのであれば従来通りエネルギー効率で判断すればよいだけです。

エネルギー→CO2→金額換算という手順が無駄ですし、そもそも導入のために事務局が猛勉強して経営層に理解させるだけで膨大な時間がかかります。無駄なことをやめて本業に集中した方が企業の生産性も収益も上がります。

■

『SDGsの不都合な真実-「脱炭素」が世界を救うの大嘘-』(