山形の地銀が経営不振に陥り、公的資金申請の検討に入ったと日本経済新聞が報じています。

日本経済新聞より

その原因は、アメリカの金利の上昇により、保有している外国債券の含み損が膨らんだからです。

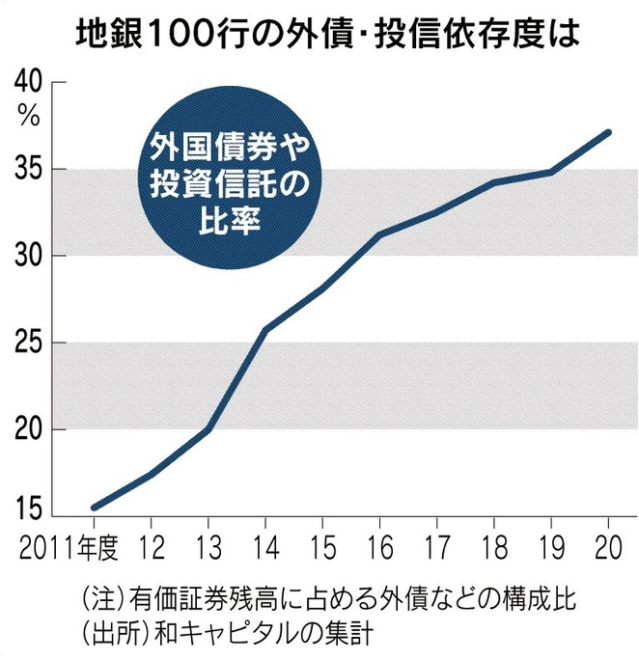

地銀は集まった預金の慢性的な運用難に陥っており、本来の業務である取引先への融資残高不足を補うために、国債での運用を行ったり、より金利の高い外国債券に活路を見出そうとしていました。

しかし、資産運用に関する経験やノウハウの無い人材が担当していたため、環境変化に対応できず大きな評価損を出してしまったという訳です。そもそも地方銀行は、資産運用がメインの業務ではなく、地元の企業に融資をして利ザヤを稼ぐのが本業のはずです。

素人が知識もなく、外国債券の運用を始めればどのような結果になるかは、初めから予想されたことではないでしょうか。

takasuu/iStock

公的資金の返済が出来なければ、日本国民の税金が銀行の救済のために使われてしまうことになります。

このような銀行は他にも多数あると思われます。さらに銀行経営は一段と厳しくなり、多くの銀行が合併して業界が再編されていくことになるでしょう。

この問題の根本原因は、日本の銀行の数が多すぎ、存在価値の無い銀行が未だに残っている状態にあります。

銀行の本業である融資事業は、国内の資金需要が減って預金を集めても充分な融資先を確保できなくなっています。また、クラウドファンディングなどの方法によって資金調達の方法は多様化しており、銀行に融資を依頼する必要性は低下しています。

融資先が見つからないから、外債や投資信託、REITといった投資商品で運用するというのは、銀行が投資会社化していることを意味します。預金の元本を保証しながら、リスクの高い金融商品で運用するのは、正しい金融業とは言えません。

ただし問題は銀行側だけではなく、利用している預金者にもあるように思います。金利がほとんど付かないような銀行預金に大量の資金を滞留させるのではなく、自らのリスクテイクによって資産を運用していく。そのような人が増えれば、銀行の運用難も無くない、無理な資産運用も減っていきます。

そのためには金融教育を充実させて「リスクを取らないリスク」について認識してもらい、お金を守り増やすための対処法を学び、実践してもらうことが必要になります。

と言っても、日本にはもう残された時間があまりありません。タイムリミットに果たして間に合うのでしょうか?

編集部より:この記事は「内藤忍の公式ブログ」2022年5月18日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。