ゆうべはスイス中銀の利上げで一時的に円高になったが、きょうの金融政策決定会合で日銀は、0.25%のYCC(イールドカーブ・コントロール)の維持を決め、1ドル=134円台に戻した。これは金融政策としては異常だが、長期的には1ドル=150円ぐらいになると、ISバランスは均衡するかもしれない。

1990年代以降の「過剰な円高」が巻き戻される

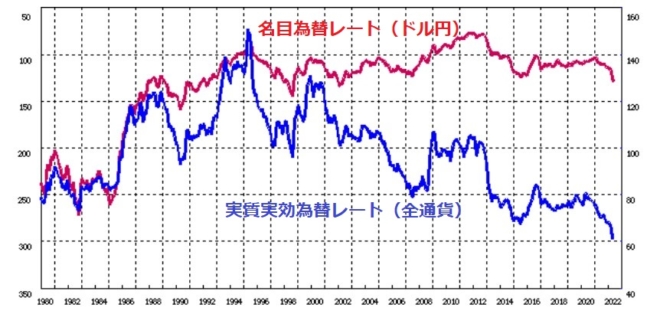

1980年からの為替レートをみると、150円というのはそれほど極端な円安ではなく、1985年のプラザ合意のころと同じ水準である。このころ日本の経常収支は大幅な黒字で、世界から「もっと円高にしろ」といわれた。その結果、1995年には1ドル=80円ぐらいまで円高になり、この時期から長期不況が始まった。

名目為替レート(左軸・逆目盛り)と実質実効レート(日銀)

名目為替レート(左軸・逆目盛り)と実質実効レート(日銀)

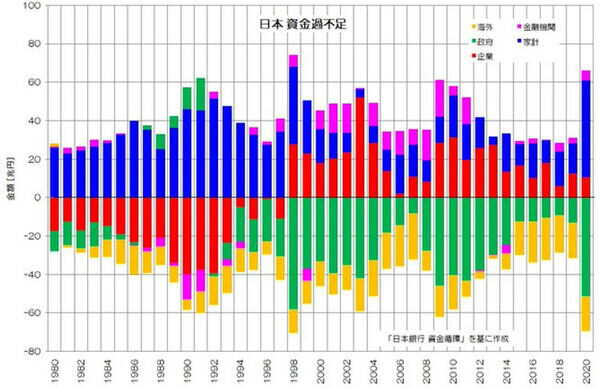

その最大の原因は、企業が貯蓄超過になったことだ(次の図の赤の部分)。これは1990年代末には不良債権の清算で銀行が債務を取り立てたため、純債務(借金-貯蓄)が減った効果だったが、不良債権処理の終わった2000年代後半以降も続いた。

日本のISバランス(小川製作所)

「自然為替レート」は150円ぐらい

リーマンショック後の世界金融危機で、企業の貯蓄超過がいったん縮小したが、2010年代にはまた大きくなった。それを相殺したのが、経常収支の黒字だった。

貯蓄超過=財政赤字+経常収支黒字

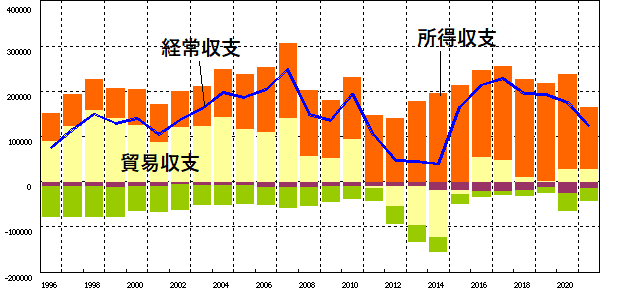

なので、これは算術的に明らかだが、黒字の中身は大きく変わった。2000年代までは純輸出だったが、図のように2010年代には対外直接投資(所得収支の黒字)に置き換わった。

日本の経常収支(財務省)

それでも貯蓄超過が続いている原因は、円がISバランスの均衡する水準より高いため、需要不足が経常収支黒字で埋まらないからだ。ISバランスが均衡してインフレにもデフレにもならないレートを自然利子率と同じ意味で自然為替レートと呼ぶと、それは今よりかなり円安の水準だろう。

特に2020年には給付金の強制貯蓄で大幅な貯蓄超過(需要不足)になったので、これを相殺するには外需(経常収支の黒字)がもっと大きくなる必要がある。1ドル=140円を超える円安になれば、輸出が増えるだけでなく、海外子会社の円建て利益が上がり、黒字が増える。

だから日経平均に入っているグローバル企業の利益は増えるが、輸入物価は上がるので、小売業などの中小企業の経営は悪化し、インフレで実質賃金は下がるので、労働者は貧しくなる。今後はこのような格差の拡大が社会問題となろう。

「資本のインバウンド」で投資大国に

黒田総裁のねらいは、9年前から円安ターゲティングだった。彼は輸出増で景気回復をねらったのだが、現実には日銀の供給したチープマネーは対外直接投資に回り、国内の雇用には結びつかなかった。

今回の円安も、国内の雇用増への効果は乏しい。雇用を増やすには、コロナの入国制限をやめて観光客のインバウンドを増やすとともに、原発を再稼動して電気料金を下げ、半導体などの対内直接投資による資本のインバウンドで貯蓄を活用する必要がある。法人税を下げれば、東京をアジアの金融センターにすることも可能だ。

アジアに出て行った日本企業も、中国や台湾の地政学的リスクを考えると、150円ぐらいになれば国内に戻ってくるかもしれない。これは(黒田総裁のイメージでは)日銀が無理やり円安にするのではなく、もう一つの均衡にジャンプするので、複数均衡が存在するならISバランスは安定し、財政赤字もなくなる。

ただしリスクも大きい。現在の国債価格は日銀が買い支えている国債バブルなので、ヘッジファンドの空売りなどでバブルが崩壊する可能性もある。超長期でみると、高齢化で貯蓄不足になり、経常収支も赤字になるだろう。今のうちに資本を蓄積し、それを取り崩して将来世代が暮らす生活設計を考える必要がある。