昨年末、令和5年度税制改正大綱が発表されました。ここに盛り込まれた贈与税の改正によって、生前贈与による相続税対策が大きく変わります。

なかでも定番の相続対策である「暦年贈与」は、今後効果が薄くなります。現在すでに実行されている方も多い暦年贈与に対して、今回発表された改正がどのように影響するのか、税理士の立場から解説します。

imtmphoto/iStock

暦年贈与とは

暦年贈与とは、贈与税の基礎控除を利用した贈与の方法です。

贈与税には、毎年一定額までは非課税になる基礎控除が設けられています。具体的には、受贈者(贈与をもらう人)1人あたり、毎年1月1日から12月31日までの1年間(暦年)の贈与額110万円までが基礎控除として非課税となります。つまり、年間の贈与額が110万円以下の場合、贈与税は課税されません。

この贈与方法を一般的に暦年贈与と呼びます。

暦年贈与を上手く使って贈与していけば、少しずつ相続財産を減らしていくことができ、相続税対策として有効です。

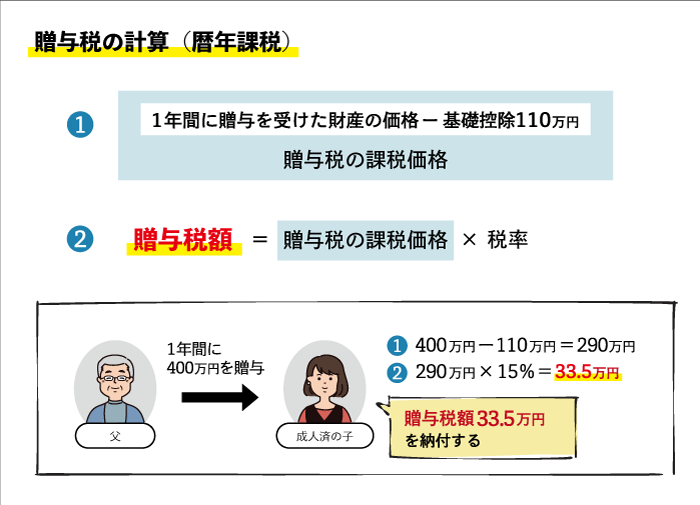

・贈与税の計算(暦年課税)

一年間に贈与を受けた財産の価格 - 基礎控除110万円 = 贈与税の課税価格

贈与税の課税価格 × 税率 = 贈与税額

例えば、父から子(18歳以上)へ贈与する場合、1年間に400万円を贈与したとすると、基礎控除の110万円を引いて290万円が課税価格となり、贈与税額は33.5万円となります。

相続開始前3年以内の暦年贈与が相続財産に加算される「持ち戻し期間」

ただ、この暦年贈与には注意点があります。

贈与税の課税方式は通常の場合「暦年課税」となります。暦年課税とは、1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式のことです。

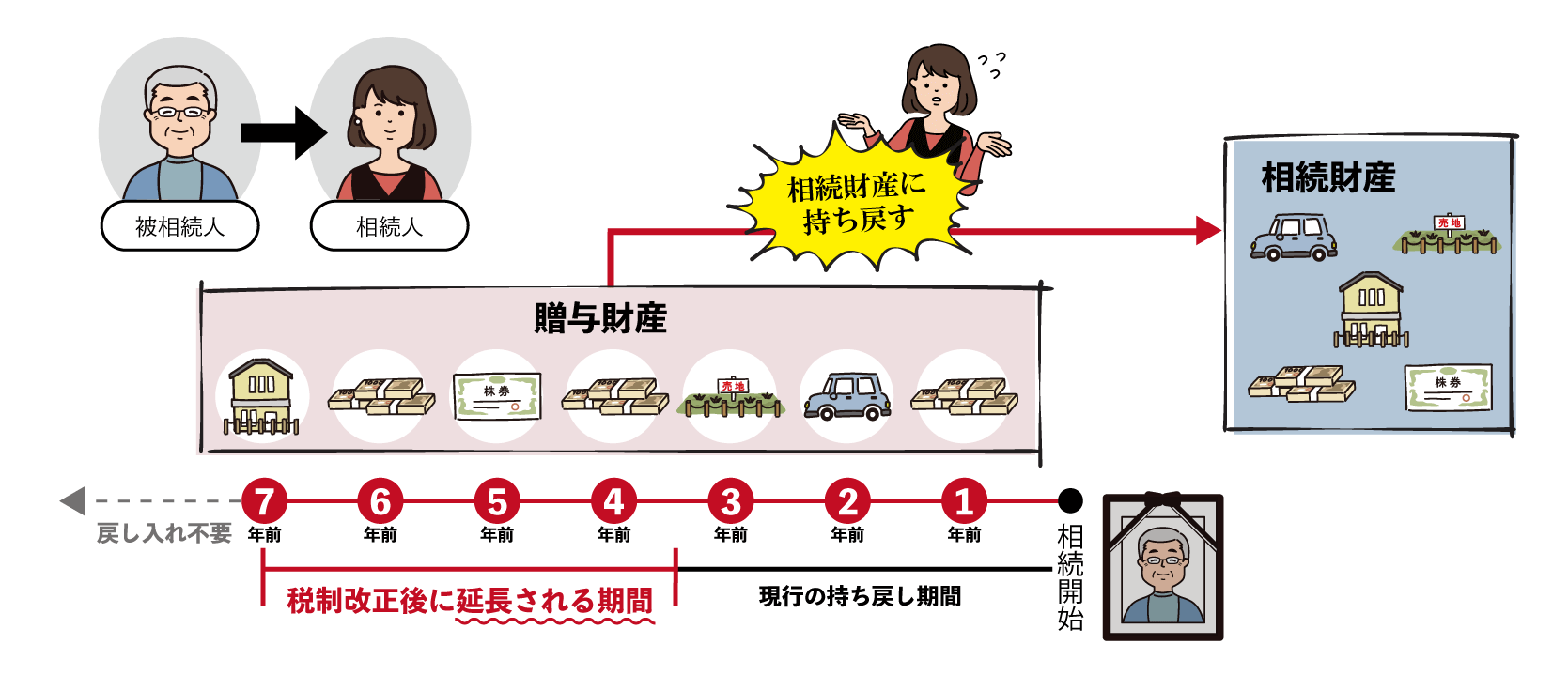

そして現行では、相続開始前3年以内の暦年贈与分については、亡くなったときの財産に戻され、相続税の課税対象になります。

この3年の期間を生前贈与財産の持ち戻し期間といいます。持ち戻し期間の贈与は相続税の計算上、相続財産に加算され、基礎控除として非課税となっていた110万円も含めて相続財産として改めて計算されます。

これは、相続税負担を軽くするための亡くなる直前の駆け込み贈与を防止するために規定されました。

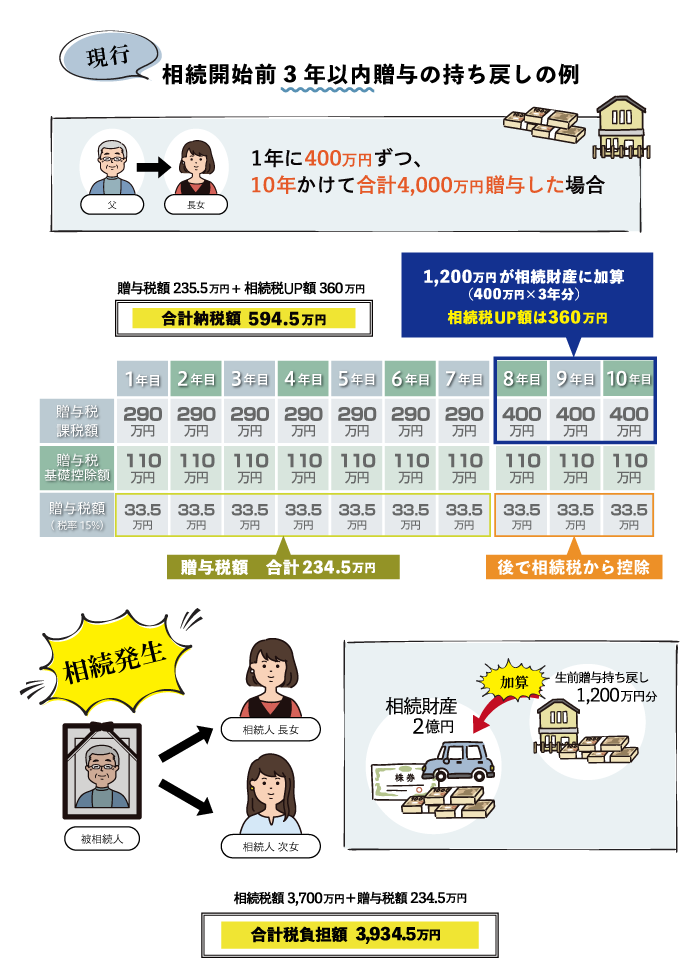

実際に計算例を見てみましょう。

Aさんが亡くなったとします。亡くなった時点でAさんは2億円の財産を持っていました。相続人は子2人でした。この場合、これだけですと相続税額は3,340万円となります。しかしAさんは、生前に子の一人に10年間、毎年400万円ずつ、合計4,000万円を贈与していました。

現行では3年分の贈与は相続財産に持ち戻しますので、Aさんの相続税課税対象となる財産額は2億円+400万円×3年=2億1,200万円となり、相続税額は3,700万円となります。

持ち戻さない7年間の贈与税は234.5万円であり、相続税と贈与税を合わせた税負担合計は3,934.5万円となります。ちなみに持ち戻した3年分の贈与税は、相続税額から控除することができます。

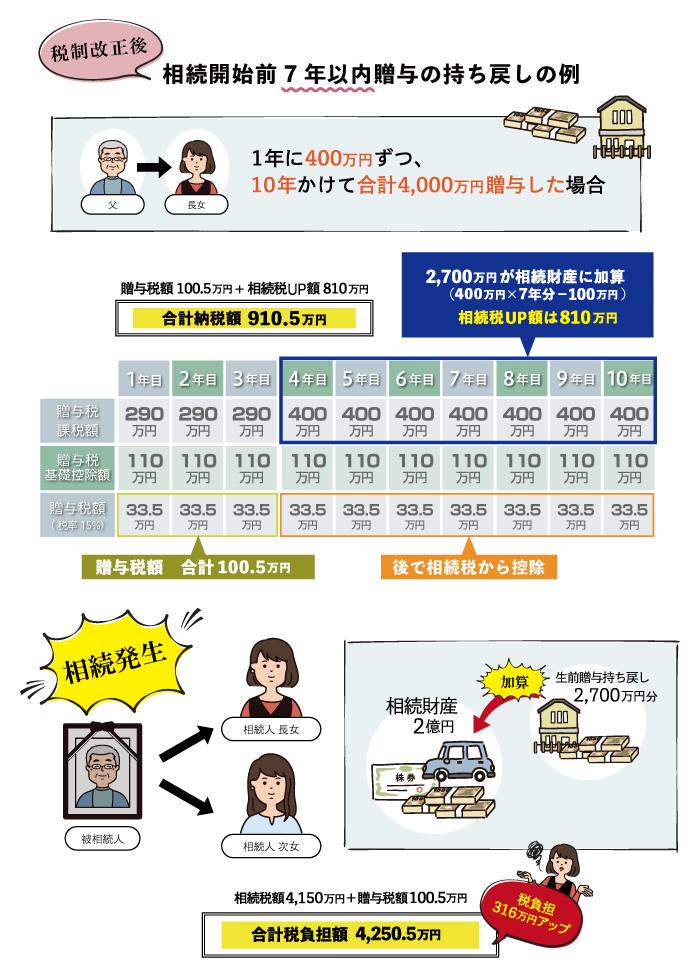

令和5年度税制改正大綱には、これまで3年だった贈与財産の持ち戻し期間が、令和6年(2024年)以降の贈与から7年に延長されると記載されました。つまり、亡くなる前7年の贈与は相続財産に加算されることになり、結果的に相続税の増税となります。

ただし、いきなり7年間へ延長になるわけではなく、過去に受けた贈与の記録・管理に係る事務負担を軽減する観点から、亡くなる前4~7年までの持ち戻しの額は、この間に贈与した財産額から100万円を控除した額になります。

先ほどのAさんの例で考えてみましょう。7年持ち戻しが生じると、持ち戻す額は400万円×7年-100万円=2,700万円であり、Aさんの相続税課税対象となる財産額は2億2,700万円となり、相続税額は4,150万円となります。

10年贈与したうち、持ち戻さない3年分の贈与税は100.5万円であり、税負担合計は4,250.5万円となります。

持ち戻し期間が3年の場合の税負担額は3,934.5万円でしたが、持ち戻し期間が7年になると税負担額は4,250.5万円となり、316万円もの税負担が追加で生じることになります。

今後、暦年贈与はどう活用するべきか?

暦年課税による贈与財産の持ち戻し期間が延長されると、暦年贈与による節税効果は間違いなく薄まってしまいます。暦年贈与による相続税の節税をしたい場合は、より一層、早期から贈与を行う必要が出てきます。

また、贈与を受け取る人を増やすことも有効でしょう。贈与税の基礎控除は贈与を受け取った側の1人につき110万円ずつ存在します。例えば子ども2人に年間100万円ずつ贈与しても、贈与税は非課税となり、1人に年間100万円を贈与するより相続財産を削減する効果が高くなります。

相続で財産をもらわない人、つまり法定相続人以外の人に贈与するのも選択肢の一つとなります。持ち戻しの対象となるのは法定相続人への贈与なので、養子縁組をしていない嫁や孫などに贈与をすれば、持ち戻しの必要はありません。

■

古尾谷 裕昭 税理士 ベンチャーサポート相続税理士法人代表税理士

1975年生まれ、東京都浅草出身。2017年にベンチャーサポート相続税理士法人設立。相続専門の司法書士・弁護士・行政書士・社会保険労務士・不動産会社・保険販売代理店・金融商品仲介業者からなるベンチャーサポートグループの中核を担う「ベンチャーサポート相続税理士法人」を代表税理士として率いている。10万人のチャンネル登録者数のYouTube『相続専門税理士チャンネル』を運営。

【関連記事】

- 暦年贈与とは?活用方法と定期贈与や連年贈与とみなされないための注意点【令和5年度税制改正大綱も解説】

- 令和5年度税制改正により生前贈与が変わる! 暦年贈与と相続時精算課税どっちが有利?

- インボイス制度下でも会社員が経費精算をスムーズに行うために知っておきたいこと(高山 弥生 税理士)

- 今さら聞けない、会社員が知っておきたい「インボイス」の超ポイント(高山 弥生 税理士)

- 自宅に住み続けたい後妻VS自宅を売りたい前妻の子~再婚家族の相続問題~(古尾谷 裕昭 税理士)

編集部より:この記事は「シェアーズカフェ・オンライン」2023年2月27日のエントリーより転載させていただきました。オリジナル原稿を読みたい方はシェアーズカフェ・オンラインをご覧ください。