Pavel Muravev/iStock

1. 企業の金融資産・負債残高:日本

前回はG7各国について、家計の金融資産・負債残高を眺めてみました。

基本的には各国とも右肩上がりに純金融資産が増えていますが、現金・預金が圧倒的に多い日本、株式等の割合の多いアメリカ、年金・保険の多いイギリスなど、各国でその内訳は特徴があるようです。

今回は、企業の金融資産・負債残高について着目してみましょう。

今までの統計データを見る限りでは、日本の経済で最も変質しているのは企業です。

その変化の特徴が見えてくるかもしれませんね。

G7各国の純金融資産と資金過不足については、以前取り上げていますので、下記記事を参考にしながら眺めていただけるとより理解が深まると思います。(関連記事: 主要国の「資金過不足」)

企業の金融資産や負債の水準(国民1人あたり)については、下記の記事にもまとめていますので是非ご一読いただければ幸いです。

純金融資産: 「企業の変質」は日本だけ?

金融資産 : 企業の「金融資産」が増える意味

負 債: 企業の「負債」と経済成長

負債・借入: 企業の「借金」は増えるもの!?

負債・株式: 「株式」という企業の特別な負債

まずは日本の状況からみていきましょう。

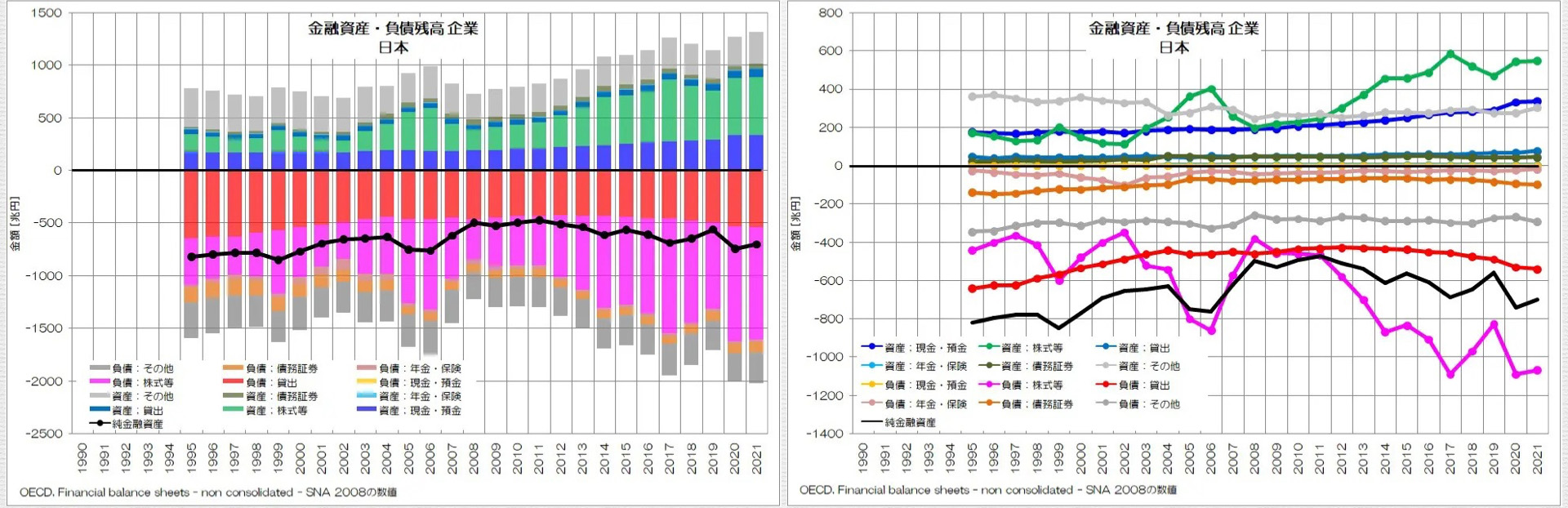

図1 金融資産・負債残高 企業 日本

OECD統計データ より

図1が日本の企業の金融資産・負債残高です。

左が積上グラフ、右が各項目ごとの推移です。金融資産はプラス側、負債はマイナス側としています。

金融資産側で大きいのは、現金・預金(青)と株式等(緑)です。

株式等には、国内企業の株式のほかに海外企業の株式も含まれるようです。

日本企業の場合は、対外直接投資も多く約140兆円ほどが含まれていると考えられます。対外証券投資は20兆円ほどのようです。(関連記事: 「負債」が増えない日本企業)

一方、負債側で大きいのは貸出(借入:赤)と株式等(ピンク)です。

経済主体ごとの金融資産や負債を考える場合、企業の自社の株式は株主に対する負債という考えになりますね。

日本企業の場合は、負債のうち貸出が1990年代から目減りしていて、株式等もアップダウンしながらそこまで大きくは増大していません。

負債の貸出は1990年代の時点で株式等よりも大きな水準だったようです。

金融資産が増えていることから、差し引きの純金融負債は目減りしている状況です。

本来企業は純金融負債が増えていくはずですが、日本の場合は減っているというのが特殊なポイントですね。

バブル期に過剰な負債と設備を抱え、それを解消するような挙動になっていることが推測されます。(関連記事: 企業の「借金」は増えるもの!?)

2021年の負債に占める貸出の割合は26.8%、株式等の割合は53.0%です。

また、負債に対する金融資産の割合は65.2%です。

なお、日本の各経済主体の金融資産・負債残高については、日本銀行による資金循環統計のデータも記事化しています。

下記記事も是非ご参照ください。

(関連記事: 「資金循環」って何?)

今回はこのような日本企業の挙動が、他国と比べてどのようなものなのかを見ていきましょう。

2. 企業の金融資産・負債残高:アメリカ

次にアメリカの企業のデータを見てみましょう。

図2 金融資産・負債残高 企業 アメリカ

OECD統計データ より

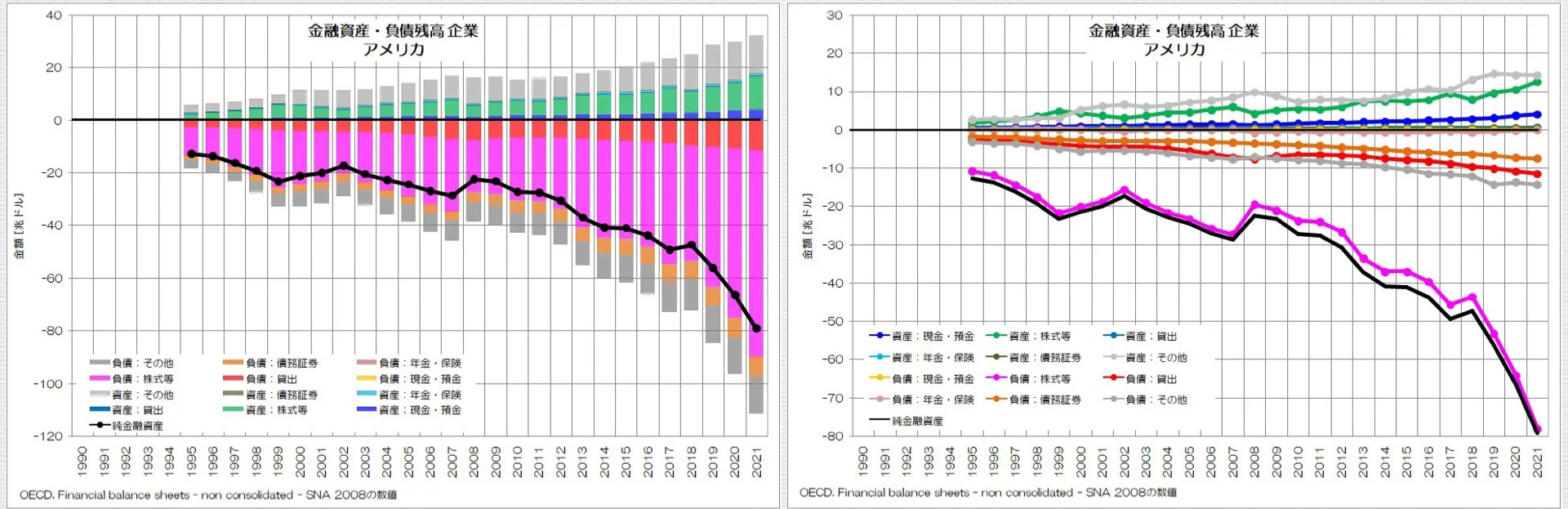

図2がアメリカの企業の金融資産・負債残高のグラフです。

日本の状況とは全く異なりますね。

圧倒的に負債側の株式等の存在感が大きく、かつ増加し続けています。特に近年の増加具合が極端に大きいですね。

負債のうち貸出も増加していますが、債務証券も増えていてそれなりの存在感があります。

企業の負債のうち債務証券は、社債(事業債)などが考えられますね。

資産側でも現金・預金や株式等は増えていますが、それほど大きくありません。

企業の負債のうち、貸出の割合は10.3%、株式等は70.1%、債務証券は6.7%です。

圧倒的に株式が増えていますが、これは新株発行によるものか、発行済み株式の株価上昇によるものかは切り分けできないですね。

ただし、資金過不足で企業の存在感が薄い事を考えると、株価上昇による影響が強いことが推測されます。

また、負債に対する金融資産の割合は28.8%です。

圧倒的に負債(とりわけ株式等)のボリュームが大きいのがアメリカ企業の特徴と言えそうですね。

日本とアメリカでは、企業の在り方が大きく異なるようです。

3. 企業の金融資産・負債残高: ドイツ

次にドイツのデータを見てみましょう。

図3 金融資産・負債残高 企業 ドイツ

OECD統計データ より

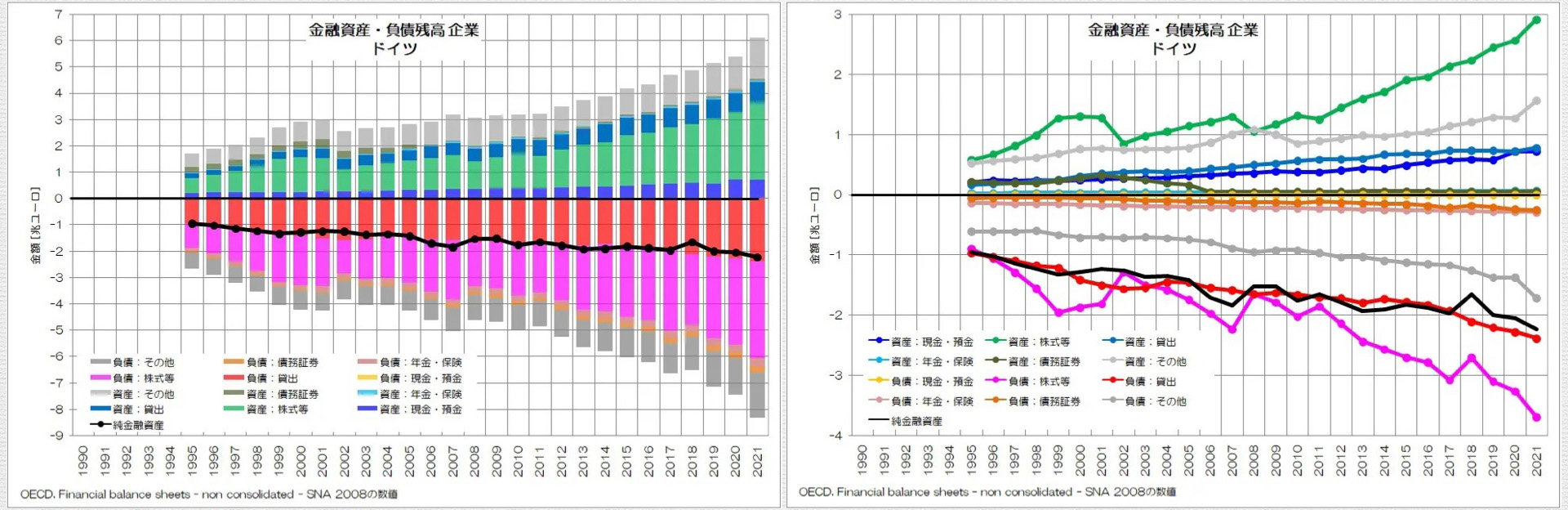

図3がドイツの企業の金融資産・負債残高のグラフです。

金融資産と負債の増え方が同じくらいで、純金融負債の増え方は緩やかです。とはいえ、1995年の水準と比較すると直近では2倍以上に増えています。

資産側の株式等と負債側の株式等が鏡写しにしたように対称的に増えているのが特徴的です。

純金融資産や資金過不足では、海外が大きく負債を増やす存在ですので、企業による対外投資(直接・間接)が増えている分も多いと推測されます。

また、アップダウンのタイミングと大きさから見ても、国内企業同士の株式の持ち合いも多いことが窺えますね。

企業の金融資産で株式等の割合が大きいというのはドイツ企業の特徴と言えそうです。

負債の中での貸出の割合は28.6%、株式等は44.3%でやや日本に近い構成のようです。

また、負債に対する金融資産の割合は73.2%で、日本(65.2%)よりも金融資産の割合が大きいことになります。

4. 企業の金融資産・負債残高:イギリス

続いてイギリスのデータを見てみましょう。

図4 金融資産・負債残高 企業 イギリス

OECD統計データ より

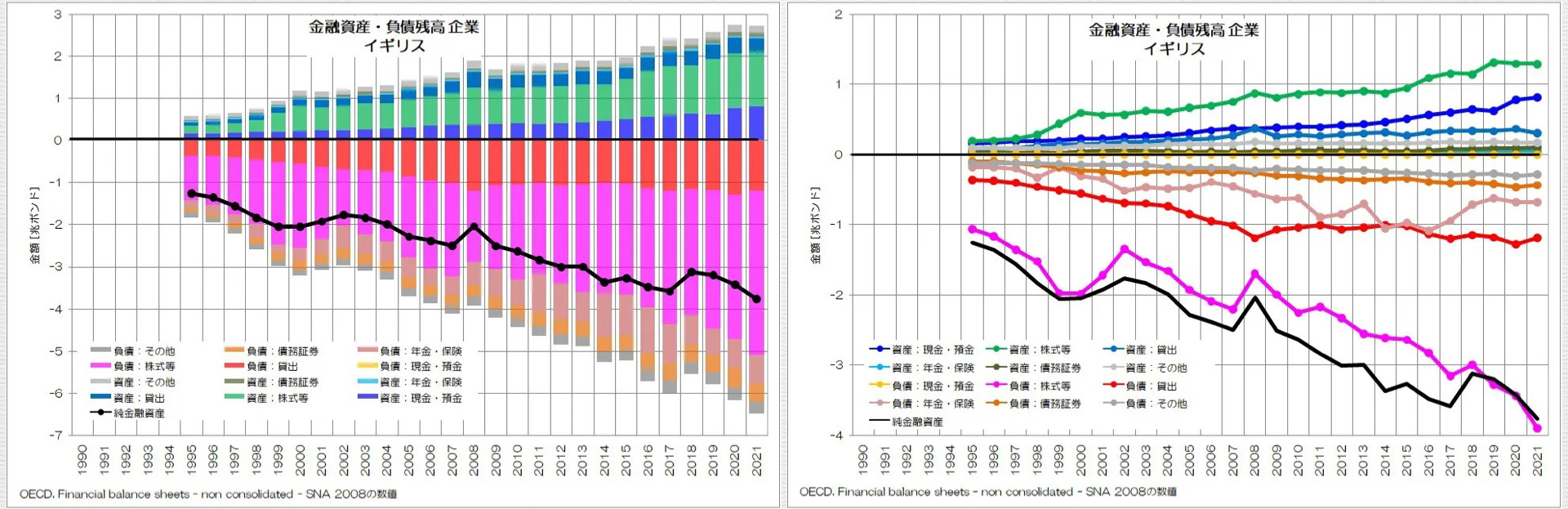

図4がイギリスの企業の金融資産・負債残高のグラフです。

純金融負債がややアップダウンがありながらも増えていますが、やはり負債側の株式等の増大が大きいようです。

負債側の貸出は2008年まで増えていましたが、その後停滞気味です。

リーマンショックによって企業の負債の攻勢が変化している様子がよくわかりますね。

また、負債側で存在感が大きいのが年金・保険です。

イギリスは家計の金融資産のうち、年金・保険の割合が大きい事と関係がありそうですね。

資産側を見ると、株式等と現金・預金が右肩上がりに増えていてそれなりの存在感があります。

負債の中で貸出の占める割合は18.3%、株式等は60.2%です。また、負債に対する金融資産の割合は42.1%で、ドイツや日本に比べると低い水準のようです。

イギリスはドイツとアメリカの中間くらいの構成に見受けられます。

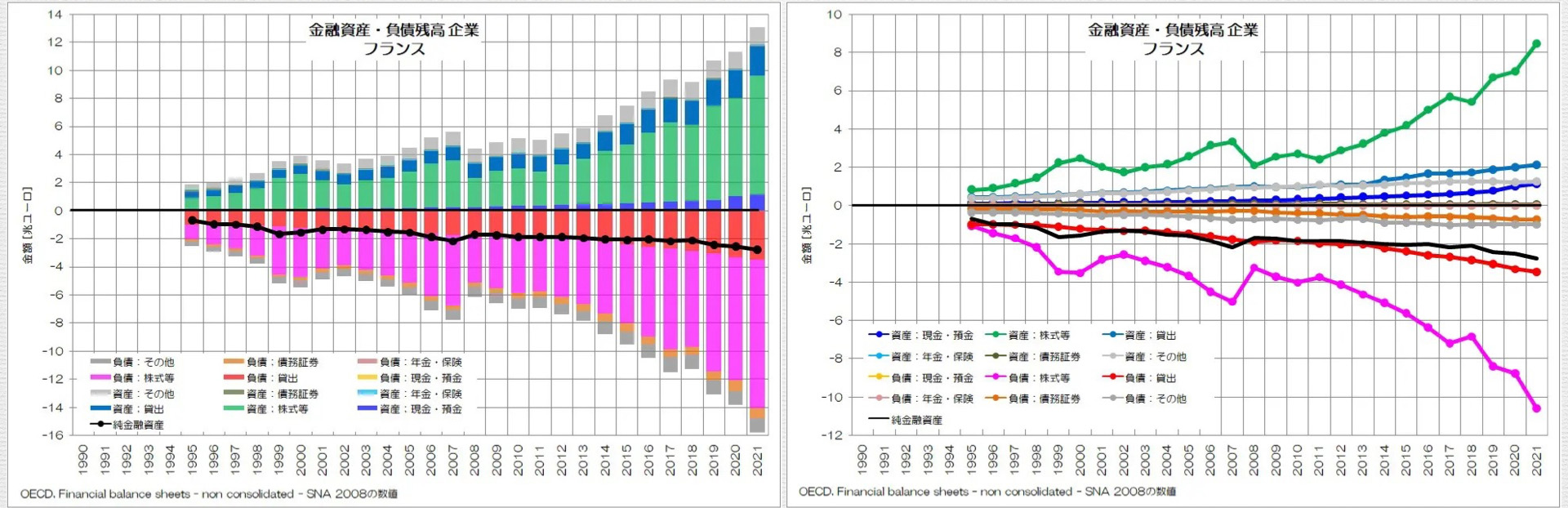

5. 企業の金融資産・負債残高:フランス

続いてフランスのデータを見てみましょう。

図5 金融資産・負債残高 企業 フランス

OECD統計データ より

図5がフランスの金融資産・負債残高のグラフです。

非常に特徴的です。

純金融負債は横ばい傾向で、近年やや増えています。

資産側の株式等と負債側の株式等がほぼ対称形状で推移しています。

ドイツに近い形ですが、ドイツよりも極端ですね。

また、ドイツは海外への対外投資が多かったのに対して、フランスは国内企業同士の株式投資が活発である様子が伺えます。

株式等の規模も人口が多いはずのドイツよりも大きいことがわかりますね。

負債側の貸出も少しずつ増えています。

負債に占める貸出の割合は22.0%、株式等の割合は66.9%です。

一方、負債に対する金融資産の割合は82.5%です。

アメリカが28.8%だったのと比較すると企業の金融資産の割合が極端に大きいですね。

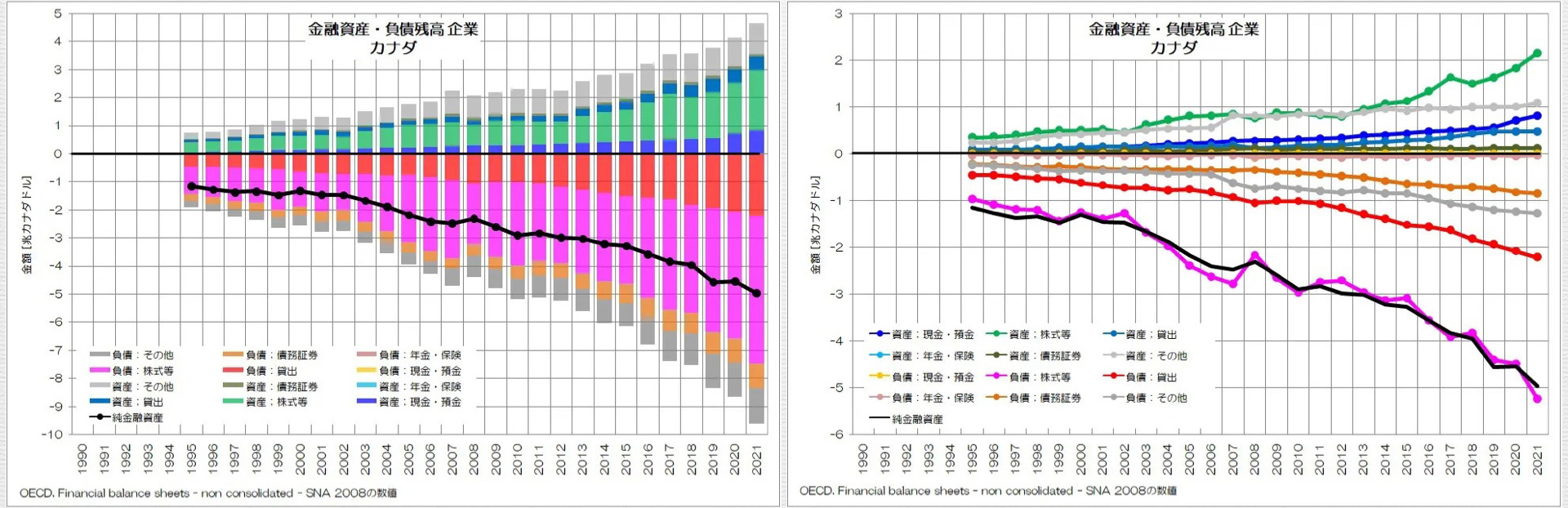

6. 企業の金融資産・負債残高:カナダ

続いてカナダのデータです。

図6 金融資産・負債残高 企業 カナダ

OECD統計データ より

図6がカナダの企業の金融資産・負債残高のグラフです。

アメリカ同様に負債側の株式等の存在が大きく、かつ成長しています。

純金融負債も、負債側の貸出も増え続けています。

アメリカ、イギリス、カナダは企業の金融資産・負債の構成が似ていますね。

負債に占める貸出の割合は23.0%、株式等は54.5%です。

また、負債に対する金融資産の割合は48.3%です。

アメリカほど極端ではありませんが、イギリス同様にかなりアメリカに近い状況であることがわかります。

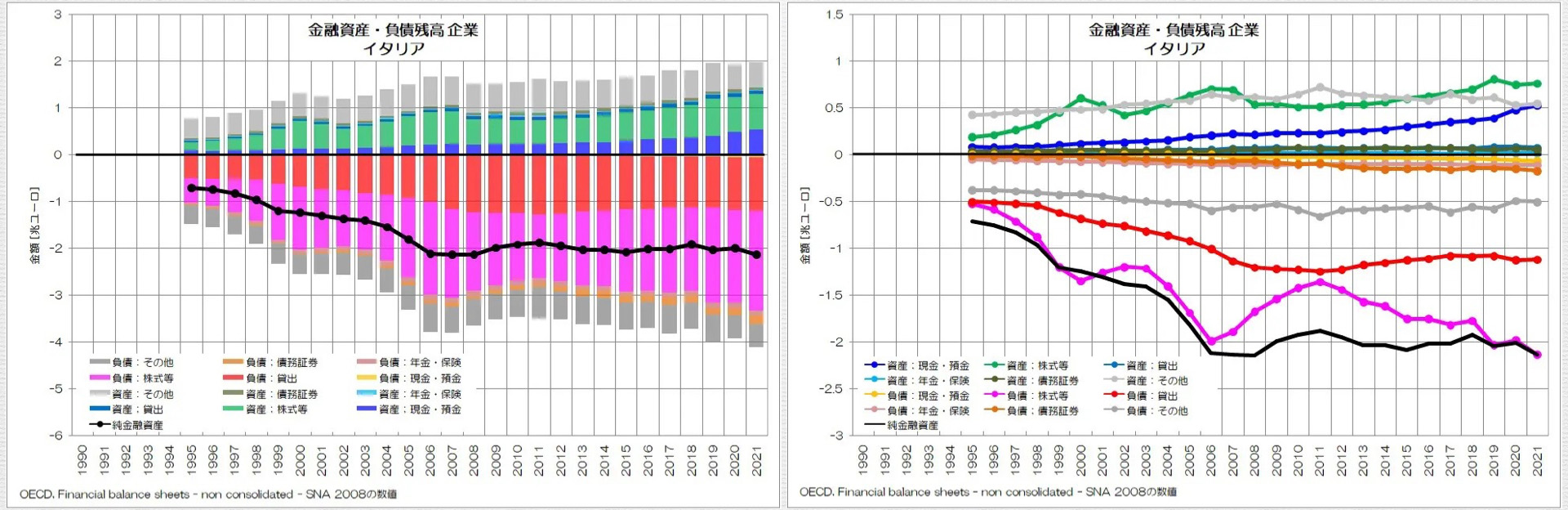

7. 企業の金融資産・負債残高:イタリア

最後にイタリアのデータです。

図7 金融資産・負債残高 企業 イタリア

OECD統計データ より

図7がイタリアの企業の金融資産・負債残高のグラフです。

負債側の貸出が2008年から横ばいとなり、2011年頃から目減りしています。また、負債側の株式もアップダウンがあり安定していませんね。

やや日本に似た印象を受けます。

負債の株式等は、2006年から2011年にかけて大きく目減りしています。

2012年以降は増加傾向が続いています。

金融資産の増加と、負債の変化が組み合わさって、純金融負債は2006年以降横ばいが続いています。

8. 企業の金融資産・負債残高の特徴

今回はG7の企業について、金融資産・負債残高の推移を眺めてみました。

日本は企業の純金融負債が目減りしているのが特殊です。

その内容をよく見てみると、負債側の貸出が目減りしていて、株式等も大きくは増えていない事が確認できます。

そもそも1990年代の貸出の水準が大きすぎたという影響も考えられそうです。

2014年あたりから少しずつ増え始めていますので、バブル・バブル崩壊の影響は解消されつつあるのかもしれません。

一方、アメリカ、イギリス、カナダは負債のうち株式等が大きく増大している点が特徴的です。

これらの国は企業の資産側の株式等もそれほど多くなく、企業以外の主体が企業へ投資している様子が見受けられます。

他の主体からの株式投資が多く、かつ株価の上昇により、その主体の金融資産増加に寄与している事が窺えます。

ただし、アメリカ、カナダは負債のうち貸出も大きく増えています。

一方で、ドイツ、フランスは企業の資産側の株式等が多いのが特徴的です。

ドイツは企業による海外投資も多いと考えられますが、国内企業同士の株式の持ち合いも多そうです。

フランスは主に国内企業同士の株式の持ち合いが考えられますね。

アメリカ、イギリス、カナダと、ドイツ、フランスで企業(とりわけ株式)という仕組みの活用方法がやや異なるように思います。

皆さんはどのように考えますか?

編集部より:この記事は株式会社小川製作所 小川製作所ブログ 2023年3月3日の記事を転載させていただきました。オリジナル原稿を読みたい方は「小川製作所ブログ:日本の経済統計と転換点」をご覧ください。