春は入学シーズンです。新入生は期待に胸を膨らませていることでしょう。しかし、それを金銭面で支える親御さんの懐事情はなかなか大変かもしれません。そんなときに祖父母からの援助があったらとてもありがたいもの。

では祖父母からの援助について、贈与税が課税されるかどうかについて考えたことはありますか? 実は、資金を一括で渡すか、必要な都度渡すかによっても違ってきます。

いざというときに気になる教育資金の贈与に関する税金について、税理士の立場から解説します。

ferrantraite/iStock

親や祖父母がその都度負担する教育費は基本的に非課税

教育資金の贈与は相続税法において、以下のように定められています。

相続税法第21条の3 贈与税の非課税財産

次に掲げる財産の価額は、贈与税の課税価格に算入しない。

(略)

二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

これは親や祖父母などの扶養義務者が教育費を負担することに対して贈与税は課税されないという意味です。

親が子どものために教育費を払った時に、子どもに贈与税が課税されたという話は聞いたことがないと思います。これは孫に対しても同様です。

ただし、教育費として必要な都度、直接これらに充てるために贈与された財産のみが非課税となります。

たとえば、学費を親が直接学校に振り込むケースは非課税になります。しかし、子どもが大学に合格し、4年間の学費として入学時に一括でまとめて渡し「これで4年間やりくりしなさい」というケースは贈与となってしまいます。

一括で資金を贈与すると、学費以外の用途にも資金を使えてしまうため、教育費とは限らないとみなされてしまうのです。

教育資金をまとめて贈与しても贈与税が非課税となる特例がある

教育費はその都度渡せば贈与税は課税されません。しかし、現実的には必要になる度にお金をもらうのは気が引けると感じる方も多いのではないでしょうか。

例えば、祖父母に教育費を出してもらう場合、

・高校の入学金や授業料

・大学受験のための予備校や塾代

・大学の授業料や入学金

とその都度負担をお願いすることになります。なにかある度に援助をお願いしに行くのは祖父母とはいえ、少し心苦しいですよね。

これが一度にまとまった額をもらえたらどうなるでしょう? 夏期講習の受講数を増やそうか、留学も出来るかもしれない、といった使い道が可能になります。

そんな時に活用できるのが「教育資金一括贈与の特例」です。

子や孫といった若い世代の教育のための資金として、親や祖父母の資産を移転させる経済効果を狙ってこの特例は創設されました。

教育資金一括贈与の特例ってどんなもの?

教育資金一括贈与の特例は、30歳未満の方(以下「受贈者」といいます。)が、教育資金に充てるため、受贈者の直系尊属(祖父母など)から贈与を受けた場合、1,500万円まで一括で受けとっても贈与税が非課税となる特例です。

教育資金とは、学校等に対して直接支払われる次のようなお金のことをいいます。

・学校等に対して直接支払われるもの:

入学金・授業料・入園料・保育料・施設設備費・入学検定料・学用品の購入費・修学旅行費・学校給食費など

・学校以外で支払われる教育に必要なもの:

学習塾やスポーツ教室などの月謝や授業料、施設の使用料・習い事の指導料・習い事などに必要な教材、物品の購入費・通学定期券代・留学のための渡航費などの交通費など

この特例の非課税枠は1,500万円ですが、塾などの学校以外に支払うものは500万円が上限とされています。

贈与の仕方に特色がある

この特例を適用するには、子や孫に対して1,500万円の現金をただ手渡したり振り込んだりという方法での贈与はできません。

まず贈与をする人が金融機関で教育資金口座を開設します。贈与する資金を預け入れる日までに「教育資金非課税申告書」を、口座を開設した金融機関に提出します。この申告書を金融機関等に提出することで税務署に提出したとみなされます。

教育資金の払出方法は2パターンあり、開設時に選択します。

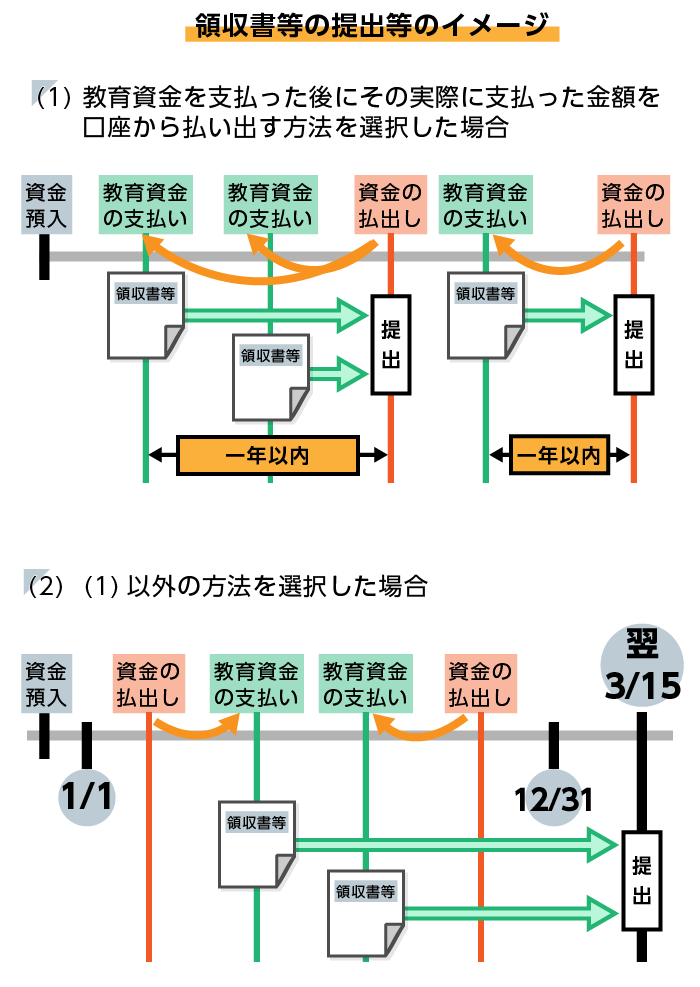

(1) 教育機関に教育資金を支払った後に、その領収書等により口座から払い出す方法を選択した場合

領収書等の提出期限は、領収書等に記載された支払年月日から1年以内となります。ただし、教育資金の払い出しと教育機関への支払いが同じ年である必要があります。

(2) (1)以外の方法を選択した場合

払い出した教育資金は、同じ年に教育機関へ支払う必要があります。なお、領収書等の提出期限は、領収書等に記載等がされた支払年月日の翌年3月15日までとなります。

(1)を選択した場合、入学金など教育機関に支払う資金をあらかじめ自分で用意しないといけないため、(2)がおススメです。

教育資金口座の残額には税金がかかる?

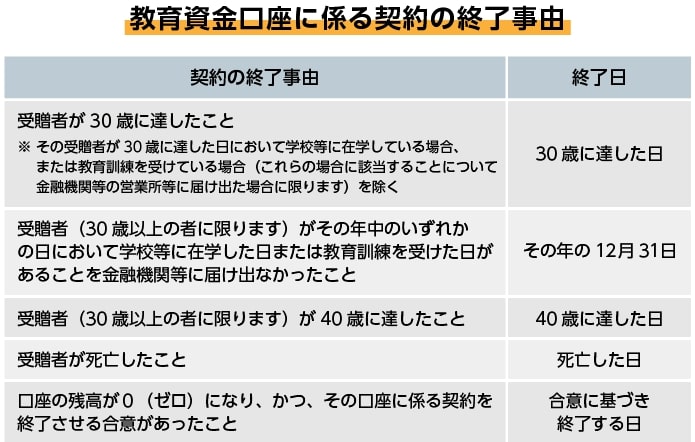

教育資金口座に係る契約は、

・受贈者が30歳に達する

・口座の残高が0円となり、かつ、その口座に係る契約を終了させる合意がある

などの事由に該当した場合、終了となります。詳しい終了事由は図をご参照ください。

教育資金口座に係る契約の終了時に残高がある場合、教育資金ではない一般的な贈与として扱われ、贈与税が課税されます。教育資金を使い切らなかった場合、贈与税がかかるのです。

なお、受贈者が死亡した場合、贈与税は課税されません。

令和5年度税制改正で使いきれなかった教育資金は増税に

現行の制度では、契約終了時の教育資金口座の管理残高に贈与税が課税される場合、税率は特例税率が適用されています。

しかし、令和5年度税制改正により、一般税率(特例税率より高い税率)が適用されることになります。地味に増税となっているんですね。

教育資金の一括贈与に節税効果はあるのか?

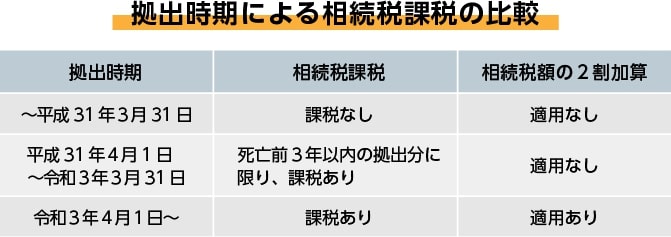

教育資金口座に係る契約は、終了事由に該当した場合、終了することになります。しかし、終了を待たずに贈与者が死亡した場合、相続税の課税対象となります。

この特例の創設当初、教育資金口座における管理残高は相続税の課税対象とはならず、受贈者が法定相続人ではない孫であっても相続税の2割加算はありませんでした。

それが税制改正によって、一定の場合を除き管理残高は相続税の課税対象となります。受贈者が孫の場合は2割加算の対象となり、相続税の節税になるとはいえないのです。

まとめ

こちらの特例が創設された当初は前述した通り、節税効果が高かったためこの特例を活用して贈与を行う方も多くいましたが、節税効果は薄まり、活用するための手間もかかるため、近年はめっきり減ってきました。

税理士として相談を受けますが、正直なところあまりメリットがなく、おススメしていません。教育資金はその都度渡せば非課税となるため、今後はあえて特例を使うことはないと思いますが、いかがでしょうか。

■

古尾谷 裕昭 税理士 ベンチャーサポート相続税理士法人代表税理士

1975年生まれ、東京都浅草出身。2017年にベンチャーサポート相続税理士法人設立。相続専門の司法書士・弁護士・行政書士・社会保険労務士・不動産会社・保険販売代理店・金融商品仲介業者からなるベンチャーサポートグループの中核を担う「ベンチャーサポート相続税理士法人」を代表税理士として率いている。10万人のチャンネル登録者数のYouTube『相続専門税理士チャンネル』を運営。

【関連記事】

- 学資保険は相続税?それとも贈与税の課税対象?契約者死亡時にかかる税金について解説

- 孫への生前贈与にかかる相続税の節税方法|各種控除の利用方法と注意点

- 税制改正で変わる2つの贈与ルール、結局どちらが有利なのか?(古尾谷 裕昭 税理士)

- 2,500万まで贈与が非課税になる「相続時精算課税制度」税制改正で使い勝手が向上 (古尾谷 裕昭 税理士)

- 定番の相続税対策「暦年贈与」の効果が今後は薄まる理由(古尾谷 裕昭 税理士)

編集部より:この記事は「シェアーズカフェ・オンライン」2023年4月25日のエントリーより転載させていただきました。オリジナル原稿を読みたい方はシェアーズカフェ・オンラインをご覧ください。