John Kevin/iStock

1. 家計の金融勘定 対GDP比

前回は、日本の各経済主体の金融勘定についてご紹介しました。

1990年代~2010年頃まで、各経済主体とも大きく変調していた期間があることがわかりました。

この時期の変調がイレギュラーだったのか、むしろ1990年以前の状況が過剰だったのか、少しずつ検証していきたいと思います。

金融勘定に記録される金融取引は、1年間の金融資産や負債の純増額を表すフローの数値です。

同じ年のGDPとの比率を見ると、各取引項目の金融取引が、その年の経済規模に対してどれくらいの割合であったかが把握できるはずですね。

このように、対GDPで数値化することで、他国の水準と比較ができるはずです。

今回はまず、日本のデータで対GDP比を眺めたのち、次回以降は各国の水準との比較をしていきたいと思います。

まずは、家計の金融勘定から見てみましょう。

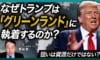

図1 日本 家計 金融勘定 対GDP比

日本銀行 資金循環統計、OECD統計データ より

図1が日本の家計の金融勘定について対GDP比で表現したグラフです。

資金過不足が増える変化をプラス側、減る変化をマイナス側としています。金融資産が青・緑系、負債が赤・橙系の色としています。

対GDP比で見ても、資金過不足が2000年頃を機に急激に減少している様子がわかりますね。

1998年までは、5~10%程度の資金余剰だったのが、2003年にかけて減少していき、その後3%前後で推移しています。

現金・預金(青)に着目すると1998年までは5~10%のプラスでしたが、2003年にかけて減少し、2007年以降少しずつ増えていますが3%程度に留まります。

保険・年金(水色)や、負債側の貸出も1990年代までは非常に大きな水準でした。

特に負債は2000年代の調整期を経て、2010年以降で増えつつあるように見えますが、水準としては1980年代と比較して大きく目減りしています。

保険・年金も2000年頃から急激に減少したままの状態です。

1980年代、1990年代は家計の金融取引は、近年よりも大きかったようです。

むしろ、過剰なくらいだったのかもしれません。

次回以降で、他国の水準と比較すると相対化されると思いますので、楽しみにしておきたいと思います。

2. 企業の金融勘定 対GDP比

続いて企業の金融勘定 対GDP比です。

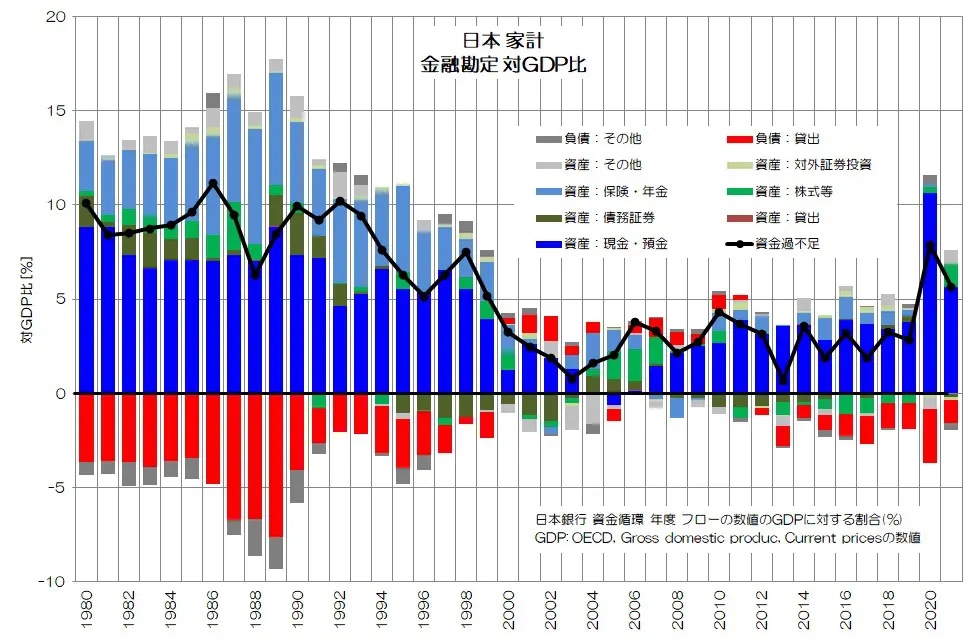

図2 日本 企業 金融勘定 対GDP比

日本銀行 資金循環統計、OECD 統計データ より

図2が日本の企業の金融勘定 対GDP比のグラフです。

1989年まで負債が増え、金融資産が拡大していますが、1990年に両方とも急激に収縮しています。

バブル・バブル崩壊による企業の挙動変化が良くわかりますね。

バブル崩壊までは、企業は年間対GDP比5~10%程の資金不足で、特に負債のうち借入が年間10%前後で推移していたようです。

後日他の主要国の企業の金融勘定についても取り上げますが、この水準は極めて大きいようです。

当時、企業が借入による負債増で大きく投資をしていた様子がわかります。

当時は不動産や株式投資が過熱していたと言われていますが、実は建物や設備などへの総固定資本形成も極めて多かったようです。

そしてバブル崩壊で一気に収縮し、1994年からは貸出を減らす挙動へと変化し、1998年から本格化します。

負債項目の貸出(赤)がプラス側に存在するという事は、それだけ貸出が減っている事を示します。

その後2011年まで貸出を減らす挙動が続いています。

当時は貸し剥がしや貸し渋りなども多かったとも言われていますね。

1998年からは、このような挙動と連動して黒字主体化しています。

徐々に金融資産側の対外直接投資(紫)が増えていき、2012年以降で負債のうち貸出が増えていく局面に戻っても、企業の資金余剰が続いています。

対GDP比で金融資産5~10%、負債5%前後で、0~5%(概ね3%前後)の資金余剰です。

日本経済の大きな特徴は、企業が黒字主体化している事ですが、その中でも2011年までの貸出の減少と、2012年以降の対外直接投資の増加という2つの局面の移り変わりがあるようです。

2012年以降は負債のうち貸出も対GDP比で1~3%程度増えているようです。

3. 政府の金融勘定 対GDP比

続いて政府の金融勘定を見ていきましょう。

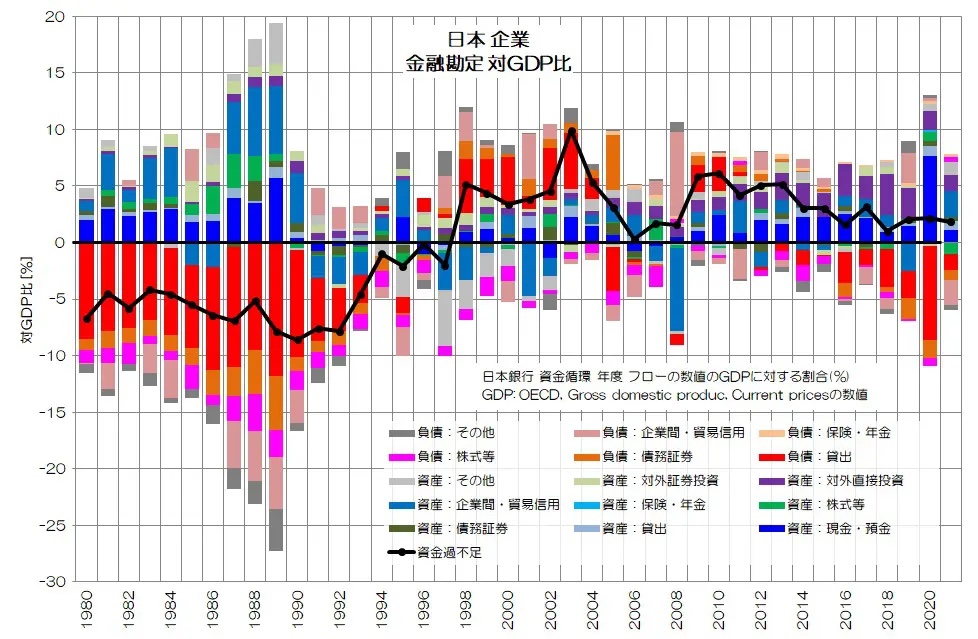

図3 日本 政府 金融勘定 対GDP比

日本銀行 資金循環統計、 OECD統計データ より

図3が日本の政府の金融勘定 対GDP比のグラフです。

1991年までは金融資産が対GDP比で3~6%ですが、負債が徐々に減っていき黒字主体化していきます。

その後1998年にかけて赤字主体化していき、1998~2004年頃で赤字水準の大きな時期が続きますね。

対GDP比7~10%の水準が7年間ほど継続したようです。

後日判明すると思いますが、この期間に政府がここまで赤字主体化しているのは主要国で日本だけです。

この期間に累積した政府の負債が、現在の負債の中でも大きな割合を占めます。

その後2007年にかけて資金不足状態は解消していきますが、2008年からまた増大します。

リーマンショックを機に政府の支出が増えた時期ですね。

政府の負債は大部分が債務証券(国債)となります。

また、2001年から2007年ころまでに、金融資産のうち現金・預金や財政融資資金預託金を減少させている期間が見受けられます。

その分だけより資金不足状態となっているわけですが、このあたりの挙動は私にはわかりかねますので、どなたかに是非ご教示いただきたいですね。

対GDP比3~5%と比較的大きな割合となります。

日本銀行「資金循環統計の解説」では、「財政融資資金預託金」は次のように説明されています。

財政投融資特別会計の財政融資資金勘定が、他の特別会計や公的機関などから受け入れる預託金であり、公的金融機関貸出等、財政投融資の原資となるものである。

また、「財政投融資」は財務省の説明によれば次のようなものとなります。

税負担に拠ることなく、国債の一種である財投債の発行などにより調達した資金を財源として、政策的な必要性があるものの民間では対応が困難な長期・低利の資金供給や大規模・超長期プロジェクトの実施を可能とするための投融資活動です。

4. 海外の金融勘定 対GDP比

次は日本に対する海外の金融勘定です。

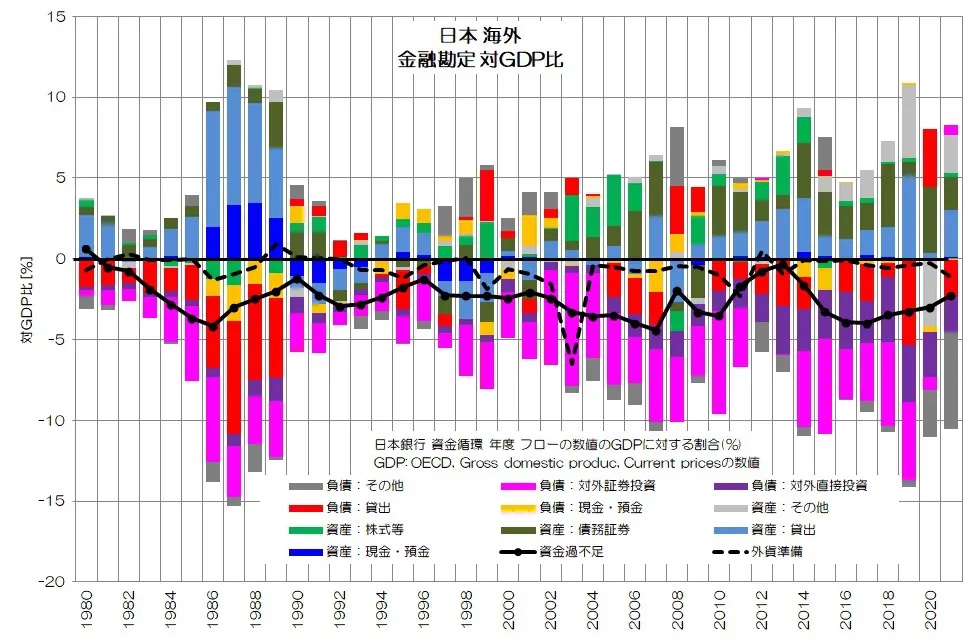

図4 日本 海外 金融勘定 対GDP比

日本銀行 資金循環統計、OECD統計データ より

図4が日本に対する海外の金融勘定 対GDP比のグラフです。

金融資産も負債も1985~1989年で極端に拡大したのち、1990年に一気に収縮します。

バブル崩壊に連動した挙動変化のようです。

ただし、この期間も含めて一貫して海外は赤字主体です。

対GDP比で概ね2~4%の資金不足となります。

負債側を見ると1980年代から多いのが対外証券投資で、対GDP比3~7%くらいで継続しています。

対外証券投資は日本の金融機関と政府によるものが多いようです(1990~1997年のやや少ない期間や、2012~2013年などの例外もあります)。

2005年あたりから存在感を増し始めるのが対外直接投資です。

対外直接投資で多いのは企業によるもので、図2と対応しています。

特に近年では対GDP比で3%前後に達しているようです。

日本に対する海外は、日本への金融資産も相応に増やしていて、対GDP比で5~10%程の水準のようです。

差引した資金過不足では赤字主体が続いていますが、金融資産も比較的多く保有している状況ですね。

5. 金融機関の金融勘定 対GDP比

最後に金融機関の金融勘定です。

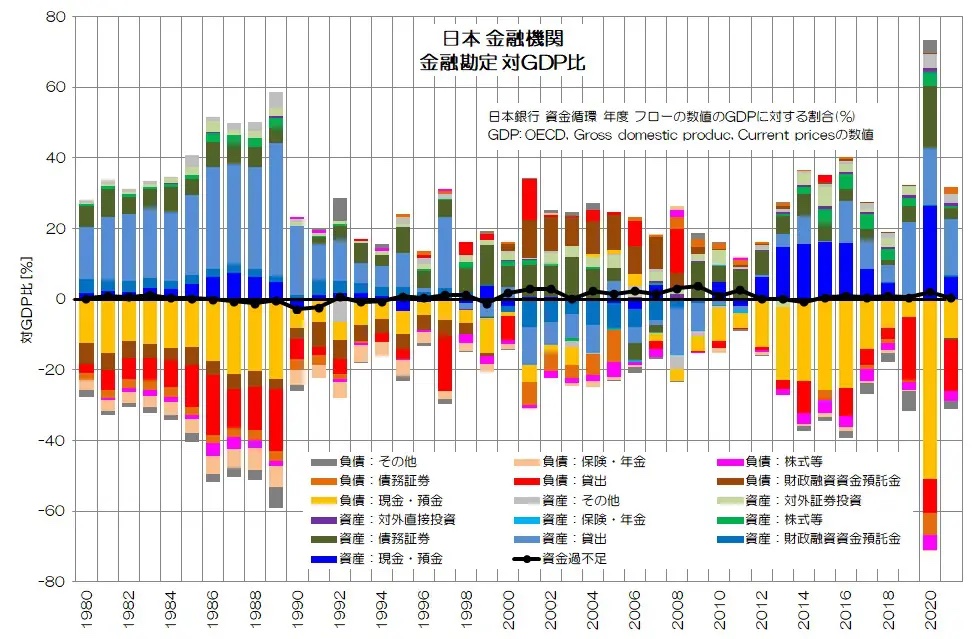

図5 日本 金融機関 金融取引・資金過不足 対GDP比

日本銀行 資金循環統計、 OECD統計データ より

図5は日本の金融機関の金融勘定 対GDP比のグラフです。

まず驚きなのが、金融資産も負債も年間の金融取引が、近年では対GDP比で20~40%ほどもあるという事です。

企業や家計で5~10%等ですので、金融機関の扱う金融取引の規模が他の主体に比べて圧倒的に大きい事になります。

各主体の金融取引を媒介するという事から当然だとは思いますが、日本全体の金融取引の規模がわかり大変興味深いです。

そして、金融資産と負債の純増額が相殺されて、ほぼゼロという事もわかります。

時系列でみると、1989年までは金融資産も負債も拡大していき、1990年に急激に収縮します。

金融資産も負債も、対GDP比で60%近くの取引規模に達していたことになります。

この時期、金融資産側で増加していたのは主に貸出です。

これは他の主体の負債のうち借入になります。

対GDP比で30%程が続いていたわけですね。

毎年他の主体(主に企業と家計)がこれだけの規模の借入を増やしていたことになります。

負債側で大きいのが、現金・預金と貸出です。

金融機関の負債側に計上される現金・預金は、他の主体の預金となりますね。

これも1989年までは対GDP比で10%程度となっていました。

つまり、企業や家計が年間で対GDP比30%の借り入れを増やしていき、10%の預金を増やしていたことになります。

バブル崩壊後、これらの状況は一変して、金融資産も負債も合計20%前後の水準に落ち込みます。

とりわけ特徴的なのが、2001~2008年頃までです。

金融資産と負債を「減らす」という挙動が見られますね。

負債(赤系)がプラス側だったり、金融資産(青系)がマイナス側という事は、その分減っていることを表しています。

減っている負債は、貸出(赤)と財政融資資金預託金(茶)です。

財政融資資金預託金の減少は、図3の政府の金融資産が減少している部分と対応しますね。

減っている金融資産は、貸出と財政融資資金預託金です。

ここでも財政融資資金預託金が登場しますが、詳細はよくわかりません。

政府と金融機関との間の金融取引になるようです。

ちなみに、この区分方法においては中央銀行(日本銀行)は金融機関の一部として扱われています。

貸出が減っている部分については、家計や企業、政府の負債のうち貸出が減っている部分と対応しているはずです。

バブル期に過剰に増えた負債を減らしていくように、各経済主体が挙動しているように見えますね。

そして、2012年以降は再び金融資産も負債も増えるという状況に戻っています。

ただし、バブル崩壊以前とは少し構成が異なっているようです。

金融資産は、貸出ではなく現金・預金が増えています(日銀預け金が多く含まれます)。

6. 日本の金融勘定 対GDP比の特徴

今回は、日本の各経済主体の金融勘定について、対GDP比で特徴を眺めてみました。

対GDP比にすることで、経済活動の規模に対する金融取引の割合がより掴みやすくなったのではないでしょうか。

①バブル崩壊(1989年)まで、②1990~1990年代後半、③1990年代後半~2011年頃まで、④2012年頃以降と、大きく4つの局面があるように見受けられます。

バブルによって過剰に抱えた負債や、過剰に高まった金融資産の取引が、②の混乱期、③の調整期を経て調整され、④の時期になってある程度元に戻ったような印象です。

ただし、家計の資金過不足は以前の水準から見れば半減していますし、企業は黒字主体に変化したままです。

ある程度正常化された部分と、変質してしまった部分を抱えているのかもしれませんね。

皆さんはどのように考えますか?

編集部より:この記事は株式会社小川製作所 小川製作所ブログ 2023年5月12日の記事を転載させていただきました。オリジナル原稿を読みたい方は「小川製作所ブログ:日本の経済統計と転換点」をご覧ください。