先週の日銀金融政策決定会合も現状維持だった。これに対して「異常な緩和路線を安易に継続するものだ」という批判も強い。たしかにYCC(長短金利操作)が金融市場をゆがめることは好ましくないが、植田総裁は政策転換しない。彼は5月の講演でこうのべた。

拙速な政策転換を行うことで、ようやくみえてきた2%達成の「芽」を摘んでしまうことになった場合のコストはきわめて大きいと考えられます。逆方向の、政策転換が遅れて2%を超える物価上昇率が持続してしまうリスクもありますが、こうした2%の定着を十分に見極めるまで基調的なインフレ率の上昇を「待つことのコスト」は、前者に比べれば大きくないと思われます。

インフレのメリットとは何だろうか。よくあげられるのは、次の二つの問題を解決することである。

- 名目金利の非負制約:名目金利はゼロ以下に下げられないが、インフレだと実質金利(名目金利-インフレ率)がマイナスになるので、自然利子率(均衡実質金利)に近づけることができる。

- 賃金の下方硬直性:名目賃金を下げることは困難だが、インフレで実質賃金(名目賃金-インフレ率)が下がるので、経営の自由度が上がる。

もう一つの(あまり語られない)メリットがある。それは全国民に一律のインフレ税をかけ、政府債務を減らすことだ。名目政府債務1270兆円の実質価値は、2%のインフレで25兆円減る。毎年2%のインフレが続けば、消費税率を12%ポイント上げるのと同じ実質債務の削減になるのだ。

だから「インフレは不公平だ」という批判は誤っている。少なくとも理論的には、インフレは金融資産への一律課税だから、Lucas-Stokeyのいうように(ラムゼーの意味での)最適課税になる。所得分配も、金持ちの預金が目減りするので(相対的には)公平になる。

世代間の所得分配も公平になる。社会保障給付の減額は政治的に困難だが、インフレで実質的に減額できる。年金はマクロ経済スライドで名目支給額が上がるが、凍結すればいい。それ以外の政府の補助金や交付金はすべて名目ベースなので、実質額はインフレで減る。

預金課税で「資産選択」が起こる

インフレのもう一つの効果は、インフレが預金課税になることだ。日本の家計金融資産2023兆円のうち55%は現金・預金で、これが日本人が豊かになれない原因である。

この貯蓄が銀行を通じて国債の購入資金になり、投資不足の原因になっている。インフレになると、ゼロ金利の預金の機会費用が意識されるので、リスク資産に向かうだろう。

しかし金持ちがインフレ予想を織り込んでしまうと、海外資産に逃避する。国際資本移動が完全だとするとキャピタルフライトで、インフレ税は無効になる。インフレ税は、政府が時間非整合的でないと徴税できないのだ。

ただほとんどの国民は合理的ではないので、インフレ税は有効である。最大のメリットは、ほとんどの人がそれを税負担だとは思わないことだ。企業金融資産1302兆円のうち25%が現預金なので、預金課税で企業が合理的な資産選択をすれば、国内投資が増えるかもしれない。

円安と資産バブル

もう一つの効果は円安である。インフレになると円が下がるのは自明だが、これは輸入品への一律課税になる。他方でドルベースでみると日本の株式や不動産は割安になるので、資産インフレを増幅しやすい。

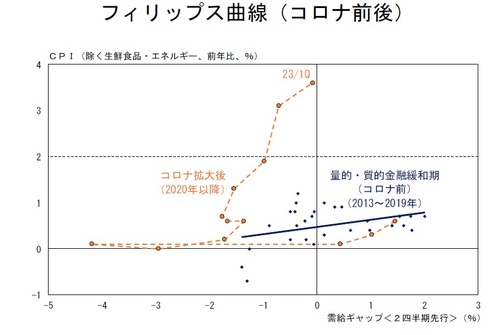

ただ日銀がインフレをコントロールできるかどうかはわからない。次の図のように2020年代の(ニューケインジアン)フィリップス曲線は蛇行している。植田総裁は「インフレの芽をつむ」ことを心配しているが、利上げしてもインフレ率が下がるかどうかはわからない。

植田総裁の講演より

現在のインフレは、フリードマンのいう貨幣的現象ではなく、バラマキ財政と資源価格による政治的現象なので、金利が上がっても止まるとは限らない。1989年に日銀は3回も利上げしたのに、地価は上がり続けた。それが暴落に転じたきっかけは、1990年3月の大蔵省の三業種規制だった。

だから最大のリスクはインフレではなく、1990年代のようなバブル崩壊(資産デフレ)である。バブル自体は悪いことではないが、それが急激に崩壊すると経済全体に深刻な打撃を与える。今の株価や地価は、一部ではバブル的な水準になっているので注意が必要である。