きょう終わった日銀の金融政策決定会合では、予想どおり「現状維持」という方針が発表された。植田総裁は記者会見で政策金利に言及したが、読売新聞で「マイナス金利の解除」とも受け取られる発言をしたことについては、既定方針は変わらないと述べた。

裁量的で不透明なインフレ目標

彼はいまだにインフレ目標2%にこだわっているようだが、そんな数字に意味はない。きょう発表された8月のコアCPI上昇率は3.1%と前月と変わらず、もう17ヶ月も2%を「持続的に安定的に上回っている」が、日銀は目標は未達とのスタンスを変えない。これではインフレ目標は、本来の非裁量的で透明な政策ターゲティングという役割を失ってしまった。

もともと金融政策でこういうターゲティングを提唱したのは、ミルトン・フリードマンのk%ルールが始まりである。彼は通貨供給を毎年一定の比率で機械的に増やすべきだと提言したが、失敗に終わった。通貨供給と物価の関係は一定ではないからだ。

フリードマンはインフレ目標についても検討しているが、インフレ率を動かす変数は多いので非裁量的な目標にならないとして否定した。それが採用された原因は金融政策というよりも為替レートの安定だった。

インフレ目標の目的は為替安定だった

1990年にニュージーランドで始まったインフレ目標は、カナダ、イギリス、オーストラリアや北欧諸国で採用された。その最大の目的は、ERM(欧州為替相場メカニズム)とゆるやかにペッグして為替を変動させることだった。

特に1992年にERMから離脱したポンドは、ジョージ・ソロスなどの投機筋の空売りを浴びて暴落し、インフレが起こった。このためイングランド銀行は4%のインフレ目標を設定し、ポンドがそれ以上減価しないように無制限に買い支える方針を決めた。北欧のインフレ目標も、通貨価値がERMから大きく乖離するのを防ぐことが目的だった。

その後も世界各国でインフレ目標が採用されたが、すべてインフレ抑制が目的で、日本のように物価上昇を目標にした国はない。その効果も限定的で、インフレ目標2%のアメリカでもCPI上昇率が8%を超えるまで、FRB(連邦準備制度理事会)は政策金利を上げなかった。これでは非裁量的ルールとはいえない。

特に日本のように長期にわたってデフレとゼロ金利が続いた国で、人為的にインフレを起こすメカニズムは存在しない。これは植田氏が『ゼロ金利との闘い』で詳細に検証した通りである。

なぜ植田総裁はインフレ目標にこだわるのか

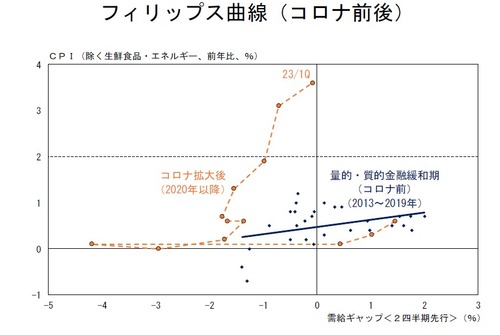

ではなぜ植田氏はインフレ目標にこだわるのか。それは彼が6月の講演で見せたフィリップス曲線に理由がある。

植田総裁の講演資料より

黒田総裁以降の2013~19年には、予想インフレ率が2000年代よりやや上方にシフトしたが、ほとんど変わっていないのに対して、コロナ拡大後の2020年以降は、大きく上方シフトしている。これはコロナ対策で日銀が供給した大量のマネーと、ウクライナ戦争による資源価格上昇の影響によるものだ。

しかしインフレを起こせなかった日銀が、それを持続できるのだろうか。フィリップス曲線を見ればわかるように、日本人のインフレ予想は低く、資源価格が落ち着いたら1%程度に戻るだろう。人口が減って高齢化する日本で、どんどん物価が上がるとは思えない。

それで何が困るのだろうか。理論的には自然利子率がマイナスのとき、多少インフレになっていたほうが過剰な引き締めにならない。景気が落ち込んだとき「糊代」になるが、その程度の話だ。インフレは財政支出でも起こせるのだから、金融政策を総動員するような目標ではない。

問題はインフレ率ではなく為替レート

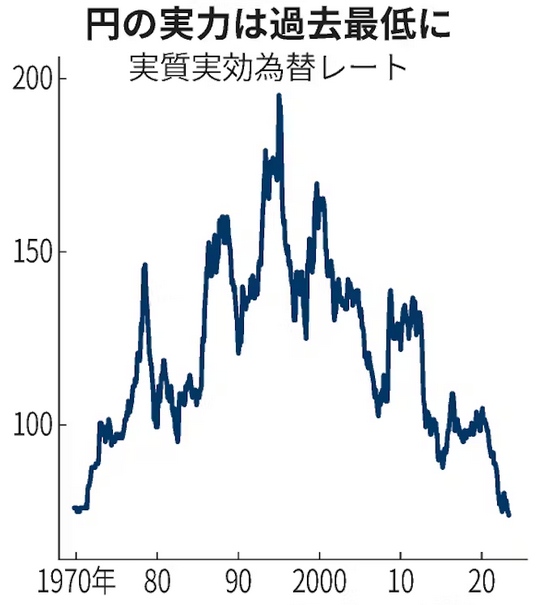

それより問題は、植田総裁の一言で大きく動く為替レートである。次の図は全通貨を加重平均した円の実質実効為替レート(2020年=100)をみたものだが、今年8月は73.2と、1ドル=360円だった1970年とほぼ同じになった。これはピークの1995年から62%の下落である。

日本経済新聞より

これまで円安は輸出を増やして景気をよくすると思われてきたが、最近は必ずしもそうではない。日本の貿易収支は2010年代にはほとんど赤字で、昨年は史上最大の貿易赤字だった。それに対して所得収支は史上最大で、日本は輸出ではなく海外生産で稼ぐ国になったのだ。

円安が輸出を増やす効果は明らかだが、所得収支に対する効果は一義的ではない。2009年からの円高時代には海外生産が有利になったので、アジア諸国への資本逃避が進んだが、黒田日銀で円安になっても、海外拠点は日本に戻ってこなかった。

黒田日銀が製造業の空洞化を促進した

以前の記事でも書いたように、連結決算と連結納税が認められた2000年以降、日本企業はグローバルに生産してグローバルに売る構造に変わったので、内需の不足を外需(経常収支の黒字)が補うという関係は必ずしも成り立たない。

ただはっきり言えることは、30年前に比べて円の購買力が4割になったということである。国際的にみると日本人は6割貧しくなり、特に1次産品の交易条件が悪化した。グローバル企業の海外法人の収益率は上がり、企業収益も法人税収も史上最高になったが、ドル建ての賃金は大幅に下がった。

しかも黒田日銀はYCC(長短金利操作)で長期金利を抑圧したため、チープマネーは資金需要の旺盛なアジアに向かい、製造業の空洞化が進んだ。このため内需(特に投資需要)が慢性的に弱く、これがインフレの起こらない原因である。

これは経済全体をみると、GNP(海外収益を含む総生産)ベースでは成長するが、GDPとの乖離が大きくなり、国内の雇用は増えない。結果的に、国内の労働者や家計からグローバル企業の株主への所得移転が大規模に起こっている。

これをどう考えるかはむずかしい問題だが、少なくとも黒田前総裁の考えていたように、円安で輸出が増えて景気がよくなるとか、輸出企業が日本に企業が帰ってきて成長することはなかった。アジアの子会社は成長するアジアに売って現地で納税するので、ドル円レートとは無関係に空洞化は進み、それは元に戻らないのだ。

物価ではなく「為替ターゲティング」を

いずれにしても為替レートが昨年10月の150円から今年初めの130円へ、そしてまた現在の150円へと、1年で15%以上も変動する環境では、まともな経済運営はできない。インフレ目標が本来は為替ターゲティングだったという原点に立ち返り、日銀は為替ターゲティングに変更すべきだ。

為替レートの水準を政府が目標にするのはタブーだが、それは通貨の切り下げ競争(近隣窮乏化)を防ぐためだった。国際資本移動が自由な時代には、そんな競争は起こらない。特定のレートを指定するのが政治的にまずいなら「145〜150円」といったレンジを指定してもいい。

ただ何が最適水準かは、固定的には決められない。ISバランスが均衡するレートは150円より円安だが、それでは交易損失が大きすぎる。購買力平価だと80円ぐらいだが、それでは輸出産業は壊滅するので、どういう水準を目標にするかはむずかしい問題である。

もう一つの問題は、円安による個人から大企業への所得移転を是正することである。このためには法人税の引き上げは逆効果で、かえって空洞化を促進してしまう。むしろ法人税特区などで、対内直接投資を促進する必要がある。

日本では為替介入の権限は財務省にあり、日銀は金融政策で間接的にしか為替をコントロールできない制度的な欠陥がある。他方で岸田政権は石油元売りに補助金を出すなど、支離滅裂な政策を続けている。日銀法を改正して為替レートの安定を日銀の目標に入れ、介入権限も日銀に与えるべきだ。