monzenmachi/iStock

株式のような金融資産の運用は、インデックスが基本です。

私自身、日本や先進国に関しては、株式のインデックスファンド積み立てすることにより、ドルコスト平均法で資産形成を行っています。

ただし、新興国に関しては、インデックスファンドだけではなく、個別の株式にも投資をしています。

これは、新興国の株式市場は金融市場にもかかわらず「歪み」が大きいと考えるからです。

しかも、市場全体の成長性が高いので、個別銘柄の高い変動リスクを取っても、リターンが得られる可能性が高いと考えています。

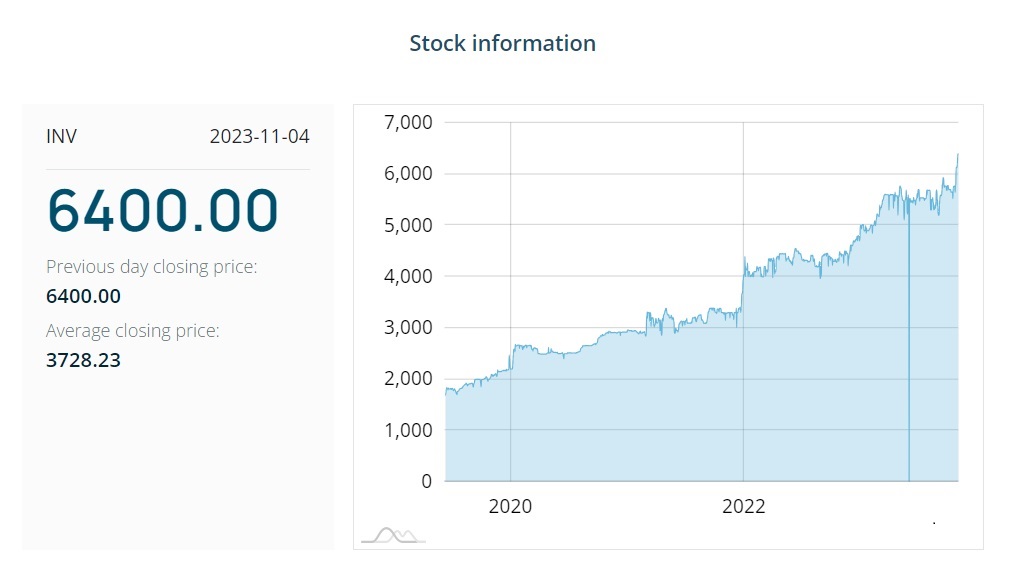

実際、2018年にモンゴル証券取引所に上場したとある会社の株式に投資を行いましたが、4年間で株価は約4倍に上昇しています(図表)。

三菱UFJ銀行が10年ものの定期預金の金利を100倍にしたそうですが、0.002%から0.2%になっただけ。日本の預貯金に資産を置いておいても、超低金利下では、ほとんど利息はつきません。

また、国内市場全体が成熟し成長率が低いことから、日本の株式への投資も妙味が小さくなってきています。

さらに、為替の円安がさらに進めば、投資リターンとしては、海外資産が圧勝となります。

そこで考えるべき「お金の最強コンボ」は、次の2つ戦略の組み合わせです。

<戦略1>国内で収入を得るのは、自分が稼ぐ仕事からの収入と、お金を借りて投資ができる不動産や太陽光発電投資などのインカム収入にフォーカスする

<戦略2>海外での不動産や株式に投資して、成長の果実をキャピタルゲインとして享受する

2つの投資パターンの組み合わせこそが、これからの日本人にはベストだと思っています。

私は戦略2に関しては、個別株式だけではなく、すでにフィリピン、カンボジア、ベトナム、モンゴル、カザフスタンなどの新興国不動産を保有し、為替益を含めて国内よりも高いリターンを得ています。

もちろん、海外投資はリスクが高く、失敗することもあります。しかし、市場全体の高い成長はリスクを取るだけの魅力があります。

車に例えれば、日本はカローラ、新興国はフェラーリです。

カローラでのんびり安定しているうちに、後からフェラーリで急激に追い上げられ、気がついたらあっという間に抜かれている。

以前のブログに書いたようにフィリピンのマニラに出かけて、そのことをリアルに実感しました。

新興国に住んで仕事をしなくても、投資であれば新興国の成長の果実を享受することができます。

お金にはグローバルに稼いでもらい、それを使って「安い日本」で生活する。

この「最強コンボ」を実践している日本人が意外に少ないのが、残念でなりません。

編集部より:この記事は「内藤忍の公式ブログ」2023年11月4日の記事を転載させていただきました。オリジナル原稿をお読みになりたい方は内藤忍の公式ブログをご覧ください。