leolintang/iStock

日本の相続税は最高55%で世界一高いとはいえ、「45%は残るから、いいや」と諦めている人もいるでしょう。

でも、暗号資産を相続すると、相続時の暗号資産の評価額の110%もの税金が取られると聞いても、心穏やかでいられますか?

暗号資産を相続すると、最高110%もの課税!

大前提として、暗号資産にも相続税はかかり、最高税率は55%です。

ところが、相続税を支払うために、相続した暗号資産を売却すると問題が発生するのです。

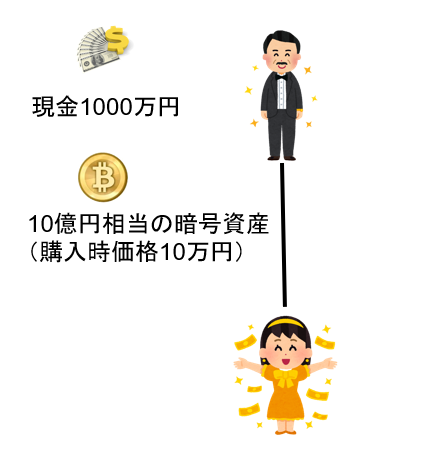

現金1000万円、2017年1月10日に購入した暗号資産10億円相当を遺して、2023年12月1日に亡くなった方の相続を考えてみましょう。

1000万円しか現金は無いので約5億円の相続税は払えません。そこで、2023年12月11日に、暗号資産10億円を売却することにしました。

この相続人(子)の意識としては、「暗号資産を相続により取得してすぐ、相続税を支払うために相続財産を売った」にすぎません。この10日間で暗号資産の価格はほとんど変化していませんから、まさか所得税がかかるとは思わないでしょう。

しかし、取得原価は、相続時の価格ではなく被相続人のものを引き継ぐこととされているので、被相続人(親)が暗号資産を取得した時点(2017年1月10日)の取得原価で計算されてしまう、ですから巨額の所得税が発生してしまうのです。

また、相続税納税のため相続財産を売却した場合、「取得費の特例」により所得税を一部控除できますが、暗号資産には「取得費の特例」の適用はありません。

したがって、所得税(最高55%)がまるごと課されてしまいます。

以上の不利な条件が重なることにより、最高55%+最高55%=最高110%もの課税がされると言われているのです。相続した財産を超える額を納税するのですから、異常事態です。

暗号資産物納による相続税納税はできない

「暗号資産を売って相続税を払うとすると110%も課税されてしまうのであれば、暗号資産を物納しよう」と思う方もいらっしゃるかも知れません。

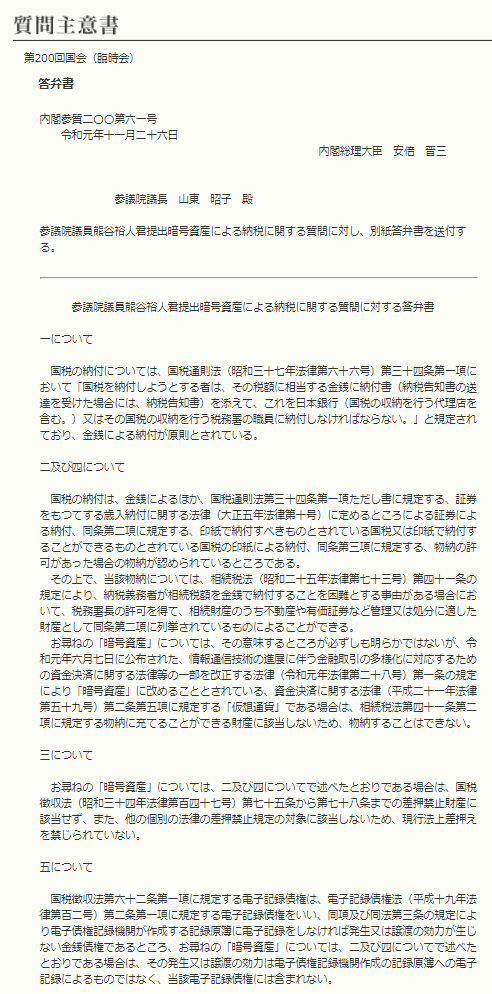

実際、参議院議員熊谷裕人氏がこの趣旨の質問をしました。

ところが、これに対する回答は、

- 相続税の物納は、不動産や有価証券など相続税法41条2項に列挙されているもののみ、税務署長の許可を得たうえで可能である

- 暗号資産は相続税法41条2項に列挙されていないから物納は認められない

というものでした。

要は、「物納が認められる財産は相続税法41条2項に列挙されたものだけ、暗号資産は列挙されていないからダメ。」という、なぜ物納が必要になったかに踏み込むことのない、門前払いの回答だった訳です。

相続財産の110%を納税する事態は回避する最終手段とは?

相続財産を上回る納税だけは避けたいのであれば、「相続放棄」という手段があります。

相続放棄というのは、被相続人(親)の死亡後に家庭裁判所に申し出ることで、プラス・マイナスの財産を一切引き継がないとする制度です。

つまり、相続放棄しつつ「生まれ育った家は相続したい」など、欲しい財産だけは相続することは許されませんから、相続放棄は、相続税を払いようが無いときの最終手段です。

事前の対策はどうする?

自分の子に110%もの負担を負わせたくない場合、事前にどのような対策をできるでしょうか?

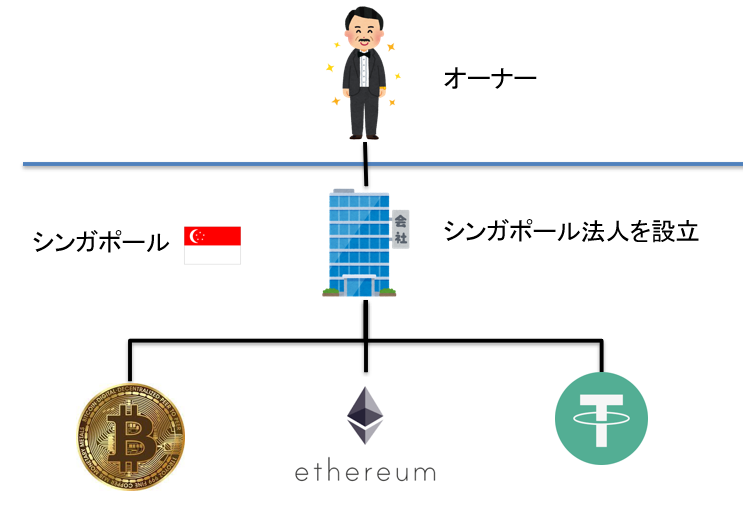

まず、暗号資産の形で持っているから、納税が厳しいというのがあります。ですから、「暗号資産」を相続させるのではなく、「暗号資産などの資産を持つ法人(会社)」を相続させることが考えられます。

つまり、

① 自分から法人に暗号資産を譲渡(暗号資産投資で利益が発生している場合、この時点で所得税納付は必要)したうえで

② 自分が死亡したとき、自分の相続人(子)が、この法人の価値に応じた相続税を納税する

という2ステップになります。

海外法人を使うならば、相続時の税を大幅に引き下げられる

「法人」を使うと言うと、「株式会社か合同会社か、どちらが良いでしょうか?」など、よく聞かれます。

しかし、「日本法人、シンガポール法人、香港法人、どれが良いでしょう?」くらいに広い視野で考えていきたいものです。

シンガポール法人を作って暗号資産を持たせるイメージ

まず、日本法人には期末時価評価課税があるので、売り買いをしない(いわゆる「ガチホ」)場合でも税金が発生します(もっとも期末時価評価課税は改正される可能性が高いです)。しかし、シンガポール法人や香港法人には期末時価評価課税がありません。

また、シンガポール法人や香港法人の場合、損失の繰り越しが制限なく認められます。そのため、子に相続させる法人の価値(「暗号資産の価値」から「債務」を引いたもの)を、予想以上に引き下げることができます。

もちろん、海外法人に暗号資産を移した後もトレーディングは可能です。日本ではできないデリバティブ取引もできるので、自分だけのクリプトファンド、いわば「ひとりクリプトファンド」を運営する感覚で楽しめます。

このように、海外法人を使うことで得られるメリットはとても大きいのです。

海外移住してから、海外法人に譲渡すれば、自分にかかる所得税もゼロにできる!

さらに、節税する方法があります。

先ほど、個人から法人に暗号資産を譲渡する際、「①暗号資産投資で利益が発生している場合、この時点で所得税納付は必要」と書きましたが、海外移住してから法人に譲渡すればこの所得税を回避できます。

このメリットは、別の記事「暗号資産投資家は海外移住で最高55%の重税を回避可能?」で書いたので、是非お読みください。

いずれにしても、財産で我が子を苦しめたくはありません。いつ何が起こるか分かりません。念のための準備をしておきましょう。