goc/iStock

ITエンジニア、クリエイターなど、別の会社でも通用するポータブルな能力の高い人の中には、会社の正社員ではなく、フリーランスとして仕事する人が増えています。

オフィスに行く必要がなく、インターネットでつながっていれば仕事をできるのであれば、増税大国の日本に住んで仕事をする必要はないでしょう。

フリーランスはタイ移住で節税できるが、タイエリートビザ(約360万円)は、少し高い!

前回記事で、フリーランスが税金をゼロにする方法を書きました。

そうは言っても、タイエリートビザは、5年用ビザで90万バーツ=約360万円します。

居住権を金で買えること、タイは香港やシンガポールと比べて物価が安いことを考えれば、十分にお得とは思いますが、高いと感じる人も少なくないでしょう。

そこで、別の移住先も探してみました。マレーシアです。

マレーシアの首都クアラルンプールは日本人に住みやすい大都市!

外務省の2023年10月1日付のデータで、クアラルンプールに住んでいる日本人は9,889人、日本人51,407人が住んでいるバンコクと比べると少ないです。

とはいえ、クアラルンプール市内で最も多く日本人が住むと言われるモントキアラなどには、プールやジムの付いたコンドミニアムが立ち並んでいますし、スーパーマーケットやレストランも多く、生活しやすいと思います。

クアラルンプール、ペトロナスツインタワーを望む夜景

マレーシアのビザの定番MM2Hは一気に使いにくくなった!

マレーシアに長期滞在する方向けのビザとして有名なのは、MM2H(My Malaysia 2nd Home)です。

MM2Hは、マレーシアの会社に雇用されているなどの条件が不要で、簡単に取得できましたから、海外生活をしたい人、FIREしたい人が飛びついたのも当然です。

しかし、コロナ禍があけ始めた2021年、MM2Hが復活した際、金融資産が150万リンギット(約4500万円)以上、毎月の収入が4万リンギット(約120万円)以上と、ハードルが一気に上げられてしまいました。これでは日本人移住者には使いにくいでしょう。

マレーシアのデジタルノマドビザは低コスト!

しかし、その約1年後の2022年10月、ITエンジニアやクリエイター向けの「デジタルノマドビザ」がマレーシア政府により新たに発表されました。

ITエンジニアやクリエイター向けビザですが、その配偶者・子供もビザを取得できます。

何より、デジタルノマドビザの嬉しい点は、MM2Hの条件改正で厳しくなった金額的なハードルが、年収US$24,000(約332万円)以上という非常に低くなっていることです。

マレーシア国外に法人を作って、その法人で仕事を受ける!

マレーシアデジタルノマドビザを申請する際、リモートワーカーかフリーランスとして6か月以上の契約を結んでいることが要件とされています。

クライアントから自分が直接に受注する契約でも構いませんが、6か月という長期契約を結んでもらうのは難しいかも知れません。

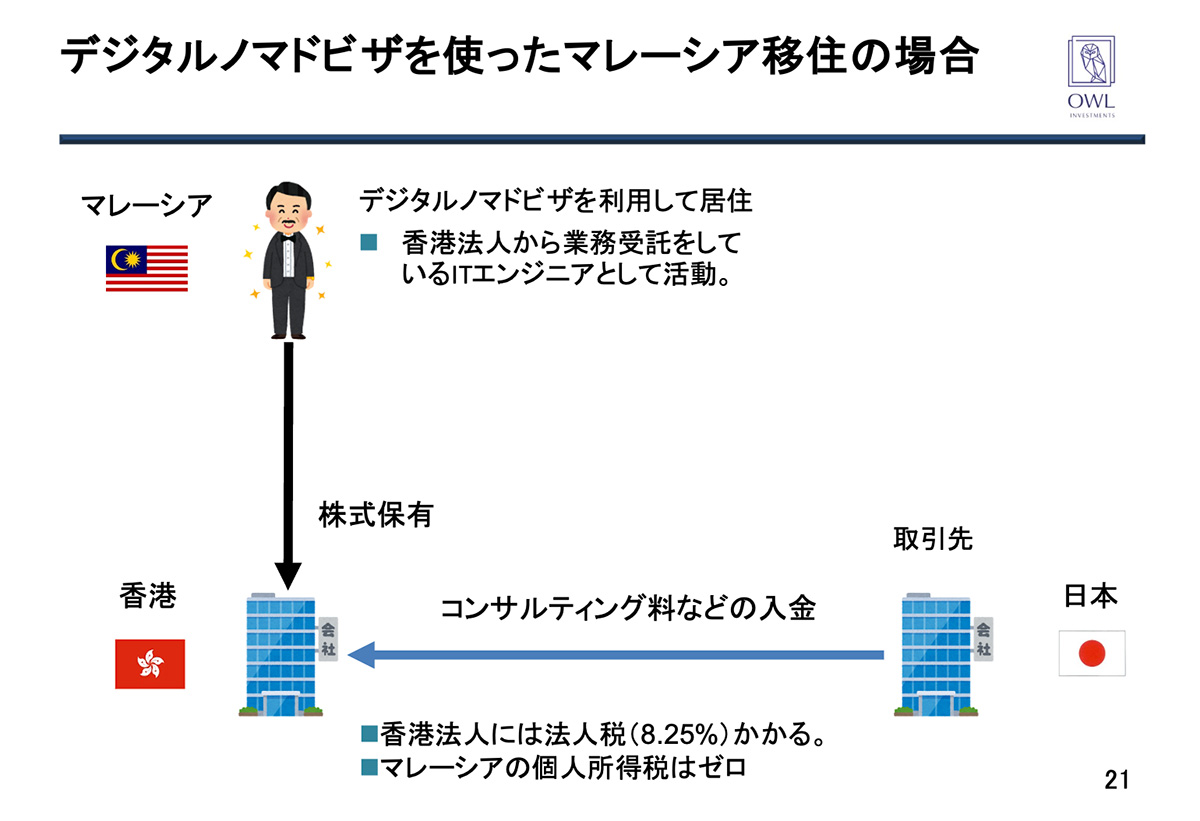

その場合、クライアントから仕事を受注するための会社をマレーシア国外(たとえば香港)につくり、その香港法人とマレーシア在住の自分(個人)との間で6か月間の業務委託契約を結ぶ形が良さそうです。

香港法人としては、所得(売上―経費)に対して、法人税(所得200万香港ドル=約4000万円までの分は8.25%)がかかります。

一方、マレーシアに住んでいる自分(個人)はどうでしょうか?

デジタルノマドビザを発行している政府機関(MDEC)のウェブサイトにあるFAQによると、フリーランスとして仕事をしている場合、その報酬をマレーシア国内に持ち込まないのであれば、マレーシアでは課税されないということになります。

以上をまとめると:

- どの国・地域に法人を設立するかによって税率は異なるが、仕事を受注する会社の法人税はかかる。

- その法人からフリーランスとして受注している自分は報酬を受け取るが、マレーシア国内にその報酬を持ち込まない限り、マレーシアの個人所得税はかからない。

ということになります。

仕事受注のための法人は、香港法人?シンガポール法人?

節税をどこまで徹底できるかは、仕事を受注するための法人をどこに設立するか次第ということになります。

マレーシア国外で法人税率の低いところに作るのが良いのですが、ぱっと思いつくのは香港とシンガポールでしょう。

税率的には大きく変わらないので、どちらでも良いと思います。ただ、法人を設立した後で銀行口座を開設することの難易度を考えると、香港の方が使い勝手がよいと思います。

九龍半島側から香港島の中心街を見る

英領バージン諸島(BVI)法人であれば、無税も夢じゃない!

さらに、仕事を受注するための法人を、タックスヘイブンとして有名な英領バージン諸島(BVI)などに法人を作れば、法人税率0%・個人所得税0%も理論上可能になります。

しかし、仕事の依頼する会社から見て、依頼先がBVI法人だと不安になるかも知れません。また、将来日本に戻った後、海外に住んでいた時期の所得について税務署・国税局から聞かれた場合、その時期の所得について証明する公的書類が全くないことになってしまい、税務署・国税局への説明が難しくなりそうです。

この点を考えると、所得に8.25%の法人税はかかりますが、香港法人で仕事を受注するのがベストだろうと思います。

■

私たちOWL Investmentsは、節税目的で海外移住するフリーランスをお手伝いしています。ぜひ、弊社サイトをご覧ください。