高市首相はバラマキ批判をものともせず、21兆円の大型補正予算を組んだ。インフレの最中に景気刺激策をとるのは前代未聞であり、安倍首相でさえやらなかった。アベノミクスは放漫財政ではなく、プライマリーバランスの赤字は縮小したのだ。

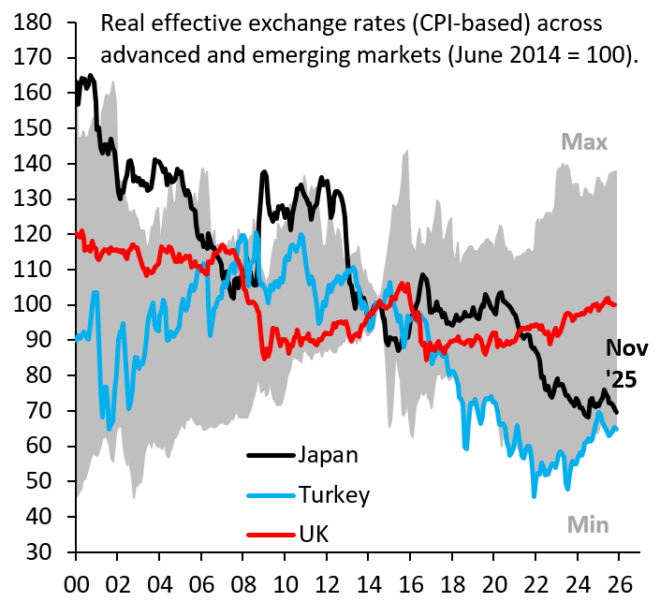

高市政権の前から円の実質実効為替レートは、ハイパーインフレの起こったトルコのリラと同じぐらい低くなり、円の購買力は大幅に下がった。高市政権のバラマキ財政は円の信認を毀損し、日本人をさらに貧しくするものだ(2024年6月の記事の再掲)。

日本とトルコとイギリスの実質実効為替レート(Robin Brooks)

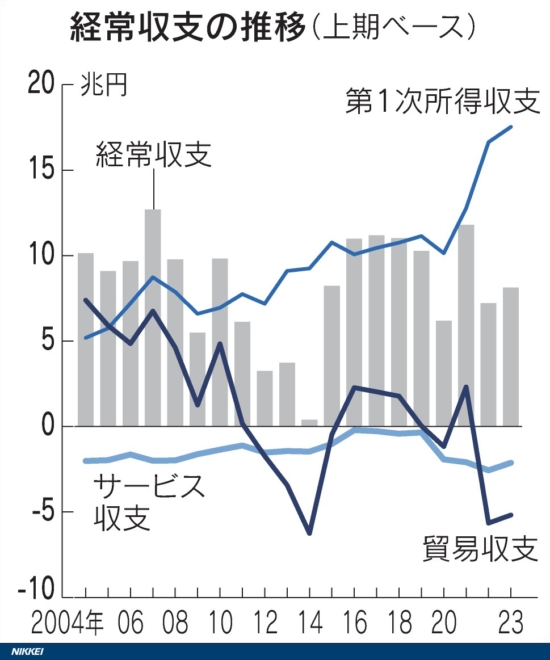

ところが高橋洋一氏は貿易収支だけ見て「円安はいいことだ」という。彼の持ち出すのは、近隣窮乏化という古い話だ。これは輸出品の価格が下がって輸出企業がもうかるという話だが、黒田日銀が激しく円安誘導しても貿易収支は赤字になり、日本の成長率はG7で最低になったのだ。

黒田日銀が産業空洞化を促進した

これは円安で輸出を増やそうという黒田総裁のねらいがはずれ、産業空洞化が始まったためだ、と2014年に早川英男氏と小幡積氏と私は指摘した。大企業は海外生産して収益を海外で再投資し、海外法人が納税するので、日本には帰ってこない。

直感的にいうと、パナソニックが液晶テレビを中国の現地法人で製造して日本に輸入すると貿易赤字は増えるが、現地法人をあわせた連結経常利益は上がるので、パナの株主にとっては悪くない。このような投資収益を第1次所得収支と呼ぶ。

このとき日銀の黒田総裁は、記者会見で突っ込まれて「工場の海外移転は一時的な現象で、円安が定着したら帰ってくる」と答えていたが、帰ってきたのはアイリスオーヤマぐらいだった。貿易収支は赤字が続く一方、海外投資(第1次所得収支)の黒字は増えた。

図2(日本経済新聞)

図2(日本経済新聞)

空洞化は2000年代から始まっていたが、2010年代に激化した大きな原因は過剰流動性である。黒田日銀が大量に供給したマネタリーベースは資金需要のない国内には流れず、投資の旺盛なアジアを初めとする海外に流れたのだ。この時期の邦銀の海外融資は、絶対額で世界最大だったが、国内には資金需要がないのでゼロ金利のままだった。

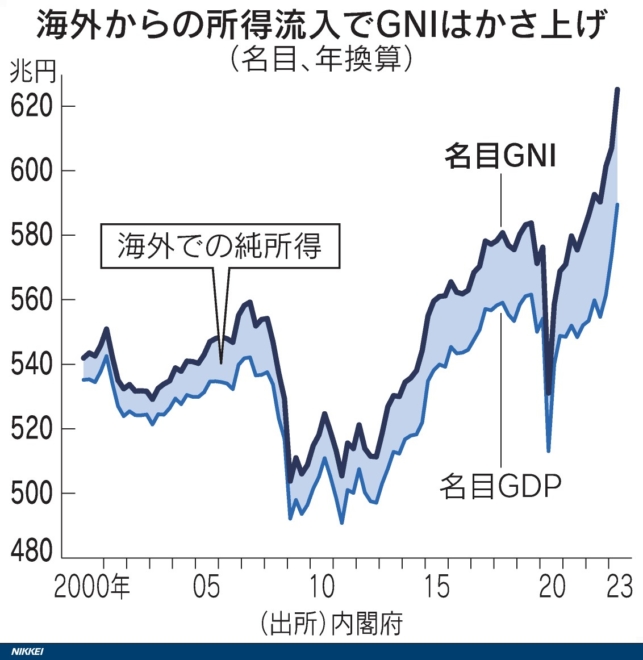

日本経済新聞

円安は労働者からグローバル企業への所得移転

これは必ずしも悪い話ではない。GNI(GDP+所得収支)は2010年代に大きく増え、日銀のチープマネーがグローバル企業の海外進出を支援したことがわかる。円安は外貨高なので、海外法人の利益を円建てで換算すると連結経常利益は上がる。法人税率もアジアで払ったほうが安いので、企業は日本に帰ってこない。

しかしGDPとの差は拡大し、日経平均株価(グローバル企業が多い)は上がるが、国内の中小企業の業績は不振で、賃金も上がらない。所得収支は国内の雇用に結びつかないからだ。黒田総裁がねらっていた

量的緩和→円安→貿易黒字→景気回復→製造業の日本回帰

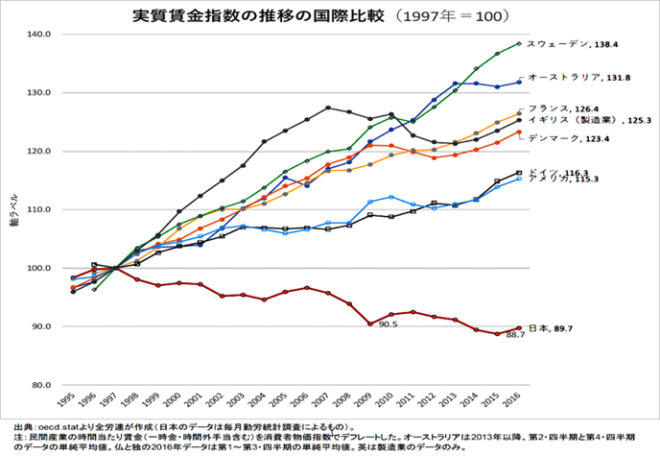

というシナリオは崩れてしまった。円安でインフレになっても国内の雇用が増えないので、実質賃金は下がる。高齢化で再雇用が増えたので就業人口は増えたが総労働時間は減り、GDPは上がらず、輸入価格が上がってインフレになる。円安は労働者からグローバル企業への所得移転なのだ。

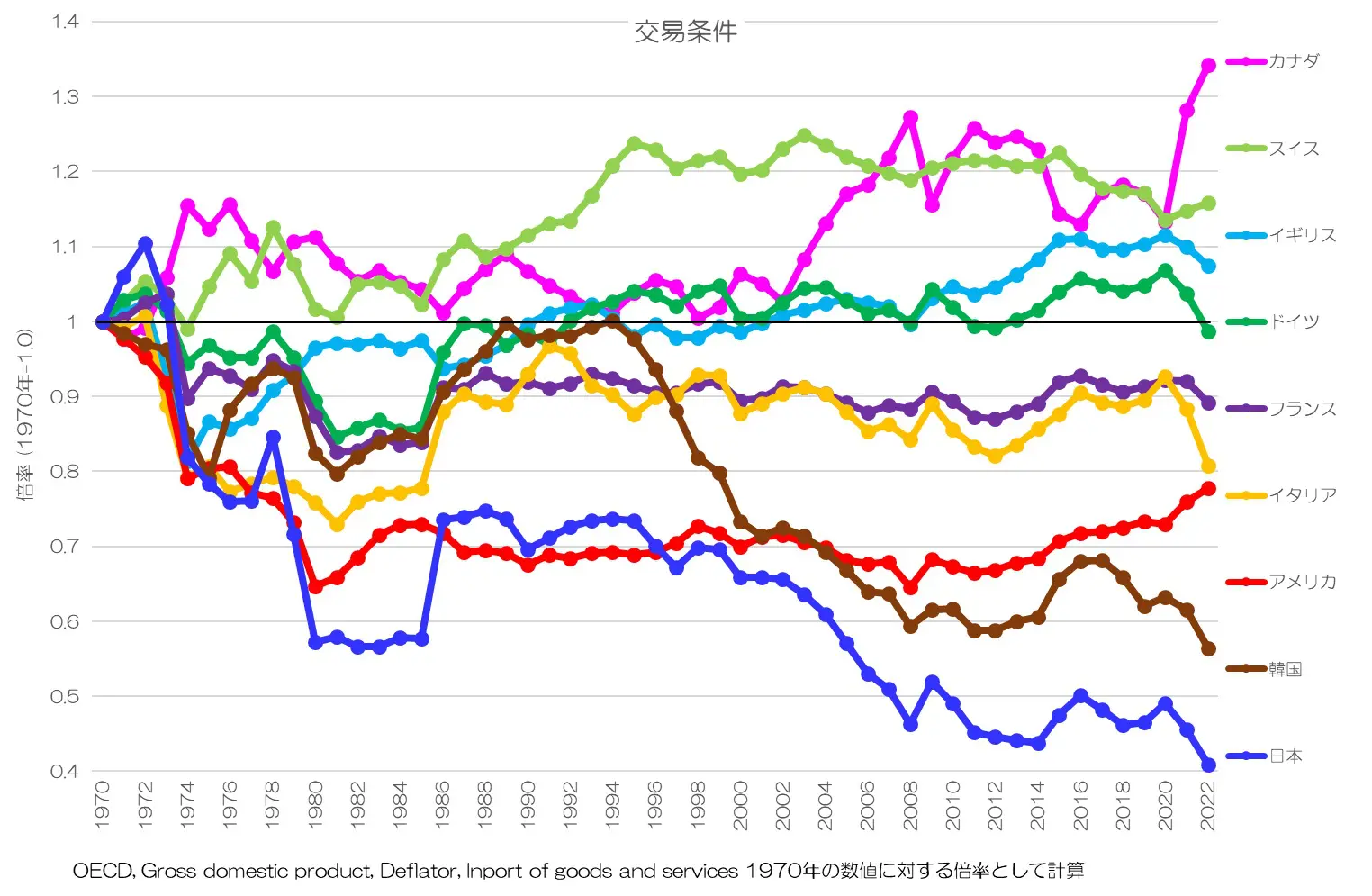

マクロ経済的には輸出企業の収益が上がる一方、円の購買力を示す交易条件が悪化したので、海外から原料輸入するエネルギー産業や国内製造業の収益は悪化した。同じお金で買える物でみても、日本人はG7でいちばん貧しくなってしまったのだ。

アベノミクスによる円安が「自国窮乏化」をもたらした

今の円安は、金利差だけでは説明できない。本質的な問題は日本の生産性を支えていた製造業が海外に逃げてしまい、国内には規制に守られて生産性の低い非製造業だけが残ったことである。結果的には、アベノミクスは大幅な富の海外移転だった。日本の対外純資産は418兆円と、世界最大である。

これほど短期間に政府が急激な産業空洞化を起こしたのは珍しい。「オフショアリング」はアメリカでは政治的争点になり、州政府が企業の海外移転を禁止したこともあるが、安倍政権は企業を海外に追い出し、円安で自国窮乏化を実現したのだ。

高市政権のバラマキ財政は、安倍政権の劣化コピーである。2010年代のような需要不足の時期なら財政赤字で需要を刺激する政策には意味があったが、今インフレ率は3%を超え、明らかに需要超過である。ここで21兆円も総需要を増やすと、さらに物価が上がり、通貨価値を毀損して円が下がり、日本人は貧しくなるだけだ。