今回の世界同時株安の発火点は日本である。アメリカにはこれといった材料はなかった。日銀の利上げのサプライズで円キャリートレードの巻き戻しが起こり、それによってアメリカ株が売られたのが原因だ。

焦点:世界株安、米経済見通しよりキャリートレード巻き戻しの影響大 https://t.co/couVbmXQTd https://t.co/couVbmXQTd

— ロイター (@ReutersJapan) August 6, 2024

円キャリートレードとは

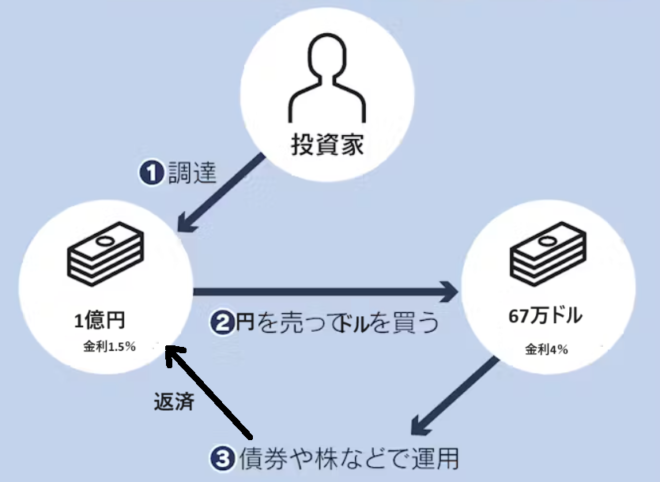

キャリートレードを知らない人も多いので、ちょっと解説しておこう。いま1ドル=150円だとすると、日本の銀行から1億円借りると、約67万ドルの米国債を買える。日本の短期プライムレートは1.5%、2年物米国債の利回りは4%だから、金利差は2.5%。1年後には米国債は69万ドル=1億400万円で売れ、1億150万円返せばいいから250万円もうかる。

円キャリートレードのしくみ

もちろんこれは為替レートや金利が一定の場合で、この間にドルが2.5%下がると、このもうけはパーになり、今回のようにそれ以上さがると損してしまう。また日本の金利が上がると、差益が出なくなる。

キャリートレードは、金利差が大きく為替レートが安定しているときほどもうかる。BISによると、2021年末以降、円キャリーが急激に増え、クロスボーダーの円借り入れの残高が7420億ドル(107兆円)増えたという。

これは黒田日銀がゼロ金利の資金を大量にばらまいたからだ。しかも植田総裁が利上げに慎重だったため、投機筋は大量の円資金を借り、それをアメリカ株式などに投資した。この過剰流動性のおかげで、日経平均はマネタリーベースと並行して上がった。これは1989年のバブル崩壊前と同じパターンである。

#日経平均、今日は反発でスタート。添付グラフから #1989年 との対比が一目瞭然。#黒田前日銀総裁… pic.twitter.com/FRe8sZQrbM

— 大塚耕平 (@kouhei1005mon) August 6, 2024

変動相場制の盲点がフリーランチを生んだ

今年1~3月期の成長率がマイナスになったため、今回は日銀は利上げを見送るという見方が強かったが、政策金利を0.25%に上げるサプライズで株安になり、外資が円キャリーで買った米株を売ったためにアメリカも株安になった。

このように外為市場を通じて日本のショックが海外に伝播するのは、変動為替相場の設計から考えるとおかしい。固定為替相場の時代には、たとえばアメリカの金利が下がると投機筋がドルを売って円を買うので、日本は円高を防ぐために金利を下げた。

このように金融政策が外為市場を通じて影響を与えるので、為替レートを変動させ、金利の低い国の通貨が下がるようにしたのが変動相場制である。これによって各国の金融政策は独立し、日本が金融緩和しても他国は自由に金利を設定できる。

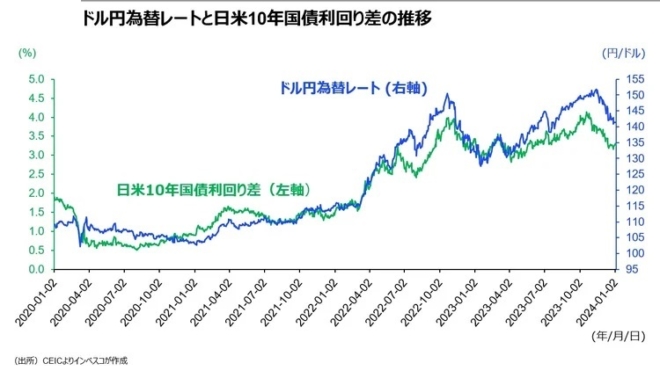

ところが円で借りてドルで投資する円キャリーが増えると、日米の金融政策は独立でなくなる。理論的には円キャリーの利益がなくなるまで円が上がるはずだが、最近は逆に日米金利差(実質ベース)が拡大すると円安になっている。

金利差と為替レート(インベスコ)

その原因は、アメリカの金利がインフレで上がっているのに対して、日本がゼロ金利から脱却できないため、円キャリーのドル買いが増えたからだ。ヘッジファンドなどは大量の円を借りてドルに投資し、ほとんどフリーランチで巨額の差益を出した。

黒田日銀のばらまいた過剰流動性が世界を混乱させる

日銀にとって問題なのは、インフレ目標にこだわって低金利を続けると、円キャリーが増えて円安になるトレードオフである。インフレ目標は日銀にとっては大事だが、国民にはどうでもいい(それに2年以上も超過達成している)。政治家は物価を下げる「物価高対策」を求めている。

この板ばさみになった植田総裁は、9月の自民党総裁選の前に政治的に厄介な利上げをやってしまおうと思ったのではないか。だがこれは国内政治にうとい外資系ファンドには不意討ちとなり、円キャリーの巻き戻しでアメリカ経済に影響を与えてしまった。

The $20 Trillion Carry Trade Has Finally Blown Up https://t.co/dsowUqLnsj

— zerohedge (@zerohedge) August 5, 2024

だから今回の世界的な混乱の原因はマネタリーベースをばらまいたまま後始末もしないで逃げた黒田前総裁であり、その後始末をした植田総裁は被害者である。円キャリーはまだ半分しか巻き戻されていないので、世界経済の混乱はまだ序盤である。国会が閉会中審査で植田総裁を呼ぶなら、黒田前総裁も呼ぶべきだ。

投機は悪ではないが、それによって金融政策が混乱したり、実体経済が影響を受けたりすることは好ましくない。日銀は2%のインフレ目標を必達とは考えないで、為替ターゲティングを設定してはどうか。これは日銀法を改正してもできる。

今年おこなわれた合計15兆円の為替介入は、日銀が利上げすれば必要なかった。介入の権限が財務省にあるのは、意思決定が混乱する原因である。日銀法を改正して、為替のコントロールを日銀に一元化すべきだ。

また変動為替相場ができたころに比べて円キャリーのようなクロスボーダーの借り入れが大幅に増え、各国の金融政策を制約しているので、為替投機に課税するトービン税のような規制も検討に値する。将来はERM(欧州為替メカニズム)のようにゆるやかな為替レートのレンジを決める日米協定も考えられる。