Theerayut Kaenthao/iStock

先日、なぜ多くの人が内部留保が悪いというのかわからない、という投稿をした。

内部留保については前回述べたように、現預金や固定資産などの「財産面との混同」と人件費や法人税などの「費用面との混同」の2側面があるが、今回はこの財産面、特に現預金との混同について書いてみたい。

実は先の投稿に対して、あるコメントをいただいた。

そのコメント主の方は、

「新規の投資機会に素早く対応するためにも、事故や環境悪化などのリスク要因に対応するためにも、社内に一定の金額を積み立てておくことは悪いことではない」

とおっしゃっていた。これは、「内部留保増≒リスク対策≒現預金確保」というような誤解を生みかねない表現である。

コメント主様はすべての内部留保が現預金だとおっしゃっているわけではないし、たぶん私の真意はご理解されていると思うのだが、さらっと読むと、私が先の投稿で問題にした「内部留保増と現預金増を混同」したようにみえる表現である。

多くの投稿に意義あるご意見をコメントされているコメント主様を非難するつもりはまったくないのだが、コメント主様も私の問題提起に対してこういう表現をされるということは、私以外のすべての方かもしれないが、ここの部分がかなり大きな財産面の誤解原因なのではないかと思い始めた。

※ 私はfacebookをやらないのでコメントに返信できず、コメント主様にお礼ができずこの場を借りてお詫びいたします。

先日、私の投稿を息子の知人の経営学部生に見せたら、「内部留保という単語が、会計用語ではない都合のよさを優先してできた単語であるがゆえに、現預金が多いという表現の代わりに内部留保が多いという混同された使われ方になっているのだろう」と、正しくはあるが身も蓋もない話になってしまった。

ではあるが、やはり私はここに警鐘を鳴らしたい。でないと、何が問題なのか見えなくなってきて、減るとは限らないのに現預金を減らすために内部留保に課税しよう、などというおかしな議論になってしまう。

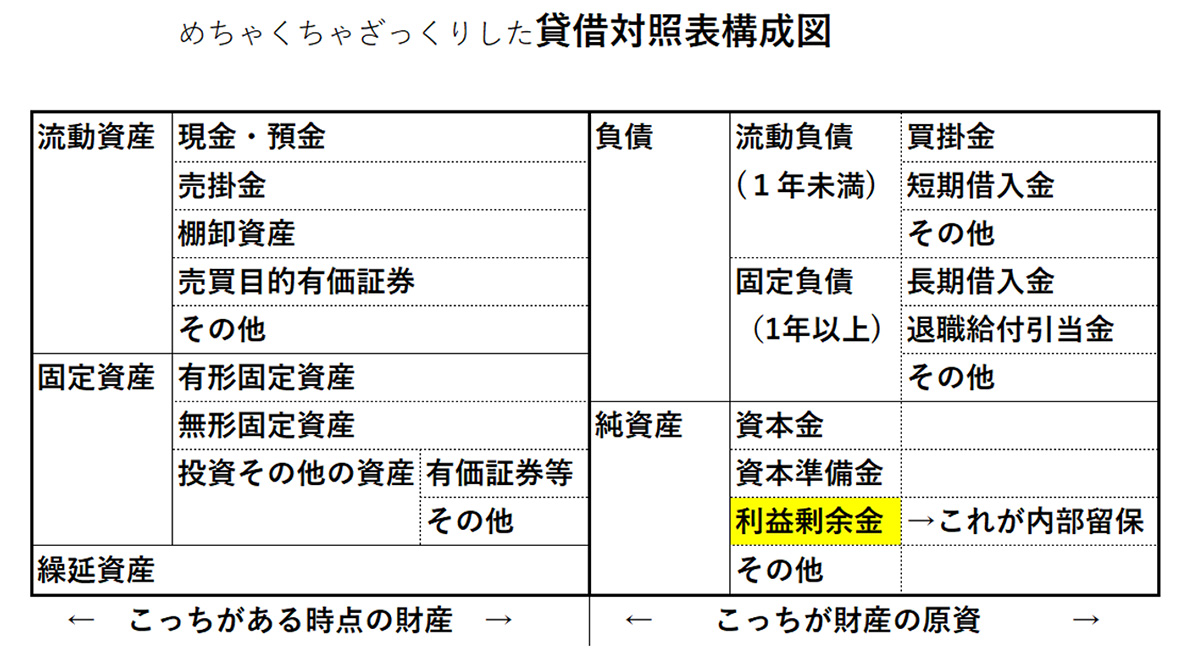

現預金に関する話の前にカンタンに前回の投稿をおさらいすると、内部留保は貸借対照表の貸方(右側)の利益剰余金等のこととされており、これは、借方(左側)の現預金・固定資産・持ち株などと一対一で対応するものではなく、現預金が多いことの原因は内部留保とはいいきれない、ということを述べた。

また、人件費や法人税などの費用を除いた後の利益の積み上げが利益剰余金(=内部留保)であり、人件費の安さ・法人税の低さは利益増(≒内部留保増)の原因であって内部留保増が利益増の原因ではないことを申し上げた。つまり、配当を増やすことや借金の有効活用を促す以外で内部留保を悪者にする意味はないと述べた。

そのうえで、内部留保が各問題点の原因ではないにもかかわらず、内部留保と他の問題をあえて混同して語ったり、またあえて個別の問題点を語らずに内部留保を問題視することの理由がわからないと書いた。

たぶん、「内部留保=現預金」という誤解を生んでしまう原因は、利益があるから利益剰余金という内部留保が積み上げられ、それを原資に現預金を蓄えたり、投資をすることができるという関係があり、「借金や増資をしない限りは」内部留保がないと現金が蓄えられないし、配当するには現預金がないとできないからであろう。

だから、「内部留保≠現預金」なのに、「内部留保=現預金」となりがちなのである。この関係は事実ではあるが、内部留保が必ずしも現預金になるわけではなく、有効な投資に使われるかもしれないし、内部留保に関係なく投資を減らせば現預金はできるのである。

しかしいったん頭の中で「内部留保=現預金」となってしまえば、先の学生が言うように、内部留保が専門用語ではないだけに、いろんなお考えの人が都合のいいように混同できるのだろう。

しかしこういうことをしていると、本来、現預金や投資など、個別の問題で対処しないと解決できないことが、内部留保を減らせば解決できるように誤解されるのである(正確には、一部は解決できるかもしれないが弊害の方が多いかもしれないということである)。

ここをもう少し深堀するために、なぜ内部留保がたまるのかを経営者の目から見てみたい。

利益剰余金という内部留保は利益が出た証であり、内部留保が多いということは、わが国ではそれが株主に還元されずに比較的多く残っている、ということである。

それが過剰であるということで問題になっているのだが、なぜ経営者は配当や自社株購入で利益を株主に還元しようとしないのだろう。そうしない理由を考えることで、本当に「過剰な内部留保確保の解消が課題解決になるのか」を考えてみたい。

日本には「物言う株主が少ないので配当圧力が少ない」ということが前提としてあるのだが、経営者が配当をしない理由は以下のようなものではないだろうか。

① 会社の財産をうまく活用し、積極的に投資してさらに利益を上げたい(ROA、つまり総資産利益率を上げたい)のだが、その際、財産を積極的に使う元手の確保策として総資産を増やすという手もあるが、そうすると増資か借金となる(ROAも若干悪化する)。しかし、内部留保があるので、返還義務や利子支払の必要性がある借金などで総資産を増やすのではなく、利益を株主に配当せずに活用したい。

さらに、もっと財産を少なくして効率的な経営をしたいなら、内部留保を減らすという手もある(ROEつまり自己資本利益率が向上)が、総財産を減らすためには、上記と同じ理由で、利益剰余金より金のかかる借金という元手を先に減らしたい(結果的には、ROEが低下するが、自己資本比率は向上する)。

② ①により、業績を上げることで、ひいては株価を上昇させることになり、もっと長期的な株主の利益に貢献したい。

③ 内部留保を配当に回さずこれを元手に現預金を残し、いざというときのためのリスク対策資金としたい。

④ 総財産が大きいほうが、いい加減な経営をしていても現預金だけでなく投資にもちゃんとお金はまわる。なので、適当な企業経営が非難されにくいために内部留保をそのままにしたい。

⑤ 経営が苦しいので、配当を出して総財産を減らすようなことはせず、将来の原資にしたい。

⑥ (小さい会社に多い話だが)配当を出せば株価が上がり、個人経営者にとっては相続対策にならず、また、法人税・経営者の所得税・住民税と多くが税で持っていかれる。そのうえ配当は損金計上できない。

・・・こういったところであろうか。

⑤については、利益剰余金の過剰な積み上げの問題の話をしているのでここでは問題ないと考える。

⑥は、経営者の保身という意味では経営者のリスク対策と言えようが、ここは内部留保が問題という意見には違和感がなく、解消の声をあげてもいいだろう。

しかし、①(②)については、会社の成長と株主の利益にあてるための対策であり、特に①は借金が少なければ返済の心配がないという意味でリスク対策でもあり、多少過剰であっても問題が生じるものではなく、「自己資本比率の向上」として否定されるものではないし、ROA(総資産利益率)は悪化はしない。ただしこれには、自己資本比率の向上は借金という経済活動を円滑にせず、かつROEの低下は株式投資意欲を阻害する、という意見があるかもしれない。

③は、「リスク対策のために現預金を蓄える元手として内部留保を温存する」ということであり、確かにこの目的で現預金を蓄えるために内部留保を配当しないことが、リスク対策として許容できる以上に多ければ、効率的な経営を妨げる。たぶん、まともな経営者なら内部留保に関して①~③の感覚をお持ちだろうと思う。

④はとんでもない話であるが、なんとなくありそうである。いわゆる放漫経営というものであろう。これが原因で内部留保が過剰であれば、「ROE(自己資本利益率)が低く資本効率が悪い」という問題を引き起こす。

この③と④が内部留保悪者説の元凶であろう。コメント主もおっしゃりたかったのはこういうことであろう、と思う。

では、いろいろある内部留保がたまる原因の中で、①(②)は自己資本比率向上の行き過ぎを問題としない限り過剰であっても問題ではない。逆に求められるかもしれない。

内部留保が多い主な原因が、この①~④かもしれないということを考えたとき、過剰になり問題になるのは③④である。とすれば、過剰であれば問題があるこれらについて、問題を解決するために内部留保を減らせばいいのだろうか。内部留保を減らす、という対策は上策であろうか。

対策すべきは内部留保の多さではなく、その目的、つまり内部留保を使って蓄えた財産の配分の問題や現預金の多さではないだろうか。つまり、これらの問題は内部留保が過剰だからではなく、それらを元手に現預金などの財産をどう持つかという問題でだからである。

③についてわかりやすく言えば、事故や環境悪化などのリスクに対応するために必要なのは、内部留保ではなく、現預金であると言えばいいだろうか(先に述べたコロナの時のことをお考えいただければいいかと思う)。

もう少し言えば、もし経営者が、事故や環境悪化などのリスク要因に対応するために現預金をいっぱい保持したいと考えたとき、借金してまでしようと思わないかもしれないが、増資により財産の総額を増やし現預金を増やすこともできる、それができないとすれば、内部留保を減らさずに固定資産や株などへの投資を減らし、現預金を確保することになるかもしれない。

また、④の放漫経営により内部留保が過剰になるケースについても、財産を有効活用していないことにより起こるわけで、これによって引き起こされるのは貸借対照表の左側の財産の配分(いかに投資に使うか)の問題であり、現預金を有効な投資に向けれなければ内部留保を減らしても改善はしない。

さてこれでわかるように、財産面に関して内部留保の過剰を問題にしてこれを減らそうということの本質は、財産の有効活用ができていないということであるが、これの対策のために、内部留保の側から対策しても(減らしても)改善はしない。

とすれば、なぜ現預金の問題だとか、放漫経営を隠すための総資産過大だ、とストレートに言わず、リスク対策などと表現を誤魔化し、内部留保が多いと言って問題を隠すのだろうか。

誤解のところで書いたように、内部留保があるから現金を蓄えられる、という関係があるが、内部留保という元手は、現預金によるリスク対策以外の活用も可能なのにその元手を減らすことで解決しようとするのは、逆ではないか。

個々の問題点を解決することで結果的に内部留保が減るかもしれないというのが正常な流れである。内部留保を減らす圧力は、現預金を確保したい経営者にとっては、現預金を減らすのではなく投資意欲をなくすことになるかもしれない。

リスク対策ではなく、とにかく株主の利益をもっと増やしたい、つまり配当をもっとすべきと主張される方の意見なら、内部留保が問題だということに違和感はない。しかしこのときでも、配当すべきと言わずに内部留保の大きさを声高に言うのは、誤魔化しというか不信感でしかない。

人件費や法人税、内部留保課税については前回述べたので、今回再掲はしないが、内部留保が大きすぎることと現預金の関係を混同して考えることは、本来やるべき問題点の解決から遠ざかることにならないか。

敗戦を終戦と言い換え、暗殺を銃撃と言い換えるやり方に似ていると思うのは私だけであろうか・・・言いすぎかな。

マスコミは煽るだけなので無視するとしても、「もっと株主に還元すべきと主張する人」以外で、こういうことはとっくに理解していて経理に詳しいと思われる専門家や政治家が「あえて内部留保を悪者にする」理由は、本当にいったい何なのだろうか。

※ 先に書きましたように私はfacebookをやらないのでコメントに返信できませんが、いただいたコメントはしっかり読ませていただき参考にさせていただきますのでよろしくお願いいたします。

■

田中 奏歌

某企業にて、数年間の海外駐在や医薬関係業界団体副事務局長としての出向を含め、経理・総務関係を中心に勤務。出身企業退職後は関係会社のガバナンスアドバイザーを経て、現在は隠居生活。