malerapaso/iStock

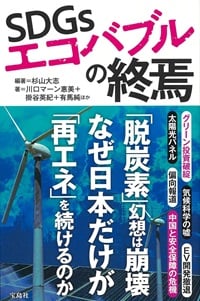

引き続き、2024年6月に米下院司法委員会が公表した気候カルテルに関する調査報告書についてお届けします。

今回は日本企業(特にサステナビリティ部門の担当者)にとってとても身近な事例を紹介します。

気候カルテルは、企業経営陣を拘束し、企業の言論の自由や請願の自由を封じるなど、企業に炭素開示と削減の約束を強制し、圧力をかけている。これらの要求はいずれも「気候カルテルの共謀戦略からの離脱を検出し、阻止すること」を目的としている。

経営幹部レベルでは、「企業の温室効果ガス削減目標の達成に向けた進歩」を「上級経営幹部の報酬制度」に組み込むよう強制している。取締役会レベルでは「気候変動リスクの管理に対する取締役会の監視」を求めており、これには「気候変動の責任を負う取締役会レベルの役職」が含まれる。どちらの要求も、株主の利益と最善の利益のために企業を管理する取締役会の自由を侵害している。

これらはESGアンケートのG(ガバナンス)項目で必ず聞かれる設問であり、企業のサステナビリティ部門の担当者にはおなじみの内容だと思います。

気候カルテルは、化石燃料会社が気候規制に対応できていないとする主張や、この規制を妨害する主張をやめるよう要求している。またパリ協定の目標と各企業の気候戦略が一致するように、企業に情報開示を強化するよう求めている。つまり、気候カルテルは、企業の言論や請願を、パリ協定の目標に沿った活動のみに制限しようとしている。

やや分かりづらい文章ですが、化石燃料会社がCO2排出量を削減できないと主張したり、CO2排出規制を緩めるよう政府に要請するロビー活動を気候カルテルが封じ込めている、ということです。さらに、企業の意思表示や情報開示をパリ協定の1.5℃目標に整合する内容のみに制限している、と報告書は指摘しています。つまり、日本のこちらやこちらなどはまさに気候カルテルの思惑通りに産業界側が踊らされている、と言えそうです。

ところが、本家の気候カルテルが崩壊しつつあるというのに※)、日本の産業界ではこうした脱炭素ロビー活動が新たな利権となって残り続ける、という捻じれが起きています。嘆かわしい限りです。

※)この一年ほどで気候カルテルからどんどん資産運用会社や保険会社が逃げ出しています。組織名称もCA100+、GFANZ、NZAM、NZBA、NZIA、NZAOA…などなど、たくさんあってとても覚えられないし、そもそも覚える必要もなかったということです。

気候カルテルは、好ましくない企業から投資を引き揚げるのではなく、「関与」を通じてその企業を変えようとしている。気候カルテルの見解は、「投資を引き揚げることは、単に資産をある企業から別の企業へ移すだけなので、実際には脱炭素化には役立たない」「投資家が売却したら、もはや企業の取締役会に圧力をかけることはできない」のである。

報道やセミナー等で必ず「ESG投資は世界の潮流。企業はESGに取り組まないと資金調達ができなくなる」などと言って企業が脅されますが、これがフェイクだということを米下院の報告書が示してくれました。

たしかに石炭や石油などのビジネスに対する投資引き揚げはあったのかもしれませんが、これはESG評価など関係なく化石燃料ビジネスだからという理由だけで行われた短絡的なダイベストメントでした。

つまり、直接化石燃料を取り扱わない大多数の企業にとってESG評価など無意味なのです。気候カルテルは、脱炭素に向けて企業を脅迫することはあっても投資を引き揚げることはありません。彼らの目的は企業への影響力の行使だからです。

したがって、膨大な量のESGアンケートに回答しても、どんなにぶ厚い非財務報告書を作成・公表しても、株価上昇にはつながりません。仮につながっているのだとしても、機関投資家側からそのフィードバックがないので企業側による効果測定は不可能です。

この点については筆者も2021年6月時点で指摘していました。

企業側が多くの手間と時間をかけて対応しても、ESG投資商品の銘柄選定で大きな要因となるのは従来の投資商品と同じく利益率や成長性や技術力なのです。加えて、投資銘柄に選定されたか否かの回答もありません。仮に選定された場合でも、3か月や半年ごとに銘柄が入れ替わることや、同じESG投資商品内での組入比率も変動することなどから、企業側では資金調達効果を把握することが極めて困難です。

ESG調査のSとGの項目では、企業としての倫理観や誠実さ、透明性、説明責任などが問われます。そうであればESG調査を行う側も、銘柄選定結果の回答は当然のこととして、仮に3か月後や1年後に銘柄から外れた場合は組み入れられていた期間の資金調達効果を集計して都度フィードバックするなど、企業側への配慮があって然るべきだと思います。現在のESG投資選定プロセスにおいて、調査側が誠実さや説明責任を果たしていると言えるでしょうか。

繰り返しになりますが、本家の気候カルテルが崩壊中なので、もはや日本の金融業界や産業界がESGに振り回される必然性はありません。付加価値ゼロのESGに取り組んでも生産性が低下するばかり。日本企業は本業に注力して競争力や収益性を高めることで投資家に報いるべきではないでしょうか。

■