前回はESG投資商品と通常の投資商品に大きな違いがないことを論じましたが、今回は銘柄選定のプロセスについて掘り下げてみます。

primeimages/iStock

いわゆる「ESG投資」というのは統一された定義がなく、調査会社や投資商品によって選定基準が異なります。選定方法としては大きく分けると2種類になります。ひとつはネガティブスクリーニングやダイベストメントと呼ばれる手法で、ガソリンや石油、石炭、原子力、タバコなど特定の産業への投資を控えるものです。もうひとつは、企業の開示情報やアンケート調査、エンゲージメント(対面でのヒアリング)によって対象企業のESGパフォーマンスを評価する方法です。

前者は2000年代から(当時はESG投資ではなくSRI:Socially Responsible Investment、社会的責任投資と呼んでいました)行われている古典的な手法ですが、これは言わば評価者の主観でしかありません。たとえば日本の世界最高効率の石炭火力発電から投資を引き上げて途上国への輸出がなくなれば、他国の粗悪な石炭火力発電が広がってCO2や大気汚染物質の排出が増えてしまいます。仮にこれまでのダイベストメントが主観ではないとした場合に、では自動車は?アパレルは?食品は?化学は?製薬は?…どの業種もCO2を排出します。これらの業種への投資を是とするのであればそれもまた主観ではないでしょうか。近年よく持ち出されるのはEUタクソノミーですが、これも恣意的な選別でしかありません。EUタクソノミーについては別途論じたいと思います。以下、本稿では後者のESGパフォーマンス評価について取り上げます。

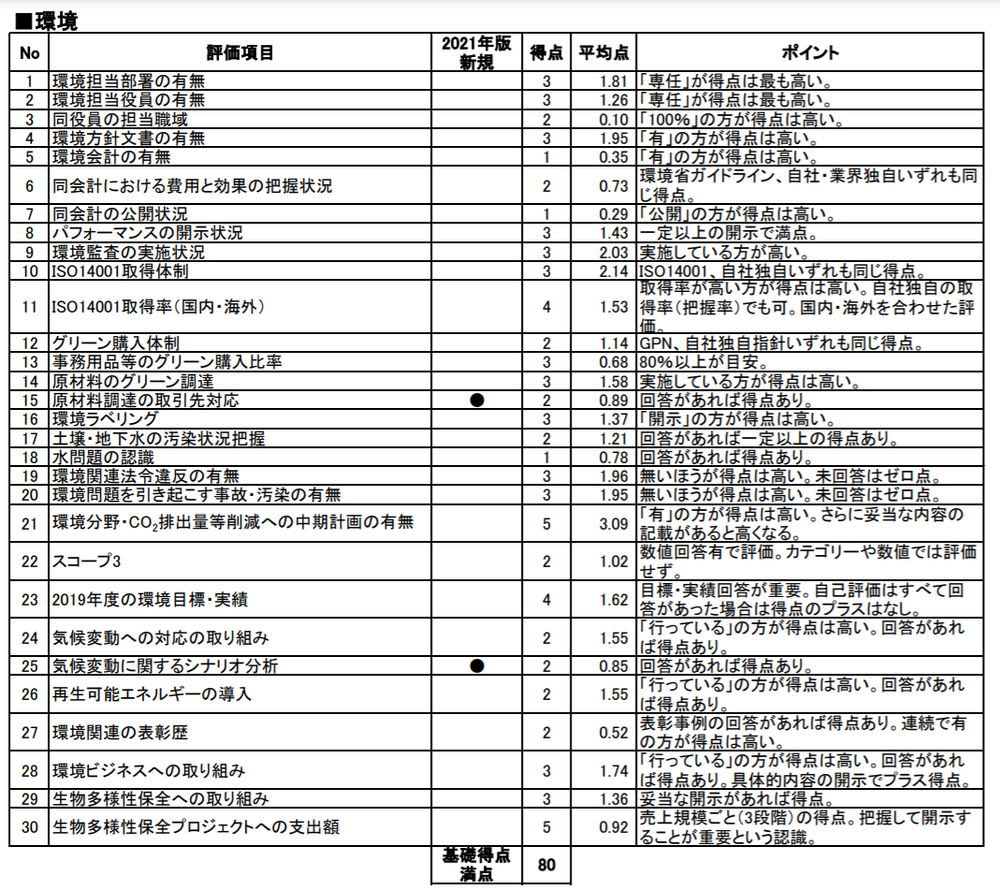

ESG投資の候補となった企業(すなわち、従来からの投資基準である収益性や成長力でユニバースに選定された企業)には、ESG調査会社や機関投資家から質問書が届きます。質問はこのような項目です。昨今はESG投資商品が乱立しており調査主体によって質問項目にもバラツキがあるため、今回は筆者がより網羅的だと判断した東洋経済CSR調査を参照します。以下はE(環境)の項目です。

前回述べた通り、定量的に把握可能なCO2や化学物質の排出量、水の使用量ですら、業種や規模が異なる企業を比較するのは難しいはずです。その他の項目に関しても、上記の一覧を見ると①担当部署の設置や⑪ISO14001の取得などほとんどの回答企業が満点となりそうな項目もあれば、⑯環境ラベリングや⑰土壌・地下水の汚染、㉘環境ビジネスなど、そもそも業種によって該当しない項目も多く、同じ土俵で企業の環境パフォーマンスに優劣を付けられる基準とは言えません。

S(社会)、G(企業統治)ではEよりもさらに定性的な項目が目立ちます。各種の方針や制度の有無を問う2択の質問はまだ分かりやすいのですが、定量的な数字を示せる社会貢献活動の支出額や参加人数、ボランティア休暇・青年海外協力隊への参加人数、東日本大震災の復興支援などの項目についても、CO2排出量と同様に売上高や従業員数と言った規模を加味する必要があるため、企業間の比較は本来できないはずです。実際のところ、東洋経済の解説にも「評価は全社・全業種統一基準で行った(会社規模、上場・未上場も同様)。一般に、従業員の男女構成、環境対策状況などは業種的特性が強いが、これらは一切加味していない。」との記載があります。やはり規模・業種は加味されていないようです。

1回のアンケート調査でこのような質問が200問~300問あり、年間で数十件も送られてきます。近年は調査が増える一方です。当然ながら環境・CSR部門だけでは回答できないため、関係部署や各工場・店舗等の協力が必要となります。同じ質問であれば流用できますが、調査主体によって質問が異なるためかなりの手間と時間を要します。アンケート回答後にも、依頼元の要求に応じて個別のエンゲージメントやヒアリングに対応します。

何度でも繰り返しますが、企業側が多くの手間と時間をかけて対応しても、ESG投資商品の銘柄選定で大きな要因となるのは従来の投資商品と同じく利益率や成長性や技術力なのです。加えて、投資銘柄に選定されたか否かの回答もありません。仮に選定された場合でも、3か月や半年ごとに銘柄が入れ替わることや、同じESG投資商品内での組入比率も変動することなどから、企業側では資金調達効果を把握することが極めて困難です。

ESG調査のSとGの項目では、企業としての倫理観や誠実さ、透明性、説明責任などが問われます。そうであればESG調査を行う側も、銘柄選定結果の回答は当然のこととして、仮に3か月後や1年後に銘柄から外れた場合は組み入れられていた期間の資金調達効果を集計して都度フィードバックするなど、企業側への配慮があって然るべきだと思います。現在のESG投資選定プロセスにおいて、調査側が誠実さや説明責任を果たしていると言えるでしょうか。

昨今、日本企業の労働生産性が先進国の中で低いと指摘され続けています。生産性は仕事の成果を仕事の量で割って算出するものですが、一連のESG対応業務に関しては長らく分母が増えるばかりで分子がゼロという状態が続いており、企業側では生産性を測ることすらできていないのです。現在のESG投資は企業のESGパフォーマンスを評価する基準になっていないばかりか、自社の成果もメリットも測れず企業側の負担ばかりが増え続けています。今後、こうした不毛な状況が改善されることを願います。

■

藤枝 一也

素材メーカーで環境・CSR業務に従事。