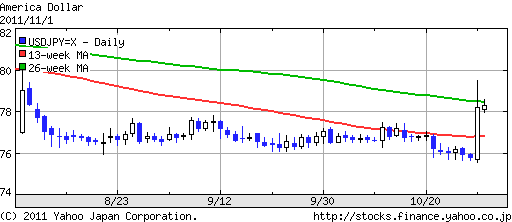

10月31日、ドル円相場は1ドル=75円35銭の戦後最高値を記録した。その後、財務省は円安に誘導するため、過去最大規模の8兆円程度の為替介入を実施した。介入直後は、ドル円相場は79円程度まで円安に進んだが、すぐに78円を割り込む水準まで戻ってしまった。この介入により、1000億円程度の損失が発生したと思われる。

出所: Yahoo!ファイナンス

円安に誘導することを目的にする円売り介入とは、財務省が短期国債を発行して円を調達し、その円でドルなどの外国通貨を市場にインパクトを与えながら買うことである。つまり、借金をしてFXのポジションを取るのであり、その点に関していえば、為替証拠金取引と何ら変わりない。ひとつちがうところは、個人の為替証拠金取引ではいくらかの現金を証拠金として預けなければいけないが、財務省にはこの必要がないことだ。この預けた現金と、借入をして膨らませたポジションのサイズの比をレバレッジ倍率をいい、通常は数倍から数十倍である。財務省がやる為替証拠金取引は、まったく証拠金がいらないので、レバレッジ倍率は無限大となる。なぜ財務省は、証拠金を預けなくてもいいのかというと、それは将来の徴税権、つまり国民から国家権力で強制的に金品を取り上げる強大な力を有しているからである。

日本は、輸出産業の力が強いので、マスコミは円高が進むと、政府に円安に誘導するように圧力をかけがちである。筆者は、為替水準とは、自由な市場の中で自然に決まるのがちょうどいい水準だと考えているが、今回の記事では、円安がいいのか、円高がいいのか、ということは議論しない。ここで明らかにしておきたいことは、我々は過去の度重なる為替介入により、すでに100兆円ほどのドルのロング・ポジションが積み上がっており、それらは米国債などで運用されているのだが、それらの金利収入を差し引いても、すでに40兆円近い含み損を抱えているということである。1ドルが100円以上した時から、円売りドル買いを続けており、1ドル75円までドル安が進んだのだから、高く買ったドルの暴落により、莫大な損失が出ているのである。

これは国民一人あたり約30万円で、すべての日本人が、FXトレードで30万円スッたと考えれば実感がわくだろう。一家4人で120万円程度だ。これらは当然、将来の税金で支払われることになる。また、FXはゼロサム・ゲームなので、これらの日本国民の損失は、海外のヘッジファンドなどの貴重な収益になったはずだ。もちろん為替介入により円安に多少なりとも誘導したことで、輸出産業の雇用が維持されるなどのメリットがあった可能性があるし、ここまで損失が膨らんだのは、あくまで結果論で、たまたまそうなっただけともいえる。しかし一家で120万円も負担するだけのメリットが本当にあったかどうかは冷静に考える必要があろう。

円安に誘導するための為替介入はただではなく、このようなコストがかかっていることを、日本国民は胸にとどめておく必要がある。

参考資料

日本人がグローバル資本主義を生き抜くための経済学入門 もう代案はありません、藤沢数希

為替介入で円高を阻止しろと簡単にいうけれど、アゴラ

円売り介入の含み損40兆円弱、ドル来秋72円で拡大も-JPモルガン、ブルームバーグ

31日の為替介入、過去最大8兆円規模か-日銀当座預金が上振れ、ブルームバーグ