ポール・クルーグマンは、2000年~2007年という言わば「小泉純一郎の時代」における日本の経済成長は、世間が考えているよりもよっぽど強固なものであり、実際には米国の成長をも凌いでいた点を的確に指摘している。

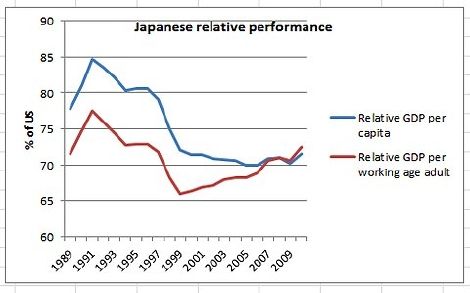

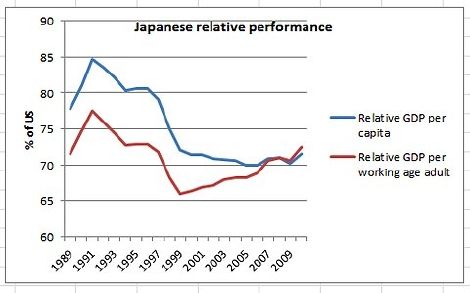

以下の表は、日本と米国の国民一人当たりのGDP(トータル・エコノミー・データベースより引用)の比率と、日本と米国の15~64歳の成人のGDPの比率を比較したものである。

そこに示されるのは、一度も回復しない大きな景気後退ではなく、大いに回復する小さな景気後退である。米国レベルに収束をし続けた日本は、もっと頑張るべきだったと考えられるだろう。ただし、人口統計学を考慮しない場合に見えてくる表面上の惨憺たる失敗は、どうにも明らかではない。

その通りである。日本が失ったのは20年ではなく、10年だ。

さて、ここが難問だ。日本の2000~2007年までの成長を加速化させた要因は何か?

この期間中、日本は絶えず流動性の罠に陥っていた事を念頭に置かねばならない。利子率は以下の通りである。

続いて、インフレ、というよりはデフレを示す。

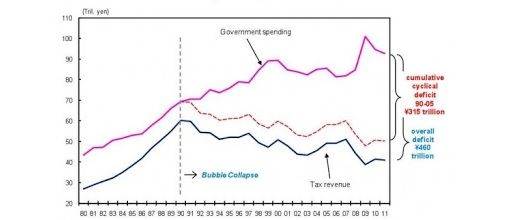

日本は、自ら景気を刺激して低迷状態から脱出したのだろうか? ニューケインジアン経済学による流動性の罠の解釈によれば、財政支出の増加はこの種の利子率の環境に対して成長をあおるはずである。ただし、2000~2007年の期間は、日本にとって相対的に緊縮財政の時期であった。日本の財政支出は、絶対的な意味とGDP割合の双方において顕著に減少した。以下は、支出の程度を示したものである。

(ソース: 野村。数値は名目だが、インフレ率0 %で名目=実質となる。)

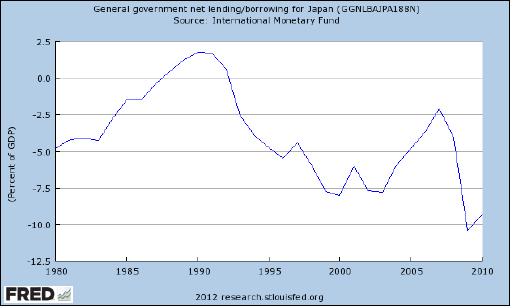

続いて、GDP割合としての赤字である(より低い = より大きな赤字となる。)

支出削減と成長の加速化がピッタリと一致している事実は、信認の妖精(Confidence Fairy)が日本には住んでいるものの、絶対にヨーロッパを訪れないという話でない限り、偶然の結果に過ぎないだろう。要は、日本は我々が思っている程には緊縮財政の痛手を被らなかった訳であり、2000~2007年の景気は突然の財政刺激支出の高まりによって発生したものではないと言い切れるのである。そのため、小泉の時代はケインジアンのサクセスストーリーという事ではなさそうである。

(更新:勿論、私は成長率の話を混同させるつもりはない。財政赤字のピークは、2000~2003年の間であった。私が述べる「緊縮財政」とは、財政赤字の成長率の減少であり、実際の減少は2004~2007まで起きなかった。よって、2000~2003年の巨大財政赤字が経済の立ち直りを「急発進」させたか、あるいは遅れて発進させたとも考えられる。しかし、それでは、90年代に財政赤字が増加しつつも成長率は減少し続けていた際に財政赤字はさほど機能しなかったにも関わらず、それがなぜ突然機能し始めたのかという疑問が残る。また、利子率が依然としてゼロ金利下限であった2004~2007年の財政赤字の減少は、なぜ経済の立ち直りを明白に阻害しなかったのかという疑問も残る。)

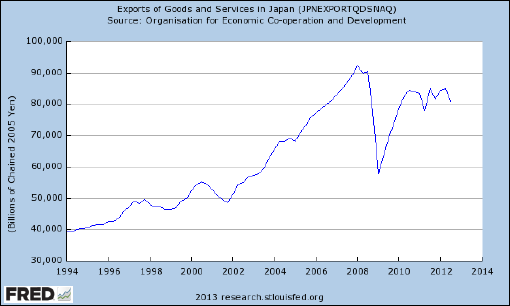

貿易はどうだろうか? ほとんどが中国と行われた貿易が盛んになった事によるが、恐らく助けにはなっただろう。

しかし、果たしてこれは日本が輸出を頼りに経済回復を達成したという事だろうか?(世界の他の国々が強固に成長している際には、充分に起こりうる戦略である) 答えはノーだ。この表は、輸出を示しており、純輸出では無い点に注目して頂きたい。当時は輸入も盛んになったため、日本の貿易収支である純輸出も小泉年間においてはさほど変動しなかった。また、2004年にはよく宣伝された外国為替市場への介入があったにも関わらず、この期間においては、ドルに対する円の価値も全体的にさほど変わる事はなかった。それでも、2000~2007年の回復期の終盤に向けてではあったが、日本の経常収支は確かに急上昇した。

このように、小泉の時代は重商主義者のサクセスストーリーであったか否かについては依然として意見が分かれるところだが、より納得が行き易いのは、特に中国との間における相互貿易による景気という風に考えられる(均衡貿易がより増えると貿易黒字が増加し、これが投資や消費の増加による相乗効果によって他の経済領域にも浸透していく事は注目に値する)。

では、小泉年間はマネタリストのサクセスストーリーであろうか? 一部の人々は、小泉景気は日銀の斬新な金融政策によるものだと考えている(量的金融緩和)。これもクルーグマンによるものだが、日本のマネタリーベースを示したものである。

これは大きな政策転換の様であるが、2000~2007年の回復期初頭に起きたものであり、終盤ではなかった。その一方で、上述の様に日本は当期間中絶えずデフレーションあるいはそれに非常に近い状態に陥っており、これは未だに続いている(NGDPの成長は、スコット・サムナー等が最適だと述べる5%には遥かに及ばないものであった事を意味する)。また、インフレ期待は若干増加したものの1%程度に留まった。よって、仮に量的金融緩和が助けになったとすると、それはあまり知られていない方法によって行われたのである。

では「バランスシート不況」論はどうだろうか? 90年代初頭の停滞期に不良債権を背負わされた日本の大手銀行は、90年代後半および2000年代初頭にデレバレッジの期間を経た事は確かである。

しかし、2000~2007年の成長の大半はデレバレッジの期間中に起きたものであり、後ではない。経済の成長は、前向きな期待の効果によるものであったろうか? 企業および世帯は、銀行がバランスシートを整理するのを見て、再び経済的な健康が訪れると推測したのだろうか? 私には、そういった事も可能に思える(更新:より一般的な企業債務はどうだろうか? データにむらはあるがこれやこれ、これなどを見れば、上述の銀行債務の状況に酷似しているため同様の懸案が残る)。

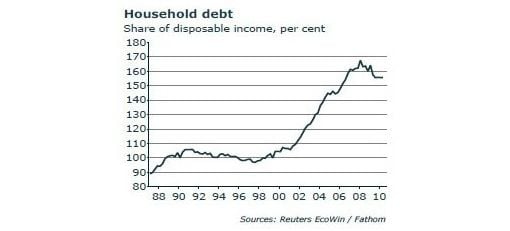

一方、世帯は、2000~2007年の間に再び借り入れを始めている。

これは、色々な意味合いを持てるだろうが、興味深くもある。長年の倹約規範の放棄とも言える、日本の世帯における貯蓄行動の一般的な変化は、「バランスシート不況」を生み出すかもしれない。あるいは、単にベビーブーム世代が労働人工からひとまとめに退職し始めているだけかもしれない。これに関しては、まだデータが必要だ。

構造主義による説明はどうだろうか? 日本の全要素生産性(TFP)は1990年代に平らになったが、これは「幽霊」会社によるものだとしばしば考えられている。しかし、成長率が巻き返した時もさほど巻き返す事は無く、少なくとも構造主義者たちが大きな問題だと捉えているサービス産業においては回復を示さなかった。

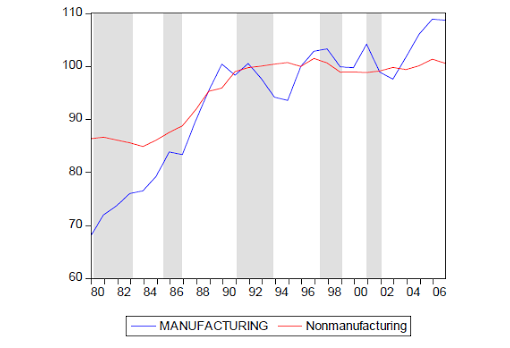

このデータはHoshi & Kashyap(2011)による。2002~2005年における製造業のTFPには急激な上昇が見られるため、これが景気の原動力であった可能性がある。

いずれにせよ、まとめると次の様になる。2000~2007年の間における日本の成長は、正確に測定すると(GDPを労働人口で割ったもの)それがかなり急激に起きたものであった事が分かり、人口統計学を考慮した上では米国の成長を大いに凌ぐものであった。しかし、この間中ずっと、日本の成長は流動性の罠に深く嵌っており、財政支出は減少して、銀行と企業にはデレバレッジが蔓延した。また、日本はその貿易収支あるいは通貨価値の下落を大幅に改善させる事も無く、インフレあるいはインフレ期待を増加させる事もなかった。さらには、日本のサービス産業のTFPは横ばいのままであった。

2000~2007年の景気中に起きたのは、A:特に中国との間における均衡貿易の増加、B:世帯による借り入れの急激な上昇、C:銀行の不良債権の整理、D:製造業のTFPにおける成長再開、およびE:短期間の量的金融緩和方針、である。目にする事のなかった点を述べた上記のリストを考慮すると、これらのいずれも、かかる景気の明らかな構造的要因になり得るという印象を私に与えきれていない。二つ目のリストに関して言えば(A)と(B)が最も興味をそそる程度であろう。

しかし、いずれにせよ、私は常々「日本はマクロ経済分析を混乱させる」と言っているが、これでその意味がよくお分かりになるだろう……。

更新:この投稿を書き終えた後、私はもう一つの可能性について考えてみた。もしかすると、本当の謎はなぜ2000~2007年の間に日本が好景気であったか、では無く、なぜ1990年代後半に日本は不況に陥ったかにあるのではないだろうか。仮に90年代後半の不況がアジア金融危機、日銀による90年代後半の利子率引き上げ、1990年のバブル崩壊の尾を引く衰退等、いわば一連のマイナスの需要ショックによって引き起こされたとしたら、2000~2007年間の挽回は、企業が90年代後半に購買を遅らせたIT器機およびその他の資本を買い上げるという傾向に日本が戻り、それが「弦を弾く事による波及効果」を表しているとも言える(経済学者風に考えるならば、これは株式資本が値下がりして資本の賃貸率が上昇し、更なる投資を刺激した事を意味する)。それでも、日本が回復期中、絶えずゼロ金利下限に留まり、デフレであった事は非常に不可解である。普通ならば、資本の賃貸率が高く、長期金利が低くて下落しているならば、インフレになる、と誰しもが思うのだろうが……。

編集部より:この記事「The Koizumi years: A macroeconomic puzzle」はノア・スミス氏のブログ「Noahpinion」2013年2月9日のエントリーより和訳して転載させていただきました。快く転載を許可してくださったノア・スミス氏に感謝いたします。オリジナル原稿を読みたい方は、同氏のブログをご覧ください。