岸田政権が2022年5月31日に発表した「新しい資本主義のグランドデザイン及び実行計画(案)」の中で、個人資産を貯蓄から投資にシフトさせるための「資産所得倍増プラン」を策定していることが示されました。

これを受けて行われたJNNの世論調査で、

「今後、貯蓄を投資に回そうと考えるか」と聞いたところ、

・投資に回そうと思う23%

・投資に回そうと思わない40%

・投資に回す貯蓄がない34%という結果となりました。

(引用:【速報】「投資に回す貯蓄ない」34% JNN世論調査 TBS NEWS DIG 2022/06/05)

貯蓄から投資に回そうと思っている人は23%と、およそ4人に1人しかいない状態で、投資してほしい政権と、投資したくない・投資できない国民の感覚のズレが浮き彫りになりました。

もちろん、こういった状況であるからこそ資産所得倍増プランが必要で、計画案の中では投資を促すためのNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金制度)の改革や、金融リテラシー向上のための情報発信を行うことが検討されています。

しかし、この問題の本質は、投資はリスクが高くて危険という考えが日本中に浸透してしまっているところにあり、この先入観を払拭できない限り、いくら制度改革や情報発信に努めたところで、投資にシフトしてもらうことは難しいのではないかと筆者は考えています。

なぜ日本人は、投資は危険と考えるようになったのでしょうか? 資産所得倍増プランは実現するのでしょうか?

税理士として投資や税制の相談を受けてきた立場から考えてみたいと思います。

monzenmachi/iStock

日本と欧米の投資に対する考え方の違い

まず、本当に日本人は貯金が好きであまり投資をしていないのか、欧米と比べて検証してみましょう。

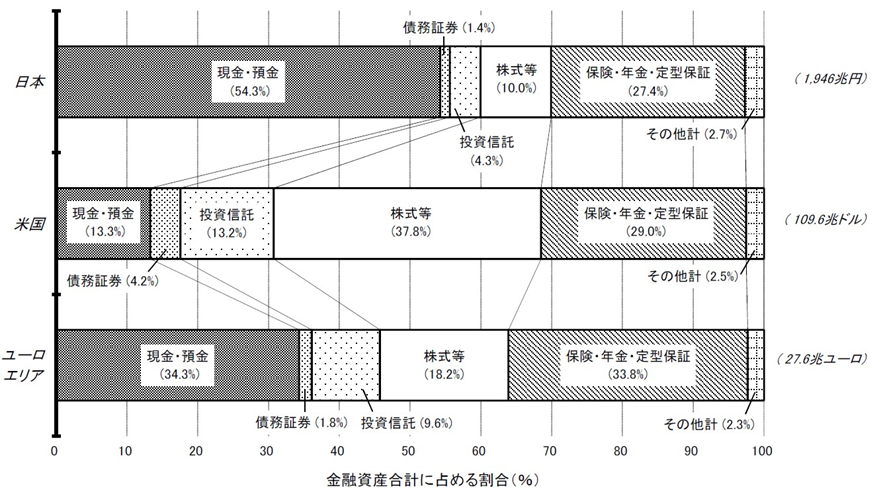

図:家計の金融資産構成

(引用:資金循環の日米欧比較 日本銀行調査統計局 2021/08/20)

この図を見ると、日本では資産の半分以上にあたる54.3%が預金・現金で保有されており、投資(債務証券、投資信託、株式等の合計)の割合は15.7%にすぎません。

一方、米国では逆に半分以上の55.2%が投資に充てられており、現金・預金はたったの13.3%しかありません。「貯金して寝かせておくぐらいなら積極的に投資していこう」といった姿勢があらわれています。

欧州(ユーロエリア)は日米の中間ぐらいの保有割合で、現金・預金が34.3%、投資が29.6%です。貯金も投資もバランスよく、といったところでしょうか。

特に日米の差が顕著であることがわかりましたが、ではなぜこれほどまで日本人は投資に消極的で、米国人は投資に積極的なのでしょうか?

2つの歴史的背景が理由として考えられます。

日本人が投資に消極的である理由(1):日本の株価の低迷

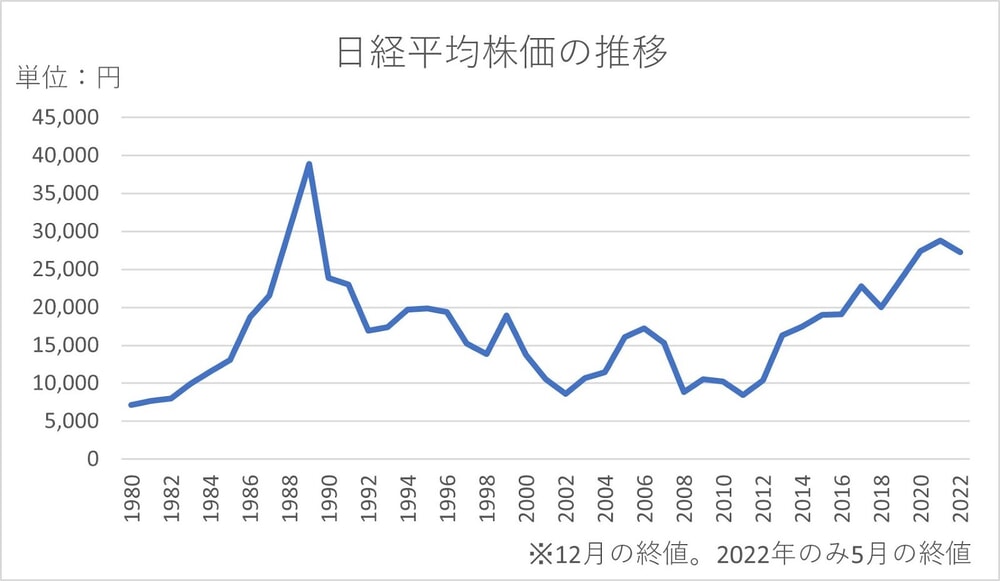

日経平均株価は1989年に史上最高値の38,915円を付けて以降、バブルが崩壊し、その後の景気後退により下がり続けていました。

日経平均プロフィルのデータをもとに筆者作成

2001年の米国同時多発テロの影響で日経平均株価は10,000円を割り、その後は世界経済の成長を受けて回復していきましたが、2007年のサブプライム・ショック、2008年のリーマン・ショックで再び急落しました。

2012年のアベノミクス相場からはおおむね上昇傾向にあり、2018年に、27年ぶりに1991年の水準まで戻りましたが、株価が低迷していた時期が長かったため、その間に株式投資で損をしてしまった人もたくさんいたはずです。株式投資はリスクが高いというイメージが定着してしまうのも無理はありません。

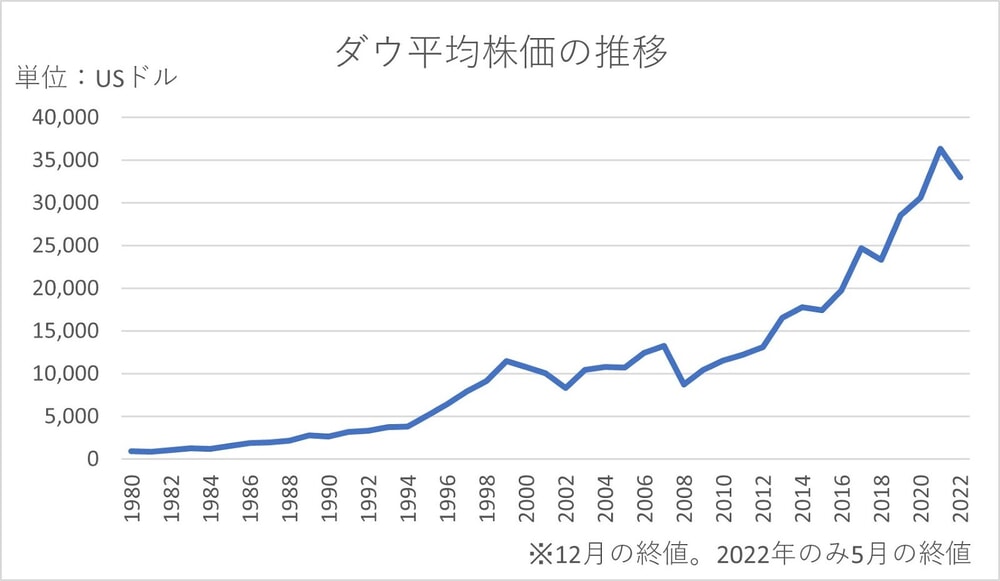

一方で、米国のダウ平均株価はおおむね右肩上がりに上昇を続けています。

米国同時多発テロやリーマン・ショックの時期は一時的に下落しているものの、その後は回復に転じており、1979年6月末に842ドルだった株価は、29,888ドル(2022年6月17日時点)と35倍以上に膨れ上がっています。

もちろん保有銘柄や売買時期にもよりますが、米国株を長期的に保有している人は、大半が株価の上昇によって得をしてきたわけで、米国人が投資に前向きになるのもうなずけます。

日本人が投資に消極的である理由(2):終身雇用制度

また、終身雇用制度が中心であった日本では、そもそも投資をする必要がなかったので、投資の知識が普及しなかったという見方もできます。

終身雇用制度では、年齢が上がれば昇給していき、退職時には退職金が支払われるのが一般的です。年齢とともに収入が増え、退職金や年金で老後の資金がまかなえるとすれば、たしかにわざわざ投資をする必要はありません。

一方米国では、あらかじめ業務内容が決められたポジションに応じて、スキルがある人を雇用する「ジョブ型雇用」が一般的です。給与も業務内容の評価に応じて支払われる仕組みで、日本のように年齢が上がれば自動的に昇給するというわけではなく、退職金もありません。

そこで、企業に頼らず自分の力で投資をして収入を上げたり、老後の資金を確保したりする必要があったわけです。

要するに、雇用が安定していて株価が低迷していた日本では、投資のリスクより貯金の安全性が優先され、日本に比べれば雇用が不安定で株価が上昇していた米国では、投資のリスクよりリターンの方が優先されてきたということです。

しかしご存知のとおり、バブル崩壊後の日本経済は停滞しており、右肩上がりの経済成長を前提とした終身雇用を維持することが難しくなってきています。

つまり、日本人も米国人のように、老後資金を自分で確保しなければならない時代になってきたということです。

貯金は本当に安全なのか?

「老後資金が必要ならばなおさら、リスクを負って投資するより、コツコツ貯金していこう」と考える人も多いと思います。

しかし、そもそも貯金は本当に安全なのでしょうか?

残念ながら、貯金はインフレによって価値が下がっていくという問題を抱えているため、実は長期的な資産運用にはあまり向いていません。

私たちの祖父の時代は10円でアイスが買えたそうですが、今のアイスは100円以上しますので、物価は10倍以上になっています。大切に10円貯金していたとしても、今はアイスどころか、12円に値上がりしたうまい棒も買えません。

物価が10倍になると、1円の価値は1/10になるといった具合に、1円の価値はインフレによる物価上昇に反比例して下がっていきます。

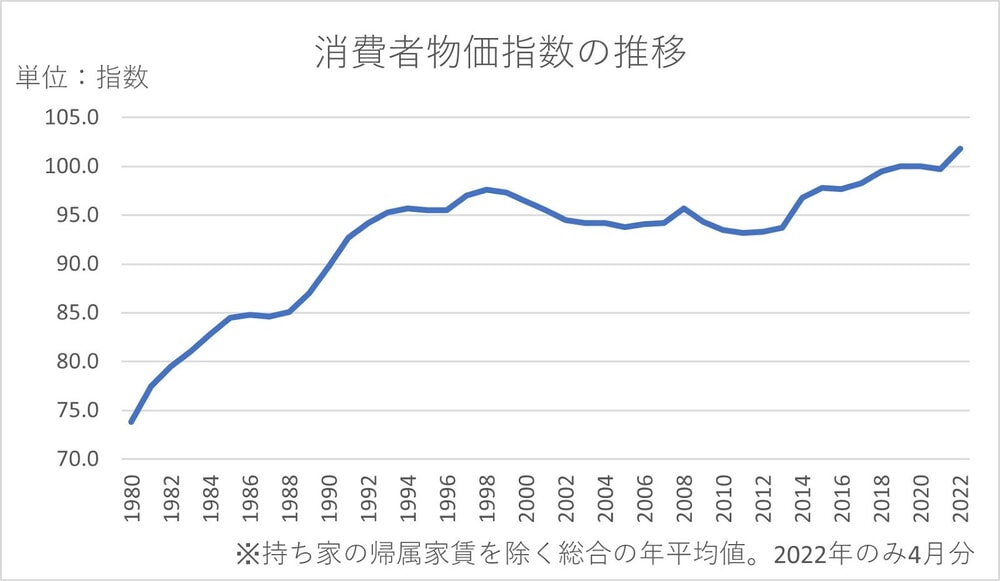

実際はアイスだけで物価が上がったかどうか判断できませんので、消費者物価指数をモノサシとして物価の上下を判断します。

消費者物価指数のこれまでの推移を見てみると、バブル崩壊後の日本は緩やかなデフレ(物価が下がる)状態でした。

Google Financeのデータをもとに筆者作成

主要国(G7)でデフレに陥っていたのは日本だけで、世界的に見てもこれだけ長期のデフレが続いている国は珍しかったので、「日本だけデフレだ!」と話題になりました。しかし極端に物価が下がっていたわけではなく、他の国と比べると停滞していた程度です。

バブル以前は日本の物価は上がり続けていたわけで、今後もおそらく上がっていきます。

なぜなら、最近の原油価格高騰や円安による物価の高騰は別問題として、経済成長と物価の安定のために、日本銀行は2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定めているからです。

事実、それ以来少しずつ物価は上昇しています。

思惑通りには物価が上がっていないのもまた事実ですが、金融調節の役割を担っている日本銀行がインフレを目指している以上、長期的に見れば今後も物価が上がって、1円の価値は下がっていく可能性が高いでしょう。

投資は本当にリスクが高いのか?

一方、株式はインフレに強い資産だと言われています。インフレによって景気が良くなると、株価も上がりやすいからです。

とはいえ、景気が良くなったとしても、株価が上がるかどうかはあくまでその会社の業績次第ですし、当然株価が下がるリスクはあります。

加えて、仮にその会社の業績がずっと良かったとしても、世界情勢や金融不安の影響で、ある日突然株価が暴落してしまうこともあります。

しかし、歴史的に見れば暴落した株価はその後回復していますし、複数の株式を購入してリスクを分散する「分散投資」や、毎月一定額の株式を購入することによって、売買のタイミングで損をするリスクを下げる「積立投資」などを行えば、ある程度リスクを下げることができます。

そういった運用を自分でやりたくない人は、投資信託を購入すれば、専門家が代わりに株式や債券に分散投資してくれます。もちろん手数料がかかる分リターンは下がりますが。

どの方法で投資をしても、元本割れするリスクを0にすることはできませんが、高確率で価値が下がっていく貯金に比べたら、案外リスクが低いという見方もできるのではないでしょうか?

資産所得倍増プランは実現できるのか?

では、これらの事実を周知することができれば、資産所得倍増プランは実現できるのでしょうか?

私はそれでも、投資は危険だという先入観を覆すことは難しいと思っています。理由は色々ありますが、最大の理由は説明が難しいからです。

日本ではこれまで投資に関する教育がほとんど行われてこなかったことから、インフレによって貯金の価値が下がってしまう危険性や、分散投資・積立投資によりリスクを下げられるというような説明を、必ずしもすんなり理解できる人ばかりではありません。

投資が増えれば国の税収が増えるという側面もあり「どうせ国が税収を上げたいだけでしょう」と、投資に対して懐疑的に考える人も少なくないでしょう。

また、NISA、つみたてNISA、iDeCoなど複数の税制優遇があることも、より説明を難解にしています。投資に興味はあるものの、結局どれから始めたらよいのかわからず戸惑っているという話もよく聞きます。

そこで、資産所得倍増プランを実現するためには、制度をできるだけシンプルにすることと、メディアや専門家などの第三者の力も借りて情報発信を強めていくことが重要です。

資産所得倍増プラン自体は非現実的だと非難も浴びているようですが、資産所得が増えれば政権も国民も得をすることはたしかです。

資産所得倍増とまではいかなくても、資産所得1.2倍増ぐらいならできるのではないかと、ひそかに期待しています。

■

板山 翔(税理士・経営戦略コンサルタント)

「オンライン専門の税理士事務所」として開業。自社の事業を税理士業ではなく、経営に必要な情報をオンラインで提供する事業と捉え、経営戦略コンサルタントとしても活動。従業員5名以下の小さな会社の経営者を中心に、小さな会社だからこそできる差別化戦略の立て方や、短期間で売上アップするためのマーケティング戦略、長期的に資産を形成していくための財務戦略などを伝えている。

【関連記事】

- 50歳未満の世帯は貯蓄より負債の方が多いって本当?

- 3つの基本戦略とは?

- 中小・零細企業が融資を賢く使うための金融リテラシー(玉木潤一郎 経営者)

- ロシアルーブルに対しても下落する円の価値~円急落の理由と資産を守る方法(笹田潔 ファイナンシャルプランナー)

- 国債は国民の借金ではない? 現代貨幣論について経営者が論じてみた(玉木潤一郎 経営者)

編集部より:この記事は「シェアーズカフェ・オンライン」2022年6月27日のエントリーより転載させていただきました。オリジナル原稿を読みたい方はシェアーズカフェ・オンラインをご覧ください。