cyano66/iStock

ESGもSDGsも2021年がピークで今は終焉に向かっていますが、今後「グリーンハッシング」という言葉を使ってなんとか企業を脱炭素界隈にとどめようとする【限界ESG】の方々が増えそうです。

誠実で正直な情報開示や企業姿勢をグリーンハッシングとレッテル貼りする記事。

グリーンハッシングとは、「静かにする」という意味の英語「hush」を合わせた言葉だ。企業がグリーンウォッシュに対する批判を回避するために、気候変動や環境への取り組みについて公表を控えることを指す。企業の環境活動に対する世の中の視線が厳しくなってきたことを受けて、グリーンハッシングを選択する企業は増えてきた。

実際、国内外でグリーンウォッシュに関する規制は年々厳しさを増す。EUでは、実質を伴わない環境訴求を禁止する指令案が正式に採択され、グリーンウォッシュになるマーケティングは制限されている。独立した第三者機関による検証がないものを謳うことは原則禁止だ。実証できない、「環境に優しい」「エコロジカル」「グリーン」「エネルギー効率の良い」といった環境訴求の使用は不可だ。日本でも、消費者庁が根拠のない「生分解性」を謳う製品について、行政処分を行うなど、グリーンウォッシュへの対応は厳しさを増す。

環境問題への取り組みを公表しないグリーンハッシングという課題にどう向き合えばいいのだろうか。企業は、正確な情報を投資家や消費者に提供する必要がある一方で、自社の取り組みを誇張して過剰にアピールしない意識も求められる。

グリーンウォッシングとグリーンハッシングは二律背反です。第三の選択肢なんてありません。気候危機だ地球沸騰だと大袈裟に企業を煽り立てて世の中をグリーンウォッシュだらけにしておきながら、今度は黙るな、正確な情報を公表しろ、と。典型的なマッチポンプです。

企業がグリーンハッシングを選択することで考えられるリスクとして、まず挙げられるのが財務上のリスクだ。企業が環境活動を公表しないと、投資家や消費者は必要な情報を得ることができず、環境に配慮した投資や購入をすることが難しくなるだろう。

環境活動家らが企業を煽り始めた頃、最初に言っていた理由がこれでした。いわく、ESG投資は世界の潮流だ、機関投資家に対して情報開示しろ、投資判断の材料として必要だ、と。

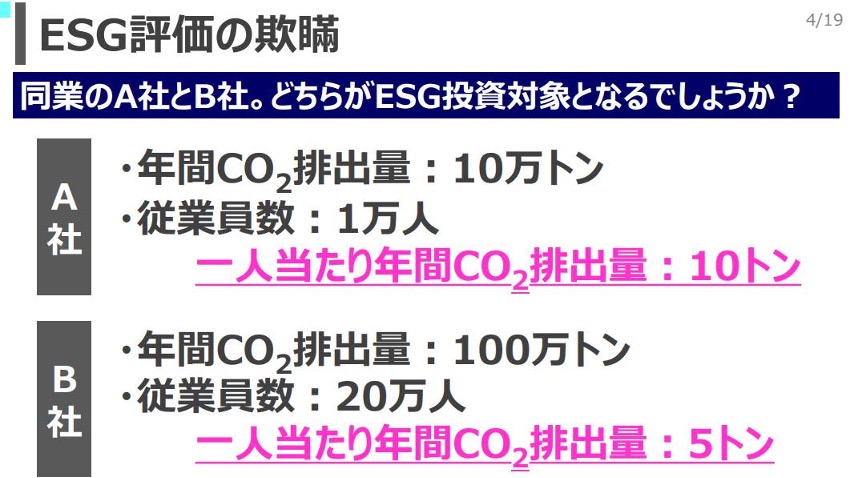

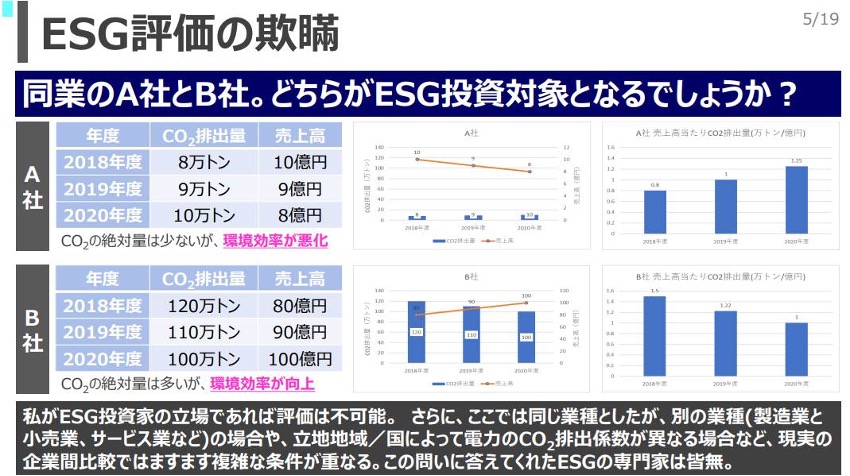

しかし、この15年ほど私からどのESG評価者や専門家に質問をしても、誰も答えてくれなかった質問がこちらです。

動画もぜひご覧ください。

この件は3年前から指摘してきました。

上記は、ESGのE(環境)でよくある「CO2排出量」の例です。Eでは、他にも「産業廃棄物の排出量」「化学物質の排出量」「水の使用量」「太陽光発電の導入割合」などが考慮されますが、いずれの項目も企業を比較・選別する指標になるとは到底思えません。E、S、Gの中では最も定量的な比較・分析が可能であろうEですらこの状況です。S(社会性)、G(企業統治)にいたっては言わずもがな、ではないでしょうか。

実態は従来の投資商品と大して違いません。つまり、真水のESG投資市場などほとんど存在せず従来の株式市場をESG投資の看板で上書きしているだけなので、当然ながら企業側にも真水の資金調達メリットはないのです。

定量的に把握可能なCO2や化学物質の排出量、水の使用量ですら、業種や規模が異なる企業を比較するのは難しいはずです。その他の項目に関しても、上記の一覧を見ると①担当部署の設置や⑪ISO14001の取得などほとんどの回答企業が満点となりそうな項目もあれば、⑯環境ラベリングや⑰土壌・地下水の汚染、㉘環境ビジネスなど、そもそも業種によって該当しない項目も多く、同じ土俵で企業の環境パフォーマンスに優劣を付けられる基準とは言えません。

S(社会)、G(企業統治)ではEよりもさらに定性的な項目が目立ちます。各種の方針や制度の有無を問う2択の質問はまだ分かりやすいのですが、定量的な数字を示せる社会貢献活動の支出額や参加人数、ボランティア休暇・青年海外協力隊への参加人数、東日本大震災の復興支援などの項目についても、CO2排出量と同様に売上高や従業員数と言った規模を加味する必要があるため、企業間の比較は本来できないはずです。

そもそも金融の専門家である投資家に企業の環境活動やESG対応の評価などできるわけがないのです。数多ESG投資家の方々と議論してきましたが、こちらの指摘も我が意を得たり、です。

「ESG投資はやってはいけない」…個人資産800億円超の「伝説の投資家」が忠告する「やってはいけない投資」と「その理由」

ガバナンスのGについてはもちろん意味があると思いますが、そもそも環境のEやソーシャルのSの問題に投資顧問会社が口をはさむべきなのでしょうか? 特にEについては複雑すぎてとてもポートフォリオマネージャーに結論が出せる問題だとは思えないのですが。

パフォーマンスの悪いアクティブ運用のマネージャーがクビにならないためにESG投資にしがみついているように私には見えます。彼らには複雑な環境問題を理解するほどの頭はありません。優秀なマネージャーは普通の投資で好パフォーマンスを上げるのでESG投資などやる必要はありません。

だいたい、ESG投資家自身がグリーンウォッシングをやりまくっていたために、世界中で監督官庁から怒られたことにも記事で触れるべきです。

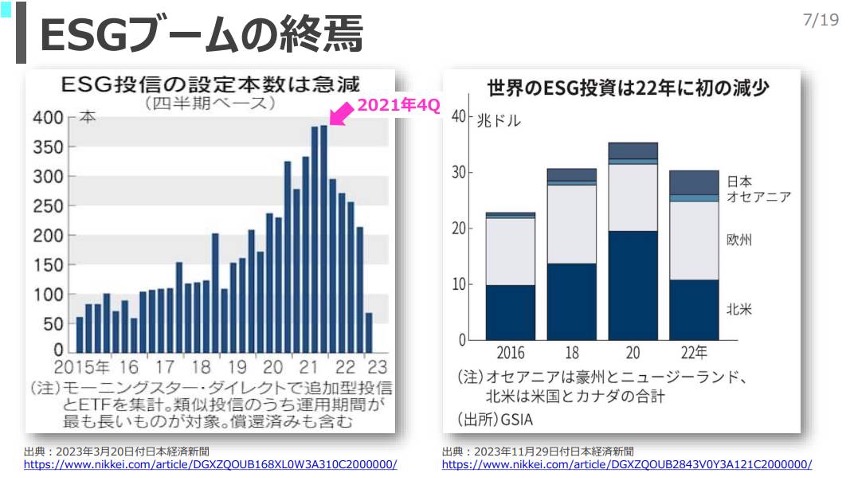

ESGやSDGsに関連した国内における投信の新規設定は10~17年に年間10本未満だったが、20年には40本前後に増加。21年はさらに2倍以上に増えたとみられる。

20年には、国内資産運用大手が扱うESG関連の投信と、ESGの名称が付いていない他の投信を比較したところ、保有上位10銘柄の大半が同じだったケースが発覚。本当にESGの観点で銘柄を組み入れているのか疑念が強まり、金融庁も問題視していた。

テネシー州司法長官ジョナサン・スクルメッティは、世界最大の「ウォーク」マネー・マネージャーであるブラックロックが、環境・社会・ガバナンス(ESG)投資戦略に関して虚偽かつ誤解を招くような主張を州民に行ったとして、ブラックロックを相手取った初の消費者保護訴訟を起こした。

「ブラックロックは、企業が二酸化炭素排出量を根本的に削減するようなESGの目的を推進することは、ファンドの財務パフォーマンスと相反する可能性があることを認めている。」と訴状は述べている。

米国では、フロリダ州知事のロン・デサンティスのように、「目覚めた」左翼が利益よりもイデオロギーを優先させる仕組みとしてESG投資を利用していると主張する議員もおり、ESG投資は政治的なくさび問題になっている。テキサス州選出の共和党議員は反ESG法案を推進し、マイク・ペンス元副大統領は、ESG投資家は投票箱でできなかったことを企業の世界で実現しようとしていると主張している。英国では、リシ・スナック首相が、ネット・ゼロ法制案は英国人の権利を脅かす政府の越権行為であると述べている。

米ウェストバージニア州のムーア財務長官は8日、シティグループ(C.N)やHSBCホールディングス(HSBA.L)など金融機関4社が化石燃料産業をボイコットしているとしてブラックリストに追加した。州との取引を一部禁止する可能性がある。ESG(環境・社会・企業統治)を巡っては、共和党が推進派のウォール街と対決している。

これ(↓)なんて、企業よりも先にESG投資家の方がグリーンハッシングをしていた何よりの証拠です。

『SECは5月、ESG投資に関する情報開示で統一基準を導入する規制案を出したが、この案にファンド業界が猛反発している。SECの提案は、ESGを考慮に入れて運用するファンドに対して、運用戦略の具体的な内容や投資先企業の議決権行使などについて開示を義務付ける内容だ。社会および環境に良い影響を生み出すと宣伝する「インパクトファンド」に対してはさらに厳しく、温暖化ガスの排出量などの開示を求める。』

『大手ヘッジファンドを代表するロビー団体「マネージド・ファンズ・アソシエーション(MFA)」が規制案を批判する書簡を提出した。そのなかで、MFAはSECの規制案を「ESGという言葉を無意味にするものだ」と述べた。ESGを考慮するファンドを幅広く規制対象にする現在の案だと、ファンドは膨大な情報を提出することになると指摘する。ESGがカバーする領域は広範で、すべての金融商品がESGファンドと判断され、情報開示の対象になる可能性があるというのだ。』

ファンド業界側の意見、なんたる勝手な言い分でしょうか。企業に対しては膨大な情報開示を要求しておきながら、自分たちが同じことを要求されると嫌だ嫌だ、と言うのはご都合主義であり、二枚舌です。

そもそもこのSECの規制案はESG投資の実態がグリーンウォッシュだらけではないかと疑われていることがきっかけです。

(中略)

ESG投資と言っても構成銘柄は大企業中心で従来の投資商品と変わらないし、CO2排出量削減などの環境パフォーマンスはむしろ悪化しているという指摘もあります。従って情報開示するのは都合が悪い、または負担が重たいのであれば、ESG投資の看板を下ろせばよいだけです。

ESG談合の調査の一環として、委員会は合計で272,294の文書と2,565,258ページの非公開情報を受領し検討した。十分な資料を提出しなかったため、委員会はGFANZ、Ceres、As You Sow、Arjuna、BlackRock、State Street、Vanguard、ISS、Glass Lewisに対して文書召喚状を発行せざるを得なかった。

委員会が繰り返し要求しても回答を拒否したり誤魔化したりした、との言及もあります。あれだけ企業に対して情報開示や経営の透明性などを強要するESG投資家側が、司法委員会の調査から逃げ回るというのも噴飯ものです。このような連中の要求に対して、企業側が真面目に応える必要はないなと呆れてしまいます。

冒頭の記事のように、限界ESGの方々が今後グリーンハッシングという言葉を使う場合は企業向けだけであって、投資家側のグリーンハッシングには言及しないはずです。断言します。

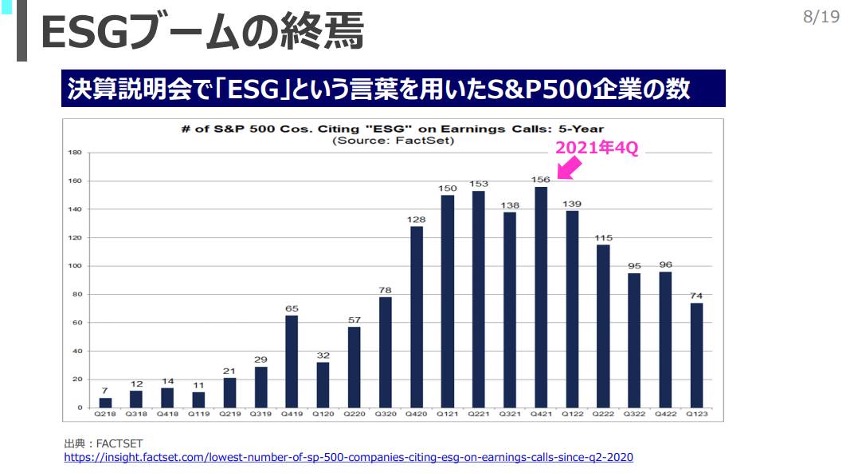

この3年ほどで、ESG投資もESG評価も中身は空っぽだったことがすでにバレました。その結果、ESGブームは終焉に向かっています。

ESG投資は2021年がピークであり2022年以降は衰退の一途を辿っています。もう2021年以前のブームが再燃することはありません。つまり、グリーンハッシングによる財務上のリスクなんて存在しないのです。

脱炭素目標を財務目標に置き換えれば、売上高10億円の企業に対して、2030年500億円、2050年1000憶円をめざせと要求するのが往時のESGでした。そんな非現実的な目標はやめます、現実的な2030年15億円という経営計画に変更します、と言う企業を非難し、2030年500億円の経営計画を出せ出せと煽っているのが今の限界ESGの方々です。こんなグリーンウォッシュの教唆に振り回されることはありません。

産業界の皆さん、これから増えるであろうグリーンハッシング批判に惑わされないでください。【グリーンハッシング=誠実な企業】なのです。

■