日本の停滞をマクロ経済学者はどのように考えればいいのだろう。最も人気があり支配的な方法は、ミルトン・フリードマンが広め、マイク・ウッドフォード、グレゴリー・マンキュー、ギレルモ・カルボ、ジョルディ・ガリら「ニューケイジアン」のDSGEモデルで形式化されたマネタリストの視点である。この視点はかなり一般的になり、多くの人がこれを受け入れている。

ここでちょっと簡単に復習しておこう。

この視点によれば、長期的な「トレンド」とそれに絡む短期的な「変動」によって経済の動きが成立する。短期的な変動は、金融政策や財政上の障害など「需要サイド」の要因によって引き起こされる。その一方、長期的な「トレンド」はテクノロジーや貿易、税金、機関投資家などからの収益といった「供給サイド」の要因によって引き起こされる。

ニューケインジアンらは、今や経済システム研究の中核をほぼ支配しているが、彼らのモデルによると、需要サイドの効果は賃金の硬直性を含む価格の硬直性によるものである(この方法以外に、行動経済学の「合理的不注意」からも非常によく似た需要サイドの効果を得る事ができる)。

価格の硬直性に調整の時間が与えられると、経済はトレンドに戻る。大半のニューケイジアンモデルにおいては、価格が調整に要する時間を表すパラメータを「カルボ・パラメータ」と呼ぶ。カルボ・パラメータが小さければ小さい程、需要不足が自力で解消するための時間が長くなる。価格調整にてこずる期間を「短期」と呼び、調整する時間があった場合は「長期」と呼ぶ。

ニューケイジアンモデルの最近の理論によると、需要不足の結果、失業がもたらされる。中央銀行は需要不足に対抗するために新たに紙幣を刷ると、インフレになって失業が減少する。しかし、中央銀行が何もしなければ、究極的には価格が調整されて失業も解消される。このニューケイジアンモデルは、経済の初級講座で学ぶ単純なAD-Asモデルと見事に合致する。

日本に関しては、このようなモデルでいいのだろうか?

一見すると、これで問題はないように思える。アベノミクスを支持している人の多くは、拡張的な金融政策が実体経済を後押しする、と考えている。これは必然的に、主流派のニューケイジアンモデルか単純なAD-ASモデルを意味する。ここでは例として、この種のモデルにおけるコンテキストで日本に関するニック・ロウの考察を示しておこう。

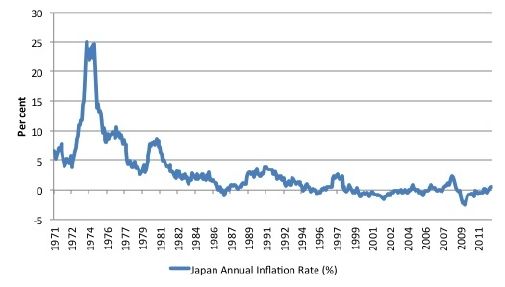

ニューケイジアン経済学で、金融緩和(アベノミクスの「第一の矢」)が最適な政策となるための問題は、総需要の不足にある。しかし、日本ではこの総需要不足は起きていない。それには二つの理由が考えられる。まず、総需要ショックがデフレ(またはディスインフレ)を引き起こすのはほんの短期間である。しかし、日本のデフレ/ディスインフレは20年間ずっと続いている。

おそらく価格と賃金は、20年の間に調整可能であろう。よって、1990年に崩壊した日本のバブル程の大規模な総需要ショックが、これほど長期間に渡って続くことはあり得ない。

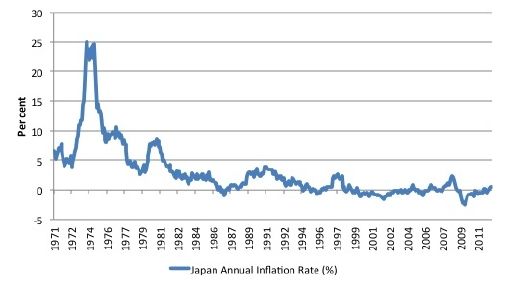

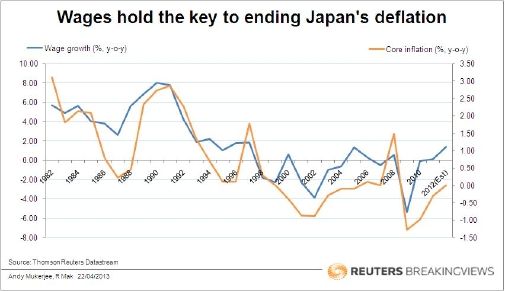

また、そもそも日本の賃金と価格の硬直性が特別に顕著なのか、という疑問も生じる。以下は、日本の賃金を示した表である。

賃金上昇はいくつかの年に激しいマイナスを記録しており、日本の賃金の硬直性はさしたるものではない事を示している。こちらも参照(米国では最近の大規模な景気後退の間も、さほど賃金が下降しなかった点と比較するといいだろう)。

では、価格の硬直性のシナリオを日本の停滞にも当てはめられるだろうか? かなり長期に渡る一連のマイナスの需要ショックを見ていれば、そういった考えも可能だ。日本は度重なる需要ショックに遭遇し、そのために長期低落傾向に陥っていた可能性がある。

では、そのショックとは何だったのか? グローバルな規模の性質のものであったならば(アジア金融危機やITバブルなど)、なぜ世界中の他の国々が日本のデフレ体験に類似した現象を体験しなかったのか、という疑問が生じる。実際、長期に渡る一連のマイナスな国内需要ショックは見当たらない。

価格硬直性をめぐるニューケインジアンらの一般的なシナリオでは、日本の現象を説明できるとは私にはとても思えない。日本に関する「短期的」な内容は、既に過去のものとなっている。我々が扱っているのは、価格硬直性によって引き起こされる「短期的」変動ではない。

これはアベノミクスの政策と密接な関係がある。「第一の矢」である量的緩和が、ニューケイジアンやAD-ASモデルが述べるような経路を通じて実体経済を後押しする事は期待できない。他の経路を通じてこれが行われる事はあるかもしれないが、具体的にどのようにしてそれが行われるかは不明である。

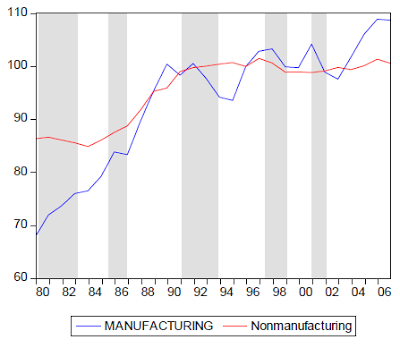

サプライサイドはどうだろう。日本はRBCをベースにした国だろうか? 確かに、日本のTFP上昇率は1990年代初頭以降、横ばいを辿っている。以下はHoshi & Kashyap(2011)における少し古いグラフになるが、近年に関しても状況が好転している様子は見えない。

ここからは、機関投資家と規制が生産性の上昇を停止させているというRBC理論のシナリオが示唆される(まさに、これはHoshiとKashyapが述べている内容だ)。

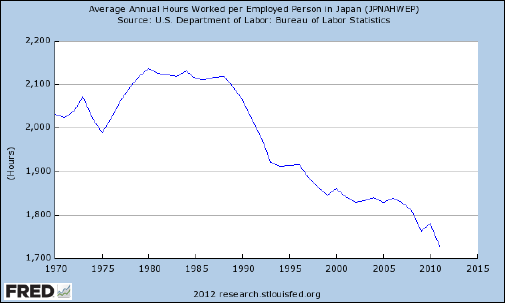

それと、日本の就業者毎の労働時間はほぼ同程度の期間、永続的な下降を辿っている。

これは、人々が労働時間を減らした事が日本の停滞の一因となっている可能性を示しており、過剰労働で悪名高い国家にとってこれは必ずしも悪い事ではない。「大いなる休暇」の代わりに「大いなるコーヒー・ブレイク」とでも呼ぼうか。

しかし、私は日本がRBCに基づいているとも思わない。なぜならば、RBCの世界で何十年もの間、金利をゼロにして大量の紙幣を印刷していたら(日銀が2000年代半ばに行っていたように)、成長には何ら寄与しないインフレが発生するからである。逆に、我々が目の当たりにしているのは頑なまでのデフレだ。そのため、一般的なRBCモデルでは日本の現象を解明できない。

では、日本が当てはまるモデルとは何か? 私には日本を説明できるモデルが思い浮かぶとは思えないし、もしかしたらそれは存在しないのかもしれない。日本が当てはまるモデルにおいては、「総需要」と「総供給」が経済の初級講座で扱われるような明確な実体を持たないのではないか、と想像さえする。AD-ASの枠組みでは、AD曲線かAS曲線のどれかが自ずと移動する。しかし、日本では供給性のショック(生産性の下落)や、需要性のショック(デフレ)に思えるものが、実際は同じ原因によって引き起こされている可能性がある。

そして、日本のモデルがどのようなものであれ、そこには複数の均衡が存在するのだろう。日本は「悪い均衡」に捕われており、「良い均衡」に立ち戻るために「大きな後押し」を必要としているのだろう。実際、私にはそれがアベノミクスの暗示的な前提となっている気がする。

いずれにせよ、我々は教科書に載っているような標準的モデルから眺めただけで日本を考察するべきではない。子どものようなやり方では、この不可解な現実世界の性質はとても解明できないのだ。

編集部より:この記事「Japan’s stagnation: demand-side or supply-side?」はノア・スミス氏のブログ「Noahpinion」2013年7月15日のエントリーより和訳して転載させていただきました。快く転載を許可してくださったノア・スミス氏に感謝いたします。オリジナル原稿を読みたい方は、同氏のブログをご覧ください。