最近、以下の報道の通り、経済財政諮問会議で、「税収弾性値」に関する論争があった。

「成長で税収増」攻防 諮問会議民間議員、3~4.5兆円/財務省は反論 歳出削減軸に(日本経済新聞2015/6/5付電子版)

政府が6月末にまとめる2020年度までの財政健全化計画を巡り、経済成長による税収増の効果をどう見積もるかで政府内の綱引きが激しくなっている。経済財政諮問会議の民間議員は成長率よりも税収の伸びが高くなると主張。財務省は税収は成長率並みにとどまると反論する。歳出削減の規模に影響するだけに、攻防が激しくなっている。

成長率と税収の関係は「税収弾性値」と呼ばれる。税収弾性値が大きければ大きいほど経済成長による税収増の効果が高いことを表す。財政健全化計画を作る上で前提となる現在の中長期見通しでは税収弾性値は1程度だ。

内閣府が4日公表した1日の諮問会議の議事要旨によると、民間議員の新浪剛史氏(サントリーホールディングス社長)は税収弾性値を最大1.3にすべきだと主張した。

(以下、略)

下線で示したように、財務省は中長期の税収弾性値は1程度であると主張する一方、民間議員は税収弾性値を1.3程度に設定するように主張している。

以前のコラムでも税収弾性値については説明したことがあるが、どちらが正しい主張なのだろうか。

税収弾性値とは、経済成長によって税収がどの程度増えるか、具体的には、名目GDPが1%増えるごとに、税収が何%増えるかを示す数値である。税収をR、名目GDPをYとすると、税収弾性値eは以下で定義される。

e =(ΔR/ R)÷(ΔY/ Y) …#

つまり、税収弾性値が1であれば、名目GDPが1%増えるごとに税収も1%増えることとなり、税収弾性値が2であれば、名目GDPが1%増えるごとに税収は2%増えることとなる。

結論から述べるならば、長期の税収弾性値は1である(注:インフレによるブラケット・クリープ効果や資産課税の効果を除いた場合)。もし税収弾性値が1よりも大きいと、いつか税収は名目GDPを上回ってしまう。

このことを確認するため、2015年度の税収を50兆円、名目GDPを500兆円とし、名目GDPが一定の成長率で伸びていく場合、税収弾性値が1と4のケースで、税収と名目GDPがどう推移するか、#を利用して計算してみよう。

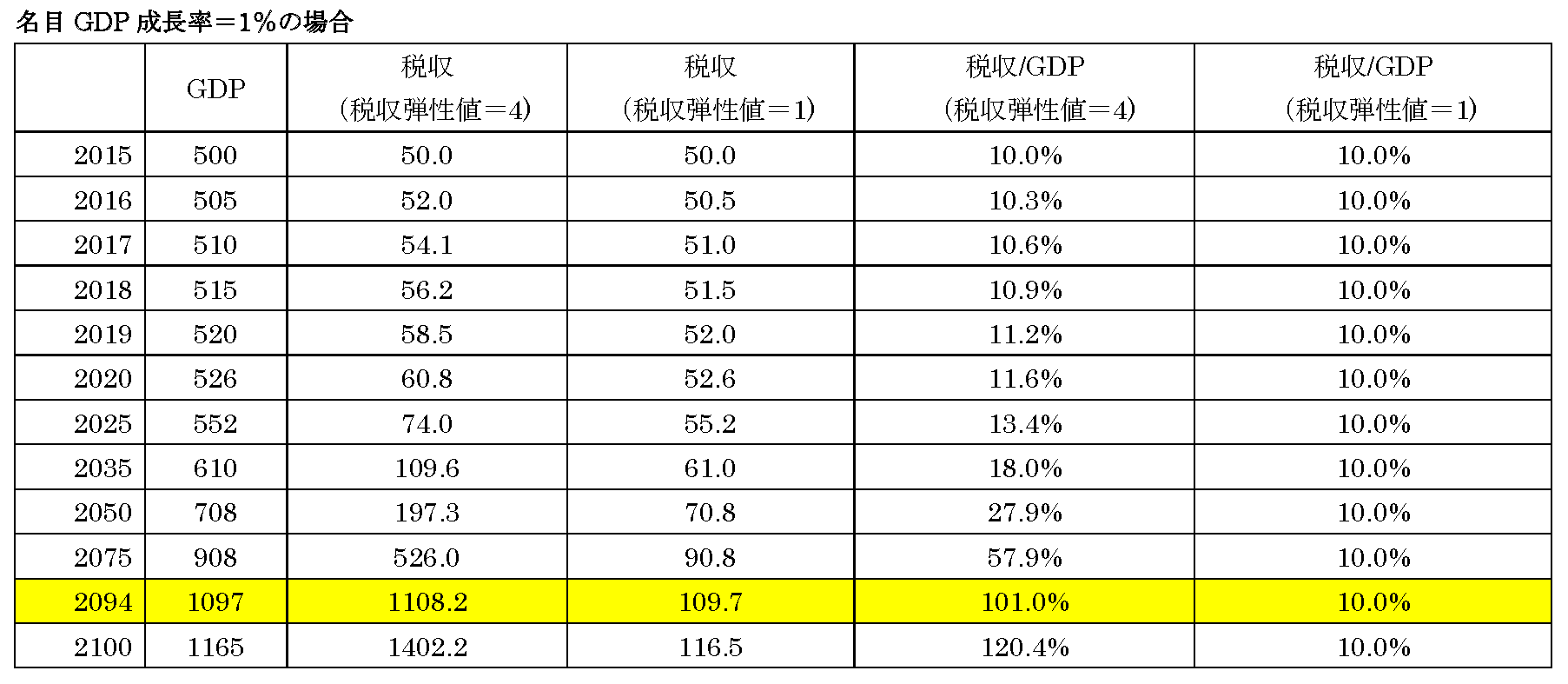

まず、名目GDP成長率が1%のケースが、以下の図表1(拡大版はこちら)である。この図表をみると、2015年度に500兆円であった名目GDPは、2020年度に526兆円、2050年度に708兆円、2100年度に1165兆円になる。

税収弾性値が1のとき、2015年度に50兆円であった税収は、2020年度に52.6兆円、2050年度に70.8兆円、2100年度に116.5兆円になり、各年度の税収(対GDP)は10%である。

だが、税収弾性値が4のとき、2015年度に50兆円であった税収は、2020年度に60.8兆円、2050年度に197.3兆円、2100年度に1402.2兆円にも達する。既に気づいた読者もいると思うが、2100年度の税収(1402.2兆円)はその年度の名目GDP(1165兆円)を上回ってしまっている。厳密には、2094年度に税収は名目GDPを初めて上回る。

これは、奇妙な現象である。三面等価の原則から、名目GDPは賃金や企業利潤等の合計と見なすこともできる。他方、ストックに対する課税である資産課税等を除き、一般的に税収の源泉は、賃金や企業利潤等のフローに対する課税(例:賃金税・法人税)が中心であり、税収が名目GDPを超えるということは、賃金や企業利潤等に100%の課税を行っている状態を意味する(注:消費税は理論的には比例賃金税で同等の性質をもつ)。

しかし、このような状態は理論的にあり得ない。何故なら、賃金に100%の課税をされれば、労働者の働く誘因はゼロとなり、労働供給はゼロになってしまうからである。また、企業利潤に100%の課税をされる場合も、企業が生産活動を行う誘因はゼロであり、財・サービスの供給はゼロになってしまう。

このような矛盾(=税収が名目GDPを超える現象)が発生する理由は、税収弾性値を4と設定したためである。

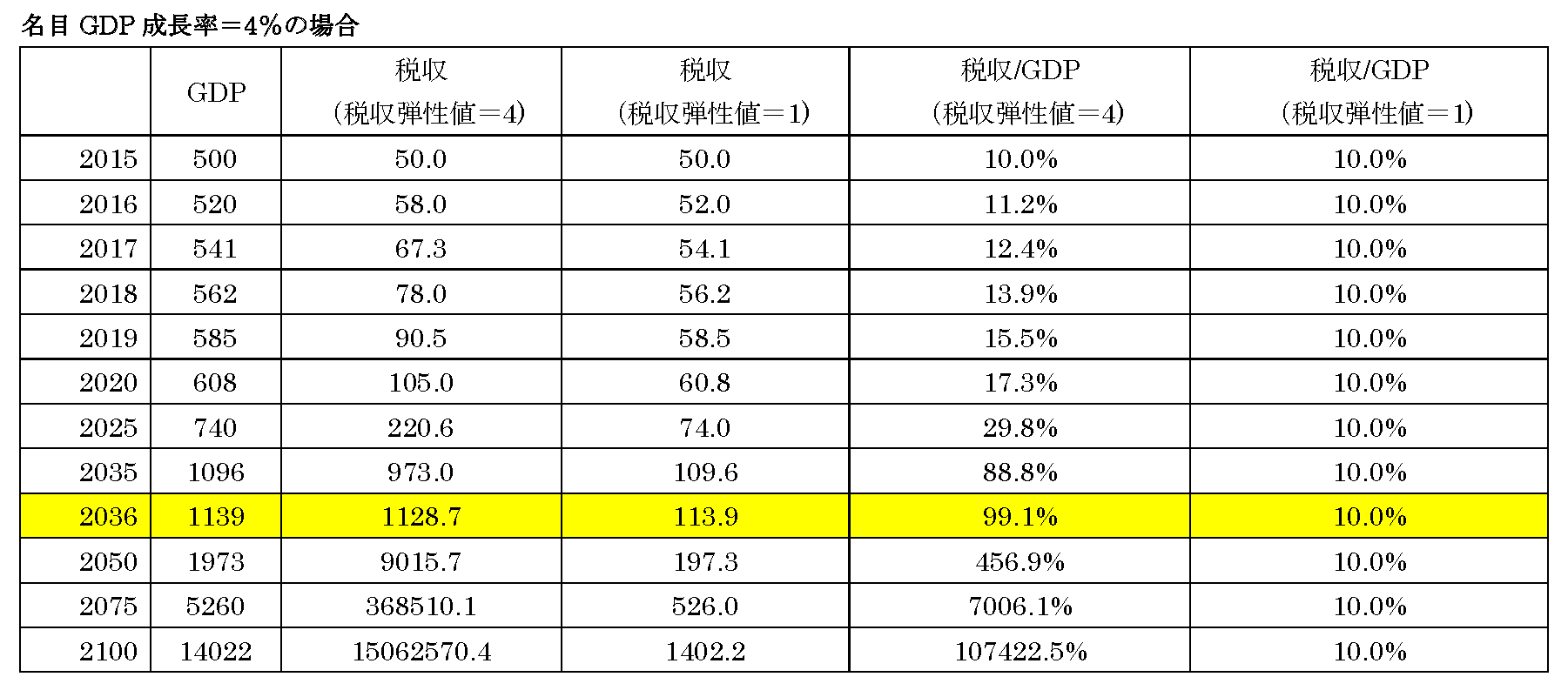

では、名目GDP成長率が1%でなく、より高い4%のケースはどうか。実は、このケースの結論も上記と変わらない。具体的に、このケースの税収と名目GDPの推移を計算したものが、以下の図表2(拡大版はこちら)である。この図表をみれば明らかだが、2036年度という早い時期に、税収が名目GDPを上回ってしまう。

実は、数学が得意な読者であれば、既に分かっていると思うが、#から、税収弾性値が1よりも少しでも大きい場合、いつか税収は名目GDPを上回ってしまう。例えば、名目GDP成長率が4%で、税収弾性値が1.2~1.3のケースでは、概ね2315年度に税収は名目GDPを上回ることが、簡単な計算で確認できるはずだ。

つまり、財政健全化計画のような長期の視点で税収弾性値を考えるとき、それは1と設定するのが妥当なのである(注:インフレによるブラケット・クリープ効果や資産課税の効果を除いた場合)。

(法政大学経済学部教授 小黒一正)