昨日は、資産設計実践会のメンバーと半日間の実践セミナーでした。第3期となる今回も、40名の参加者が集まり、金融資産と実物資産を組み合わせた資産設計の実践的な知識を身に着けてもらうための密度の濃いセミナーとなりました。

昨日は、国内不動産、海外不動産(イギリス、ベトナム、フィリピン)、現代アートと盛り沢山なテーマで専門家の話を聞くことができたのですが、興味深かったのは、国内不動産の借入戦略についてです。

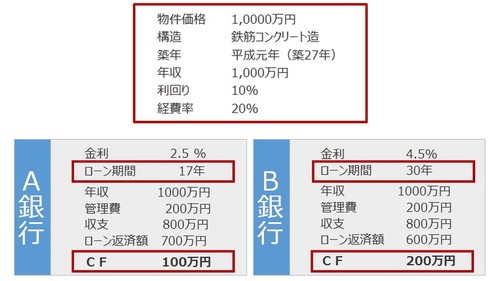

図は、セミナー資料からの抜粋ですが、金利2.5%でA銀行から借入するのと、金利4.5%でB銀行から借入する例が比較されています。借入の金利は低い方が良いと思うかもしれませんが、金利だけではなく、借入期間も重要であることがわかります。

メガバンクのような大手銀行はA銀行のように低金利で貸し出しをしますが、借入期間が短く、頭金も20%~30%必要になるのが通常です。それに対し、B銀行のような融資を行う銀行は、金利は高めになりますが、借入期間を長くすることができ、頭金の必要が無いフルローンの融資もあり得ます。

手元に残る金額CF(キャッシュフロー)で見ると、金利が高く、借入期間の長いB銀行の方が、100万円も多くなる計算になります。

今月発売の新刊「二択だからすぐわかるお金の増やし方50」にも書きましたが、国内不動産投資においては、物件の選択と同じ位、借入の戦略が重要なのです。どこの銀行と付き合うかによって、借入できる期間と金額が変わってきますから、毎月のキャッシュフローにも影響します。

長期間高金利で借りれば、当然ローンの支払い総額は大きくなりますから、損をしたような気になるかもしれません。しかし、投資という観点で見ると、お金を借りる力を上手に使って、お金に稼いでもらっている期間を長くできると考えることもできるのです。

自己資金が豊富にある人にとってはA銀行でも良いのかもしれませんが、リスクを取って資産を積み上げたいという人にとっては、少ない自己資金で融資が付くB銀行のような金融機関と付き合うことが成功の必須要件となるのです。

このように、不動産投資には”金融資産しか投資していない人”には理解しにくい考え方があります。「運用利回りは高い方が良い、借入金利は低い方が良い」という金融の常識は、不動産投資では非常識になることもあるのです。

※毎週金曜日に配信している「資産デザイン研究所メール」。資産を守り増やすためのヒントから、具体的な投資のアイディア、そしてグルメな情報まで、無料でお届けします。

※内藤忍、株式会社資産デザイン研究所をはじめとする関連会社は、資産配分などの投資アドバイスは行いますが、金融商品の勧誘・推奨などの投資助言行為は一切行っておりません。

編集部より:このブログは「内藤忍の公式ブログ」2016年3月6日の記事を転載させていただきました。オリジナル原稿を読みたい方は内藤忍の公式ブログをご覧ください。