10日のドイツの10年債利回りは一時0.009%まで低下し過去最低を更新した。英国のEU残留か離脱を問う国民投票を23日に控え、リスク回避の動きも出たとみられる。また、日本の国債などは10年以上のものまで利回りがマイナス化しており、比較的安全性の高い国債でプラス利回りのものが物色されていた面もあろう。

10日の東京市場でも日本相互証券で10年債利回りがマイナス0.155%まで低下しており、今年3月18日と4月20日、21日に付けていたマイナス0.135%を下回って、いわゆる長期金利が過去最低を更新した。

9日に日銀の中曽副総裁は講演で、下記のように発言していた(日銀サイトの講演内容より引用)。

「金融市場に対しては、日本銀行が大量の国債買入れを継続するもとで、国債市場の需給はきわめてタイトになっており、そうした状況でマイナス金利政策を行うことは、国債市場に攪乱的な影響を与え、市場の流動性や機能度に大きなダメージを与えるのではないかという意見があることも承知しています。」

「国債市場は、本来、市場参加者の経済成長率見通しや物価観を映し出す鏡です。過去に例のない大規模な金融緩和によって国債市場が大きな影響を受けることは間違いありませんので、そうした鏡が曇ることのないよう、国債市場の流動性や機能度がどのように変化するかという点については、引き続き、注意深く点検していきたいと考えています。」

果たして国債は市場参加者の経済成長率見通しや物価観を映し出す鏡となっているのであろうか。国債はその信認が維持される限りは、中央銀行の金融政策に素直に反応してくる面がある。特に政策金利がゼロ近辺となり、非伝統的な金融手段が講じられると中央銀行が国債を大量に買い入れるという手段が用いられた。これで需給面がタイトとなり、ここにマイナス金利政策まで打ち出して、国債のイールドカーブがこれでもかと押し下げられた。

中央銀行がここまで力任せに金利引き下げを行っているのは何のためなのか。日銀やECBはデフレ脱却やデフレ懸念の払拭と言うが、異次元緩和をしても物価目標はいっこうに達成する見込みはない。市場もさすがに金融緩和による物価の浮上効果について疑問を抱きつつある。

それ以上に注意すべきはここに至る過程にある。昔のように政策金利を引き上げたり引き下げたりしていた時代であれば問題はなかったと思われるが、いまは違う。

世界的な金融経済危機を二度に渡り経験した際の非常時の対応の延長線上にいまがある。つまり世界的な危機があっての非常事態のための金融政策であったはずである。ところが状況が改善に向かっても、デフレ脱却という名目でそこからさらに金融緩和の度を深めるようなことをしているのがいまの日銀とECB等である。その結果として、ファンダメンタルズから乖離した国債の利回りが形成されていると言えまいか。

これが株や地価ならばバブルということがわかろうが、債券の価値は利回りで示されるためわかりづらい。債券の価格と利回りは逆に動く。つまり国債の価格は異常なまでに上昇している。さらに、バブルの状態にあるなかで、中央銀行による大量の国債買入とマイナス金利政策は国債の流動性を低下させ、いずれ国債市場が大きな影響を受ける懸念を強めさせている。

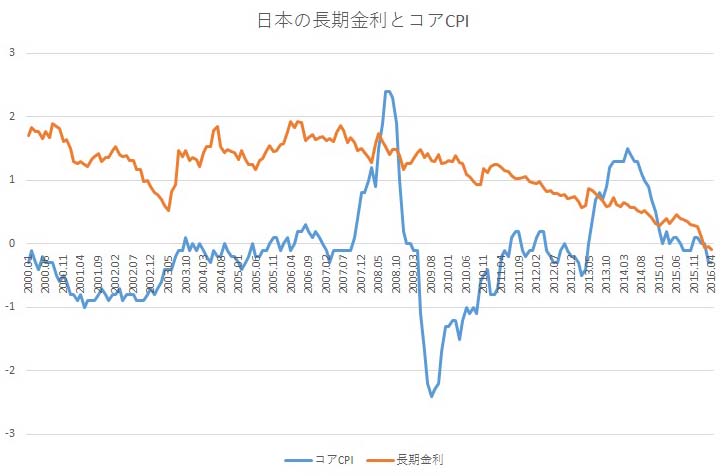

現在の日米欧の長期金利は、物価の前年比などでみると違和感はないとの見方もできるかもしれない。しかし、必ずしも長期金利と物価が常に連動しているわけでもない(上記グラフも参照)。長期金利がマイナスにあるというのは、異常な状況であるのは確かであり、これが実態経済や世界的な危機の度合いと整合性があるかといえば疑問を感じざるを得ない。この乖離がいずれ修正される事態はやってこよう。

*** 「牛さん熊さんの本日の債券」配信のお知らせ ***

「牛さん熊さんの本日の債券」では毎営業日の朝と引け後に、その日の債券市場の予想と市場の動向を会話形式でわかりやすく解説しています。10年以上も続くコンテンツで、金融市場動向が、さっと読んでわかるとの評判をいただいております。昼にはコラムも1本配信しています。ご登録はこちらからお願いいたします。

ヤフー版(サイトでお読み頂けます)

まぐまぐ版(メルマガでお読み頂けます)

BLOGOS版(メルマガでお読み頂けます)

講演、セミナー、レポート、コラム執筆等の依頼、承ります。

連絡先:[email protected]