29日の金融政策決定会合で日銀が、事実上の「ヘリコプターマネー」を打ち出すのではないかという観測が市場の一部に出ているようだが、これは誤解だ。先日、早川英男氏とも話したように、財政ファイナンスという意味のヘリマネは、とっくに始まっている。

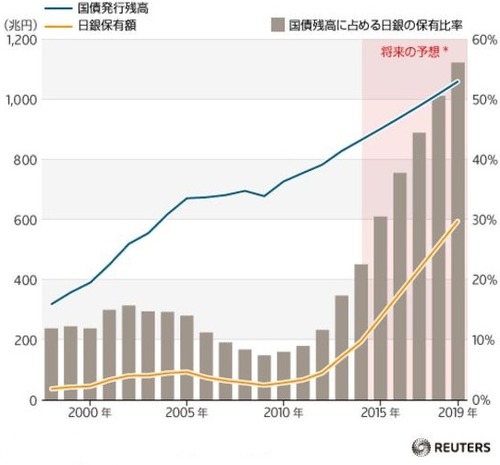

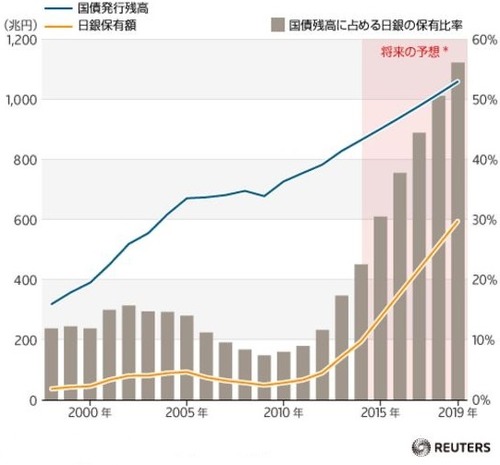

図のように日銀の国債購入額は新発国債の発行額を上回って急速に増えており、これは政府支出として直接ばらまかれるので、事実上のヘリマネだ。これは短期的なサプライズ作戦としては意味があったが、サプライズは予想に織り込まれると意味がなくなる。

黒田緩和(QQE)の開始から3年たった今は、国債の爆買いが市場に予想されているので、さらに市場を驚かさないと金融政策がきかなくなった。そして悪いことに、政府も国債がいくらでも発行できるという予想を織り込んで予算を組み始めた。

自民党ではマイナス金利を利用して20兆円規模の補正予算を組むという話が出ているが、これも今までの予想を前提にすると合理的だ。彼らの行動を変えるには、日銀が逆サプライズを起こすしかない。具体的には、国債買い入れ額の縮小(テーパリング)だ。

この場合は市場が過剰反応し、金利上昇や円高などが起こるリスクがあるが、今のうちなら一時的なものにとどまるだろう。このまま国債の「安全神話」を首相が信じて借金を増やし続けるとと、遠くない将来に国債市場のメルトダウンが起こるおそれが強い。

最近、ヘリマネについて「政府と日銀を合算した統合政府部門で考えれば、政府の借金を政府が引き受けるだけで問題ない」という類の話が流行し、アゴラにも出ているが、これは錯覚である。

いま「国債バブル」で何も起こらないのは、ゼロ金利による一時的な現象だ。無利子の永久債を発行するというのもナンセンスで、日銀の金利収益は国庫納付金として一般会計に納められるので、今でも無利子だ。日銀が償還しなければ、永久債と同じである。

そのうち財政がさらに悪化し、国債が消化できなくなって金利が上がったら、国債価格が暴落して地銀や信金の破綻や激しいインフレが起こるおそれがある。統合政府部門は債務者であり、今でも半分以上の国債は民間が保有しているのだから、債権者が債権を回収し始めたら債務者が止めることはできない。

黒田氏が退任する2018年3月まで、あと2年を切った。官邸との関係は冷却しているので、彼の再任はないだろう。彼の任期のうちに事態を収拾するには、国債がフリーランチではないことを安倍首相に知らせるしかない。

日銀は伝統的に広報部門が弱くコミュニケーションがへただが、黒田総裁はその伝統を破って社会的なインパクトを与えた。今度は(彼の本来の目的だと思われる)財政再建を促進するために、あえて一時的な混乱を覚悟で政府に警告を与えるべきだ。